Szokujące prognozy

Gdy Polska zatrzymała się na 72 godziny

Aleksander Mrózek

VIP Relationship Manager

Saxo Group

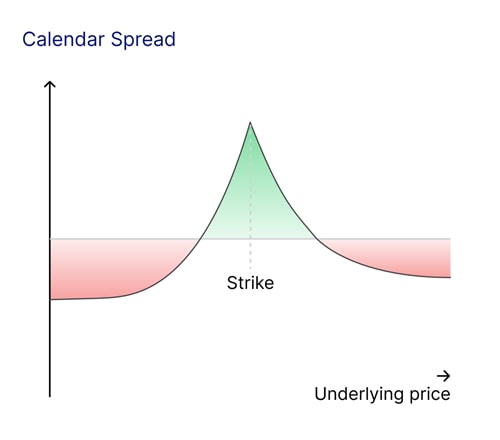

Strategia opcyjna spread kalendarzowy to strategia tradingowa polegająca na jednoczesnym kupnie i sprzedaży opcji na ten sam instrument bazowy, z taką samą ceną wykonania, ale różnymi terminami wygaśnięcia. Zazwyczaj trader kupuje opcję długoterminową i sprzedaje opcję krótkoterminową. Strategia ta może być również odwrócona, polegając na sprzedaży opcji długoterminowej i kupnie opcji krótkoterminowej. Głównym celem strategii jest skorzystanie z konkretnych wydarzeń rynkowych lub katalizatorów.

Traderzy stosują spread kalendarzowy, aby wykorzystać specyficzną dynamikę rynku wokół określonych wydarzeń. Na przykład ceny akcji często znacząco wahają się w okolicach ogłoszeń wyników finansowych, choć dokładna skala tych zmian pozostaje niepewna. Kluczowe publikacje danych ekonomicznych, takie jak dane o inflacji czy raporty z rynku pracy, mogą powodować gwałtowne wzrosty zmienności. Podobnie wpływ na rynki finansowe mają decyzje banków centralnych dotyczące stóp procentowych.

Takie wydarzenia często prowadzą do istotnych różnic w implikowanej zmienności między opcjami z bliskimi i odległymi terminami wygaśnięcia, co pozwala korzystać z podwyższonej krótkoterminowej zmienności poprzez spready kalendarzowe. Opcja z krótkim terminem, często zawyżona z powodu nadchodzącego wydarzenia, może zostać sprzedana w celu zainkasowania premii. Opcja z długim terminem z kolei zapewnia zabezpieczenie i ekspozycję na szersze ruchy rynkowe.

Implikowana zmienność rzadko jest jednolita w różnych terminach wygaśnięcia czy cenach wykonania, co stwarza okazję dla traderów do wykorzystania skośności zmienności i kurtozy za pomocą spreadu kalendarzowego.

Skośność zmienności to różnica w implikowanej zmienności między różnymi cenami wykonania, zwłaszcza gdy jest bardziej wyraźna w jednym terminie wygaśnięcia niż w innym. Z kolei kurtoza zmienności odnosi się do "szczytowości" lub płaskości rozkładu zmienności, gdzie opcje o bardzo niskiej delcie mogą stać się bardziej zawyżone w krótszych terminach wygaśnięcia z powodu ich niskiej premii. Na przykład, jeśli nadchodzące wydarzenie ma spowodować gwałtowne krótkoterminowe wahania cen, ale minimalny wpływ w dłuższym okresie, spread kalendarzowy może przynieść zysk z tej rozbieżności.

Aby zrozumieć mechanikę spreadów kalendarzowych, traderzy powinni wziąć pod uwagę trzy kluczowe czynniki.

Opcje tracą na wartości, gdy zbliżają się do terminu wygaśnięcia; zjawisko to jest znane jako rozpad czasowy. Opcje krótkoterminowe tracą wartość szczególnie szybko, gdy termin wygaśnięcia jest bliski, podczas gdy opcje długoterminowe zachowują więcej wartości, co łagodzi wpływ rozpadu czasowego.

Zmiany w implikowanej zmienności mogą znacząco wpłynąć na wartość spreadu kalendarzowego. Wzrost implikowanej zmienności korzystnie wpływa na opcję długoterminową bardziej niż szkodzi opcji krótkoterminowej, podczas gdy jej spadek może obniżyć wartość spreadu, potencjalnie zmniejszając rentowność.

Wybór ceny wykonania determinuje profil ryzyka i zysku strategii. Opcje at-the-money maksymalizują korzyści z rozpadu czasowego, ale mogą być bardziej wrażliwe na zmiany zmienności. Tymczasem opcje out-of-the-money lub in-the-money zmieniają balans ryzyko-nagroda i mogą wymagać specyficznych oczekiwań rynkowych.

Rozważmy scenariusz na rynku kontraktów terminowych na ropę naftową.

Kontrakty terminowe na ropę naftową mają wygasnąć za tydzień, podczas gdy inny kontrakt wygasa za miesiąc. W przyszłym tygodniu zaplanowano spotkanie OPEC, które może spowodować znaczące ruchy cen. Załóżmy, że cena ropy naftowej wynosi 80 USD za baryłkę, a implikowana zmienność różni się w zależności od terminów wygaśnięcia:

Strategia:

Opcja 1-tygodniowa jest wysoko wyceniona ze względu na podwyższoną implikowaną zmienność przed spotkaniem OPEC, podczas gdy opcja 1-miesięczna zapewnia zabezpieczenie i zachowuje wartość nawet po spotkaniu, zakładając stabilizację zmienności. Trader ma na celu skorzystanie z podwyższonych poziomów implikowanej zmienności na 1 tydzień, które są znacznie wyższe niż znormalizowany poziom 1 miesiąca, jednocześnie utrzymując pewną ochronę przed deltą, gammą i vegą.

Jeśli cena ropy naftowej pozostanie blisko 80 USD po spotkaniu OPEC, opcja 1-tygodniowa wygaśnie bez wartości, podczas gdy opcja 1-miesięczna zachowa znaczną wartość. Jeśli implikowana zmienność gwałtownie spadnie po spotkaniu, rentowność spreadu może się zmniejszyć, ale nadal można skorzystać z rozpadu czasowego na krótkiej opcji. Znaczny ruch w dół lub w górę spowodowałby, że obie opcje znalazłyby się poza pieniądzem, co skutkowałoby stratą wydanej premii.

Nowoczesne platformy tradingowe i narzędzia mogą dostarczać cennych informacji, które pomogą udoskonalić Twoje strategie spreadu kalendarzowego. Mogą na przykład oszacować zmiany implikowanej zmienności wokół konkretnych wydarzeń, przeanalizować historyczne trendy zmienności dla podobnych scenariuszy oraz ocenić potencjalne wyniki dla różnych kombinacji cen wykonania i terminów wygaśnięcia.

Struktura terminowa zmienności dla konkretnego produktu jest rynkowym konsensusem co do przyszłej zrealizowanej zmienności dla każdego określonego terminu wygaśnięcia opcji. Wariacje w tej strukturze mogą sugerować ruchy w bazowym kontrakcie terminowym, wyceniane ze względu na nadchodzące wydarzenia. Implikowany ruch lub oczekiwany ruch w dniu katalizatora nazywany jest przyszłą implikowaną zmiennością. Czy ta wartość jest zbyt wysoka czy zbyt niska, zależy od oczekiwań tradera, który może opierać się na wcześniejszych ruchach dla podobnych katalizatorów.

Jak każda strategia tradingowa, spready kalendarzowe wiążą się z ryzykiem, które warto zrozumieć przed pierwszym zastosowaniem tego podejścia. Skuteczne zarządzanie tymi ryzykami wymaga starannego planowania i ciągłego monitorowania.

Jednym z kluczowych ryzyk są niespodziewane ruchy cen. Jeśli aktywo bazowe doświadczy dużego ruchu kierunkowego, spread może zostać negatywnie dotknięty. Zmiany w implikowanej zmienności również stanowią wyzwanie, ponieważ znaczny spadek długoterminowej implikowanej zmienności może obniżyć ogólną wartość strategii. Dodatkowo mogą wystąpić problemy z płynnością, szczególnie w przypadku opcji o niskim wolumenie obrotu, gdzie szersze spready bid-ask mogą prowadzić do wyższych kosztów transakcyjnych.

Spready kalendarzowe oferują wszechstronny i strategiczny sposób na poruszanie się po rynkach, zwłaszcza w okresach wzmożonej niepewności. Balansując interakcję między rozpadem czasowym, implikowaną zmiennością i dynamiką zdarzeń, traderzy mogą pozycjonować się tak, aby czerpać korzyści z nieefektywności rynkowych.