AI bublina: do jakých rozměrů se nafoukne, než něco způsobí prasknutí?

Charu Chanana

Vedoucí investičních strategií

Klíčové body:

- Valuace spojené s AI dále rostou, zatímco růst zisků a výsledky společností zatím poskytují podporu - tržní kapitalizace Nvidie v hodnotě 4,5 bilionů USD a OpenAI v hodnotě 500 miliard USD ukazují neobvyklé nadšení, nicméně fundamenty zůstávají silnější než v během dot-com horečky.

- Makroekonomický vítr v zádech a šíře sektoru jsou hybnou silou: Kapitálové výdaje umělé inteligence zvyšují HDP, zatímco malé společnosti, veřejné služby a REIT se připojují k rallye díky očekávání snížení sazeb Fedu.

- Riziko bubliny roste s přehřátím sentimentu; v další fázi může dojít k rotaci do trhů, vůči kterým jsou investoři méně exponováni, nebo do sázek na infrastrukturu, protože investoři hledají udržitelné výnosy.

Kontext: Dohoda s AMD o OpenAI prodlužuje investiční cyklus

Právě když si investoři říkali, zda euforie kolem umělé inteligence již nedosáhla vrcholu, podepsala společnost OpenAI s AMD víceletou smlouvu o zajištění až 6 GW kapacity grafických procesorů, počínaje přibližně 1 GW v roce 2026. Dohoda také dává společnosti OpenAI warranty na nákup až ~10 % akcií AMD akcie za symbolickou cenu, vázanou na výkonnostní milníky.

Jedná se o strategický krok diverzifikace mimo Nvidii, který signalizuje, že OpenAI očekává, že bude potřebovat masivní výpočetní výkon po mnoho let. Tento krok následuje po dalších velkých pohybech v posledních týdnech:

- Partnerství OpenAI a Nvidie: rozšiřování nasazení v datových centrech, které údajně zahrnuje až 10 GW systémů Nvidia.

- Čipový projekt OpenAI-Broadcom: vývoj vlastního akcelerátoru umělé inteligence, který je určen pro rok 2026.

- Kolo financování společnosti Anthropic ve výši 13 miliard dolarů a uvedení nového modelu, které pokračuje ve vlně přílivu kapitálu.

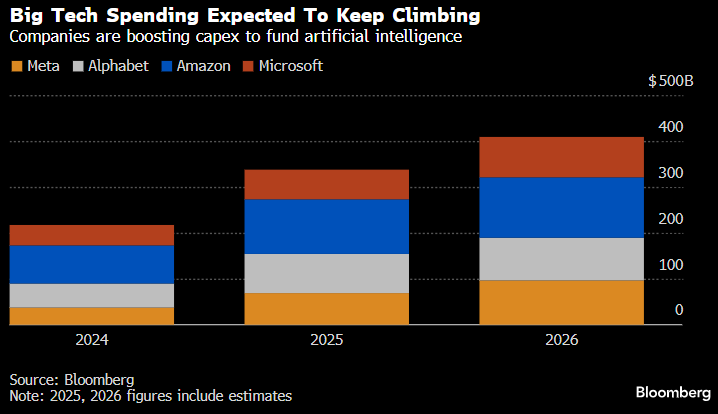

Tato oznámení dohromady jasně a zřetelně ukazují jedno poselství: boom kapitálových výdajů na umělou inteligenci se nezpomaluje, spíše se institucionalizuje.

Jak jsme se sem dostali

Nvidia vede s tržní kapitalizací 4,5 bilionu dolarů, zatímco OpenAI a její hodnota 500 miliard dolarů z ní dělá nejhodnotnější soukromou firmu na světě a předstihuje i SpaceX. Investoři se ptají, jak moc se tato bublina může zvětšit a kdy může prasknout?

Zajímavé však je, že násobek ocenění společnosti Nvidia klesl, i když cena jejích akcií a tržní kapitalizace prudce vzrostly. Akcie se obchoduje za 32x forward zisky, což je pokles z 36x na konci roku 2022. To není známka slabosti - pouze to odráží prudce rostoucí ziskovost, která dohání růst ceny akcií. EPS společnosti Nvidia rostl rychleji než její cena akcie, což stlačilo její násobek, i když poptávka po GPU zůstává nenasytná.

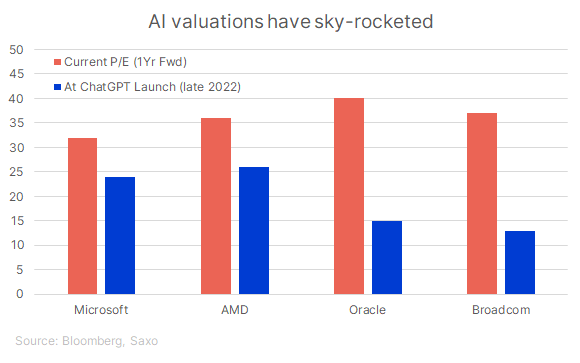

Zbytek AI titulů mezitím od spuštění ChatGPT zaznamenal prudkou inflaci ocenění:

Tato ocenění odrážejí přesvědčení investorů, že umělá inteligence zůstane určujícím motorem růstu desetiletí - ale také ponechávají malý prostor pro zklamání.

Proč si býci myslí, že "tentokrát je to jiné"

- Síla v ziskovosti: Na rozdíl od technologické bubliny z počátku roku 2000 vykazují dnešní lídři v oblasti umělé inteligence - Nvidia, Microsoft, Amazon, Meta, Alphabet - skutečné zisky a solidní cash flow. Jejich zisky expandují dostatečně rychle na to, aby kompenzovaly inflaci ocenění; P/E společnosti Nvidia se dokonce stlačilo z 36x v roce 2022 na 32x, protože zisky prudce vzrostly.

- Kapitálové výdaje jako hnací síla růstu: Výdaje na datová centra s umělou inteligencí zvedly americký i celosvětový HDP a kapitálové závazky pro roky 2026-27 naznačují, že dynamika zůstane silná.

- Nově vznikající monetizace: Zatímco infrastruktura dominuje titulkům novin, služby AI se již v některých segmentech vyplácejí - poskytovatelé cloudu zpeněžují pracovní zátěže AI prostřednictvím cen prémie; firmy vyrábějící podnikový software prodávají kopiloty AI; a výrobci čipů zaznamenávají viditelnost víceletých objednávek.

- Širší účast na trhu: Kromě megakapitálů získávají na síle i utility, průmyslové podniky a REITs spojené s infrastrukturou AI, což je zdravější nastavení než v rally v roce 1999.

- Politický vítr v zádech: Očekávané snížení sazeb Fedu nadále podporuje ocenění vysokého růstu.

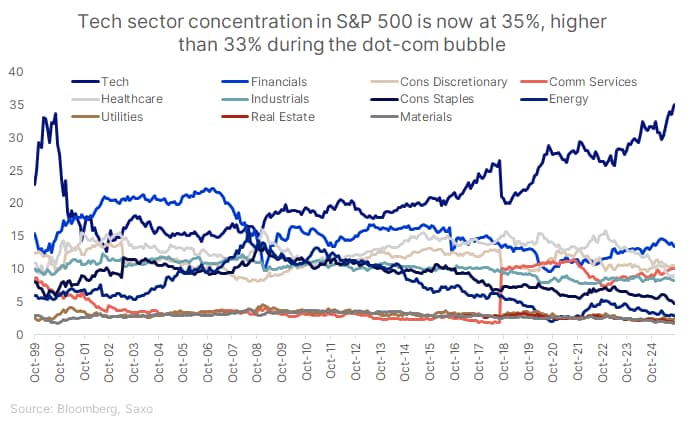

- Relativní příčetnost: I po expanzi je 27násobek P/E indexu Nasdaq 100 stále nižší než 47násobek, který byl zaznamenán na vrcholu bubliny v roce 2000.

Proč medvědi tvrdí, že se stále jedná o bublinu

- Mezera v monetizaci: Zatímco kapitálové výdaje se stále zvyšují, tvorba příjmů je nedohání. Současná vlna investic do umělé inteligence je zaměřena na infrastrukturu; hmatatelné zpeněžení prostřednictvím služeb a zvýšení produktivity může trvat déle. Společnost Bain & Co. odhaduje, že do roku 2030 budou firmy zabývající se umělou inteligencí potřebovat zhruba 2 biliony dolarů ročních příjmů aby mohly financovat předpokládanou poptávku po výpočetní technice, přesto by jim mohlo chybět 800 miliard dolarů.

- Sporná produktivita: Studie Massachusettského technologického institutu zjistila, že 95 % organizací nezaznamenalo žádnou měřitelnou návratnost svých investic do umělé inteligence. Výzkumníci z Harvardu a Stanfordu dodali, že zaměstnanci často vytvářejí "workslop" - obsah generovaný umělou inteligencí, který vypadá produktivně, ale nedokáže smysluplně posunout úkoly, což může snížit produktivitu a plýtvat firemními zdroji.

- Protivětry při exekuci: Dokonce i přední vývojáři čelí klesajícím výnosům ze škálovacích modelů. Navzdory rostoucím rozpočtům na výpočetní techniku přinesly nové iterace, jako je GPT-5, jen přírůstek výkonu, nikoliv transformaci, což zpochybňuje poměr nákladů a přínosů honby za umělou obecnou inteligencí.

- Rizika nesprávné alokace kapitálu: Do budování datových center pro umělou inteligenci se vrhá vlna menších a méně osvědčených firem. Společnosti jako Nebius a Nscale, které se přesouvají od těžby kryptoměn k infrastruktuře umělé inteligence, poukazují na to, jak se spekulativní kapitál často přesouvá do dalšího horkého odvětví v pozdní fázi cyklu.

- Nerovnováha mezi rizikem a výnosem: Valuace mnohých akcií spojených s umělou inteligencí jsou nyní dosti vysoko. Vzhledem k napjatým násobkům a vysokým očekáváním se prostor pro chybu výrazně zúžil.

- Úzká místa v oblasti energetiky a infrastruktury: Budování umělé inteligence závisí také na dostupnosti energie. Vzhledem k prudkému nárůstu poptávky po elektřině by projekty datových center mohly být zpožděny kvůli omezením v síti a rostoucím nákladům na energii, což by omezilo návratnost.

- Riziko přelévání: Zpětný ráz lídrů v oblasti umělé inteligence by mohl zatížit širší akciové indexy, zejména ty, které jsou silně koncentrované v technologiích. Nicméně rotace kapitálu do jiných regionů a třídy aktiv včetně Evropy, Japonska, dluhu rozvíjejících se trhů a drahých kovů by mohla omezit systémový pokles.

Souhrnně řečeno, býci vidí trvalou revoluci v produktivitě, kde brzké zisky a viditelnost kapitálových výdajů ospravedlňují vysoké ocenění.

Na druhou stranu medvědi varují, že ekonomické výnosy zaostávají za očekáváním a že růst infrastruktury by mohl předstihnout zpeněžení.

Realita je možná někde uprostřed: Umělá inteligence mění rozvahy, ale časová osa návratnosti může být delší a krkolomnější, než trhy v současnosti odhadují.

Co to znamená pro investory

1. Zůstaňte v jádru věci, ale rozšiřte expozici

Umělá inteligence zůstává víceletým strukturálním tématem, ale celá situace se teprve bude vyvíjet. Investoři mohou zůstat v pozicích v hlavních titulech spojených s AI - Nvidia, Microsoft, AMD, Broadcom - a postupně přidávat příjemce druhého řádu, jako jsou výrobci polovodičového vybavení, REITs datových center, utility a hráči na poli energetických sítí. Další část výnosů by mohla pocházet méně od tvůrců modelů a více od těch, kteří zajišťují napájení a údržbu infrastruktury umělé inteligence.

2. Zaměření na konverzi zisku

Trh se posouvá od "budování" k "zpeněžení". Investoři by měli upřednostňovat firmy, které prokazují jasné cesty k příjmům, jako jsou upgrady předplatného založené na AI, nástroje pro produktivitu podniků nebo ceny cloudové zátěže vázané na využívání AI. Sledujte zlepšení hrubé marže a cenovou sílu, nikoliv pouze uvedení hlavních modelů na trh. Dávejte přednost společnostem se silnou rozvahou, opakujícími se příjmy a disciplinovanými kapitálovými výdaji před spekulativními subjekty, které se honí za reklamou.

3. Geografická diverzifikace

Zatímco americké technologie zůstávají dominantní, monetizace a ocenění AI v Asii - zejména v Číně - zaostávají, což vytváří potenciální příležitosti k dohánění. Čínské firmy postupují v infrastruktuře umělé inteligence, zavádění modelů a průmyslových aplikací s nižšími násobky.

4. Zajištění humbuk

Vzhledem k napjatému ocenění je krátkodobá volatilita nevyhnutelná. Využijte období hojnosti k omezení expozice na nejzastoupenější jména a přidejte při poklesu do kvalitních titulů. Vyvážená portfolia mohou zahrnovat také zlato, energie nebo defenzivní sektory, které mohou těžit z ochlazení sentimentu.

Vyvážená portfolia mohou zahrnovat také:

- Těžaře zlata a stříbra pro diverzifikaci a zajištění proti inflaci.

- Rozvíjející se trhy jako příležitost k rotaci.

- Dividendové akcie a ETF pro stabilní příjem.

Rizika pro výhled

- Zpoždění v exekuci: Zavádění OpenAI v AMD začíná až v roce 2026. Jakékoli zpoždění v dodávkách čipů, pamětí HBM nebo výstavbě datových center by mohlo posunout tvorbu příjmů a zhoršit náladu.

- Komprese zisku: S nástupem více dodavatelů GPU může dojít k oslabení cenové síly, zejména pokud uspějí AMD, Broadcom a vlastní čipy. To by mohlo snížit marže společnosti Nvidia a jejích kolegů.

- Poptávka po moderování: Pokud přijetí AI ustrne na mrtvém bodě - například pokud budou podniky odkládat nasazení nástrojů AI kvůli nákladům nebo regulaci - mohou zisky očekávání předstihnout reálné zpeněžení.

- Přebujelá infrastruktura: Nadměrné investice do datových center by mohly kopírovat budování telekomunikačních center v roce 2000 - skutečná aktiva, ale nedostatečně využitá kapacita, pokud růst využití zaostane za očekáváním.

- Konkurence a cenový tlak: Příliv levných čínských modelů s umělou inteligencí by mohl zintenzivnit cenové války a snížit marže amerických konkurentů.

- Zpřísnění měnové politiky nebo vzplanutí inflace: Zvrat v politice Fedu nebo vyšší dlouhodobé výnosy by mohly vyvinout tlak na technologické akcie s vysokými násobky, což by vedlo ke snížení ocenění.

- Geopolitické a regulační překážky: Omezení vývozu vyspělých čipů do Číny, pravidla o datové suverenitě nebo rostoucí náklady na elektřinu by mohly narušit dodavatelské řetězce a zvýšit náklady.

Podtrženo, sečteno

Umělá inteligence zůstává základním kamenem příštího růstového cyklu, ale investoři by měli přejít od koncentrace k přesvědčení. Chytrým přístupem je zůstat u investic do strukturálních lídrů, diverzifikovat je podle zeměpisných oblastí a zaměřit se na společnosti, které mohou umělou inteligenci ziskově zhodnotit, a ne na ni pouze utrácet.