Bulle de l’IA : quelle ampleur, quelle durée et qu’est-ce qui pourrait la faire éclater ?

Charu Chanana

Responsable de la Stratégie Investissement

Points clés

Les valorisations liées à l’IA continuent de s’étendre, mais la croissance des bénéfices et la solidité des profits d’entreprise apportent encore un certain soutien. Avec Nvidia autour de 4 500 milliards de dollars et OpenAI à près de 500 milliards, l’enthousiasme atteint un sommet, mais les fondamentaux restent plus solides que durant la bulle Internet.

Les vents macroéconomiques favorables et la diversité sectorielle entretiennent la dynamique : les investissements dans l’IA soutiennent la croissance du PIB, tandis que les petites capitalisations, les services publics et les foncières cotées participent à la progression, dans un contexte d’attentes de baisse des taux de la Fed.

Le risque de bulle augmente à mesure que le sentiment de marché s’échauffe. La prochaine phase pourrait voir une rotation vers des marchés ou secteurs moins valorisés, notamment les infrastructures, à la recherche de rendements plus stables.

Contexte : l’accord OpenAI–AMD prolonge le cycle d’investissement

Alors que certains observateurs se demandaient si l’euphorie autour de l’IA atteignait son pic, OpenAI a signé un accord pluriannuel avec AMD portant sur une capacité de calcul pouvant atteindre 6 GW de GPU à partir de 2026 (environ 1 GW dès le départ). L’accord inclut également des bons de souscription permettant à OpenAI d’acquérir jusqu’à 10 % du capital d’AMD à un prix symbolique, sous conditions de performance.

Cette initiative vise à diversifier les sources d’approvisionnement au-delà de Nvidia et traduit la volonté d’OpenAI de sécuriser des ressources de calcul massives pour plusieurs années. Ce partenariat s’ajoute à plusieurs autres annonces récentes :

Extension de la collaboration OpenAI–Nvidia autour de centres de données pouvant atteindre 10 GW.

Projet de puce personnalisée OpenAI–Broadcom, prévu pour 2026.

Levée de fonds de 13 milliards de dollars pour Anthropic, accompagnée de nouveaux modèles d’IA.

Ces annonces confirment une tendance claire : le cycle d’investissement dans l’IA ne ralentit pas, il se structure.

Comment en est-on arrivé là

Nvidia domine aujourd’hui avec une capitalisation d’environ 4 500 milliards de dollars, tandis qu’OpenAI, valorisée autour de 500 milliards, serait devenue la première entreprise non cotée au monde, devant SpaceX. Ces chiffres record nourrissent la question : jusqu’où cette expansion peut-elle aller, et quand pourrait-elle s’essouffler ?

Fait intéressant, malgré la hausse spectaculaire du titre Nvidia, son multiple de valorisation a diminué : l’action se négocie autour de 32 fois les bénéfices attendus, contre 36 fois fin 2022. Cette évolution traduit une rentabilité en forte progression, venant rattraper la hausse du cours.

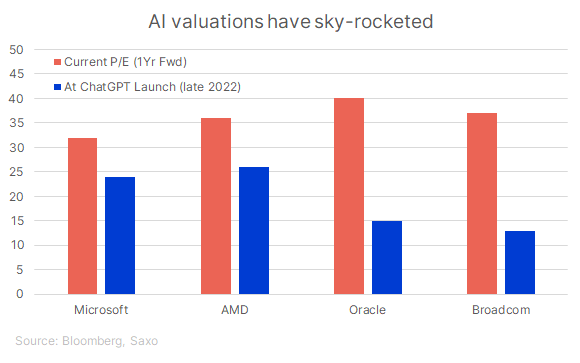

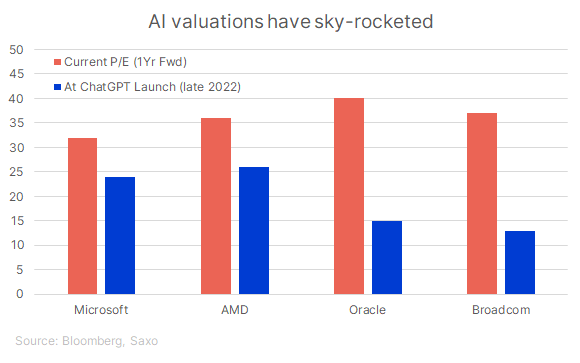

Depuis le lancement de ChatGPT, l’ensemble du secteur de l’IA a connu une inflation rapide des valorisations — reflet d’une conviction que cette technologie restera le moteur de croissance majeur de la décennie, mais laissant peu de place à la déception.

Les arguments en faveur d’un cycle durable

Résultats solides : contrairement à la bulle technologique du début des années 2000, les leaders actuels de l’IA (Nvidia, Microsoft, Amazon, Meta, Alphabet) affichent de véritables profits et une forte génération de trésorerie.

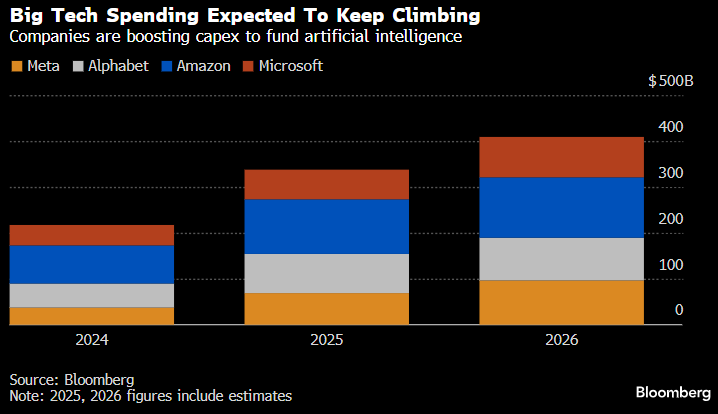

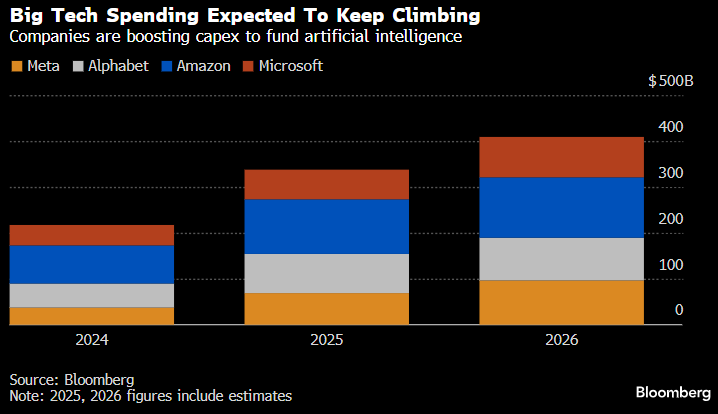

L’investissement comme moteur : les dépenses des grands acteurs du cloud en centres de données dopent la croissance du PIB, et les engagements déjà pris pour 2026–2027 suggèrent une continuité.

Monétisation émergente : les services liés à l’IA commencent à générer des revenus, via la tarification premium du cloud, les options d’abonnement enrichies ou les outils d’assistance intégrés aux logiciels.

Participation plus large du marché : les secteurs liés aux infrastructures, à l’énergie et aux services publics profitent également de cette dynamique.

Contexte monétaire favorable : les anticipations de baisse des taux soutiennent les valorisations.

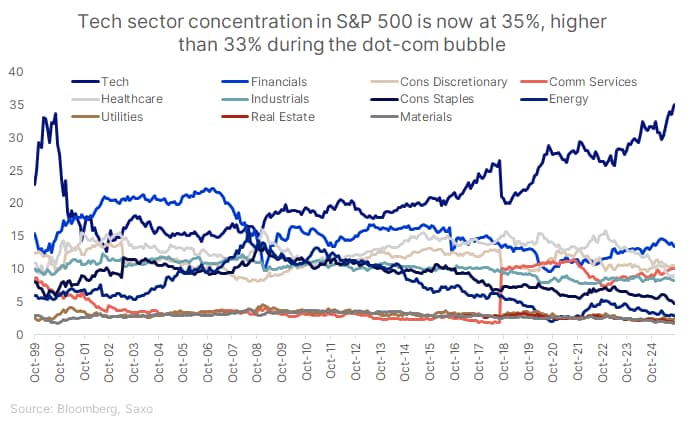

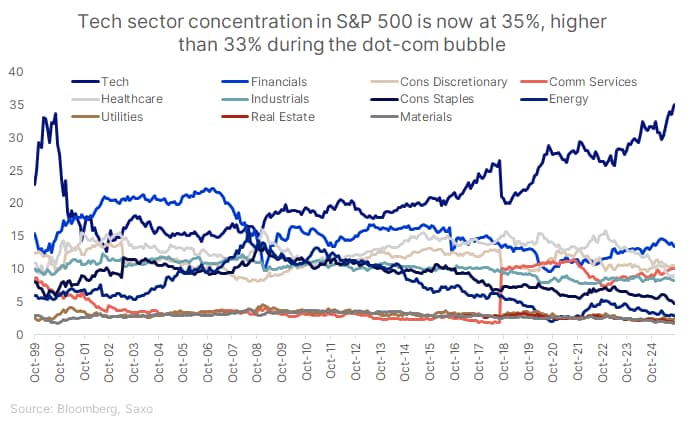

Comparaison historique : le Nasdaq 100 se négocie à environ 27 fois les bénéfices, bien en deçà des 47 fois observées lors du pic de 2000.

Les signaux de surchauffe

Décalage entre investissement et revenus : la croissance des dépenses d’infrastructure dépasse encore la monétisation réelle des services d’IA.

Productivité incertaine : plusieurs études universitaires indiquent que la majorité des entreprises n’ont pas encore observé de retour concret sur leurs investissements en IA.

Rendements décroissants : les progrès des modèles deviennent plus incrémentaux, malgré des budgets de calcul toujours plus élevés.

Risque de mauvaise allocation du capital : de nouveaux entrants peu expérimentés se lancent dans la construction de centres de données, rappelant les excès observés dans d’autres cycles.

Valorisations tendues : de nombreuses entreprises liées à l’IA sont valorisées sur des attentes de croissance quasi parfaites, laissant peu de marge d’erreur.

Contraintes énergétiques : la disponibilité électrique et le coût de l’énergie pourraient ralentir le déploiement des infrastructures.

En résumé

Les partisans d’une vision optimiste y voient une révolution durable de la productivité, soutenue par des profits réels et une visibilité accrue sur les investissements.

Les observateurs plus prudents rappellent que les retombées économiques concrètes restent incertaines et que la rentabilité pourrait mettre plus de temps à se matérialiser.

La réalité se situe probablement entre les deux : l’IA transforme déjà les bilans des entreprises, mais le calendrier de retour sur investissement pourrait être plus long et plus irrégulier que prévu.

En perspective

L’intelligence artificielle reste au cœur des grandes tendances économiques actuelles. Toutefois, la concentration des valorisations dans quelques acteurs majeurs incite à une observation attentive de l’évolution des profits, de la diversification géographique du secteur, et de la capacité des entreprises à convertir leurs dépenses d’infrastructure en revenus durables.

Les valorisations liées à l’IA continuent de s’étendre, mais la croissance des bénéfices et la solidité des profits d’entreprise apportent encore un certain soutien. Avec Nvidia autour de 4 500 milliards de dollars et OpenAI à près de 500 milliards, l’enthousiasme atteint un sommet, mais les fondamentaux restent plus solides que durant la bulle Internet.

Les vents macroéconomiques favorables et la diversité sectorielle entretiennent la dynamique : les investissements dans l’IA soutiennent la croissance du PIB, tandis que les petites capitalisations, les services publics et les foncières cotées participent à la progression, dans un contexte d’attentes de baisse des taux de la Fed.

Le risque de bulle augmente à mesure que le sentiment de marché s’échauffe. La prochaine phase pourrait voir une rotation vers des marchés ou secteurs moins valorisés, notamment les infrastructures, à la recherche de rendements plus stables.

Extension de la collaboration OpenAI–Nvidia autour de centres de données pouvant atteindre 10 GW.

Projet de puce personnalisée OpenAI–Broadcom, prévu pour 2026.

Levée de fonds de 13 milliards de dollars pour Anthropic, accompagnée de nouveaux modèles d’IA.

Résultats solides : contrairement à la bulle technologique du début des années 2000, les leaders actuels de l’IA (Nvidia, Microsoft, Amazon, Meta, Alphabet) affichent de véritables profits et une forte génération de trésorerie.

L’investissement comme moteur : les dépenses des grands acteurs du cloud en centres de données dopent la croissance du PIB, et les engagements déjà pris pour 2026–2027 suggèrent une continuité.

Monétisation émergente : les services liés à l’IA commencent à générer des revenus, via la tarification premium du cloud, les options d’abonnement enrichies ou les outils d’assistance intégrés aux logiciels.

Participation plus large du marché : les secteurs liés aux infrastructures, à l’énergie et aux services publics profitent également de cette dynamique.

Contexte monétaire favorable : les anticipations de baisse des taux soutiennent les valorisations.

Comparaison historique : le Nasdaq 100 se négocie à environ 27 fois les bénéfices, bien en deçà des 47 fois observées lors du pic de 2000.

Décalage entre investissement et revenus : la croissance des dépenses d’infrastructure dépasse encore la monétisation réelle des services d’IA.

Productivité incertaine : plusieurs études universitaires indiquent que la majorité des entreprises n’ont pas encore observé de retour concret sur leurs investissements en IA.

Rendements décroissants : les progrès des modèles deviennent plus incrémentaux, malgré des budgets de calcul toujours plus élevés.

Risque de mauvaise allocation du capital : de nouveaux entrants peu expérimentés se lancent dans la construction de centres de données, rappelant les excès observés dans d’autres cycles.

Valorisations tendues : de nombreuses entreprises liées à l’IA sont valorisées sur des attentes de croissance quasi parfaites, laissant peu de marge d’erreur.

Contraintes énergétiques : la disponibilité électrique et le coût de l’énergie pourraient ralentir le déploiement des infrastructures.

En résumé

Les observateurs plus prudents rappellent que les retombées économiques concrètes restent incertaines et que la rentabilité pourrait mettre plus de temps à se matérialiser.

La réalité se situe probablement entre les deux : l’IA transforme déjà les bilans des entreprises, mais le calendrier de retour sur investissement pourrait être plus long et plus irrégulier que prévu.

Ce document est un contenu à visée marketing et ne doit pas être considéré comme un conseil en investissement.

Le trading d’instruments financiers comporte des risques, et les performances passées ne garantissent pas les résultats futurs.

Les instruments mentionnés dans ce document peuvent être émis par un partenaire dont Saxo perçoit des commissions, paiements ou rétrocessions. Bien que Saxo puisse être rémunéré dans le cadre de ces partenariats, tout le contenu est rédigé dans le but de fournir aux clients des informations utiles.