Souscrivez sans frais de courtage

0€ de commissions sur les souscriptions aux IPO.

| Entreprise | 1er jour de cotation | 1er jour de souscription |

|---|---|---|

| HAFFNER ENERGY S.A | 15/02/2022 | 31/01/2022 |

| AELIS FARMA S.A. | 18/02/2022 | 02/02/2022 |

| LHYFE S.A | 23/05/2022 | 09/05/2022 |

| BROADPEAK S.A | 13/06/2022 | 20/05/2022 |

| FILL UP MEDIA S.A | 29/06/2022 | 14/06/2022 |

| METAVISIO S.A | 04/07/2022 | 16/06/2022 |

| GROUPE OKWIND S.A | 08/07/2022 | 21/06/2022 |

| ICAPE HOLDING S.A | 11/07/2022 | 22/06/2022 |

| CHARWOOD ENERGY S.A | 13/07/2022 | 23/06/2022 |

| CABASSE S.A | 06/12/2022 | 17/11/2022 |

| Entreprise | 1er jour de cotation | 1er jour de souscription |

|---|---|---|

| MON COURTIER ENERGIE GROUPE S.A. | 31/05/2023 | 10/05/2023 |

| OSMOSUN S.A | 10/07/2023 | 21/06/2023 |

| PLANISWARE S.A. | 12/10/2023 | 02/10/2023 |

| STIF S.A | 20/12/2023 | 07/12/2023 |

| Les prochaines introductions en bourse seront mentionnées ici. |

| Entreprise | 1er jour de cotation | 1er jour de souscription |

|---|---|---|

| LIGHTON S.A. | 26/11/2024 | 08/11/2024 |

| ODYSSEE TECHNOLOGIES S.A. | 13/12/2024 | 27/11/2024 |

| Entreprise | 1er jour de cotation | 1er jour de souscription |

|---|---|---|

| SEMCO TECHNOLOGIES | 09/07/2025 | 25/06/2025 |

| KALEON S.P.A | 01/12/2025 | 17/11/2025 |

| Entreprise | 1er jour de cotation | 1er jour de souscription |

|---|---|---|

| RISING STONE S.A. | 23/02/2026 | 05/02/2026 |

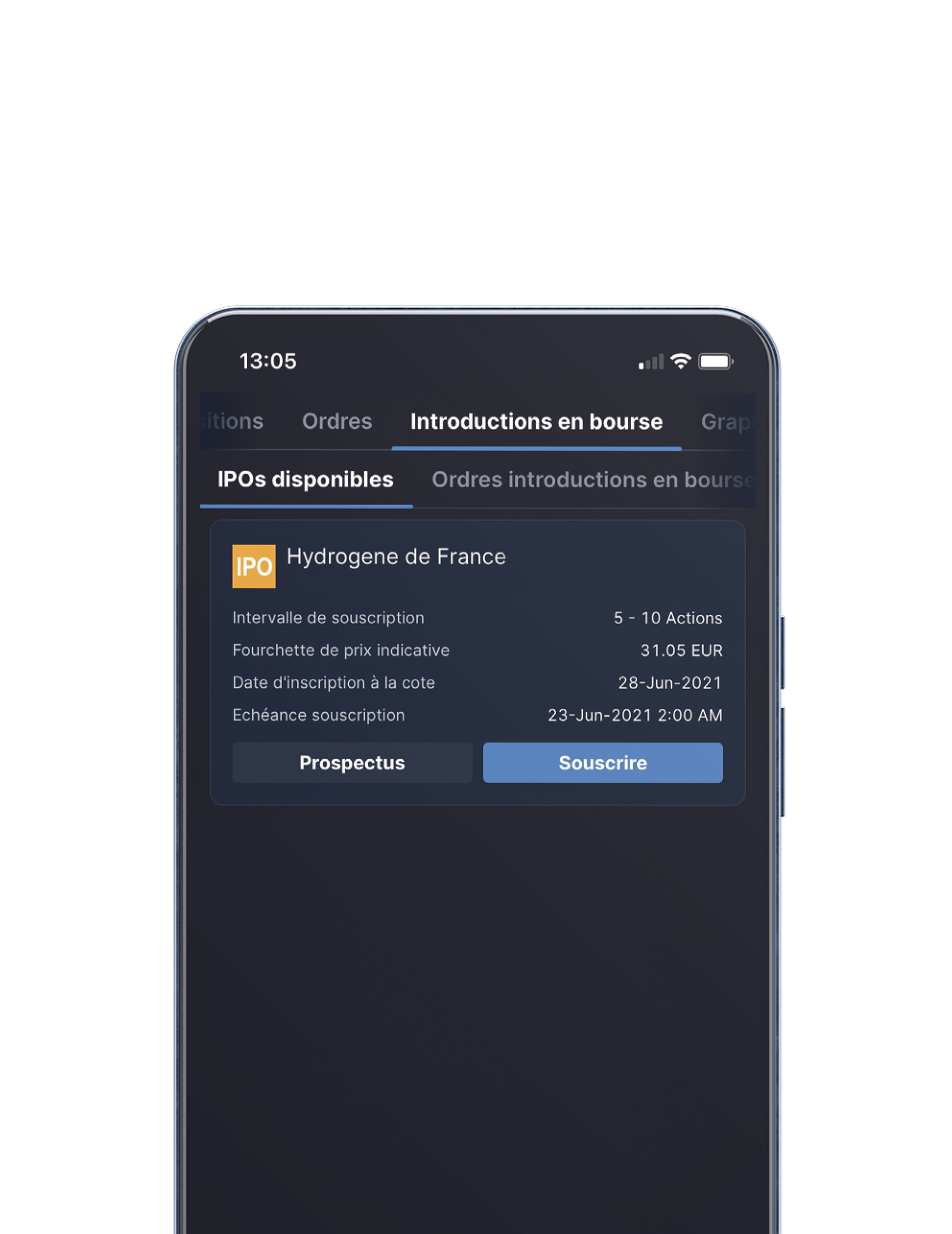

Participez facilement depuis nos plateformes et applications mobiles. Suivez les étapes suivantes :

Note :

1. Le service IPO est disponible sur l’ensemble de nos plateformes.

2. Toutes les données figurant dans les captures d'écran sont des données fictives destinées à être affichées.

Cliquez sur l’onglet “Introductions en bourse” pour visualiser les IPO en cours. Examinez le prospectus pour plus d’informations sur l’entreprise.

Entrez le nombre d’actions que vous souhaitez souscrire et validez votre instruction.

Depuis l’onglet “Ordres IPO”, vous pouvez consulter l’historique de vos souscriptions et modifier ou annuler les ordres en cours.

En fonction du résultat de l’opération, vous recevrez les actions dans votre portefeuille le premier jour de cotation.

L'introduction en Bourse permet à l'entreprise de se procurer des capitaux tout en ayant quelques obligations ou contraintes.

1-Lever des capitaux

L'entreprise lève de nouveaux capitaux lors de l'introduction en Bourse et diversifie ses sources de financement. L'entreprise émet à cette occasion des actions, ou encore des bons de souscription et des obligations convertibles. Cette opération financière permet :

2-Les obligations ou contraintes

L'introduction en Bourse présente également des obligations ou contraintes dont :

3-Autres éléments

Cette opération permet une liquidité plus importante du capital puisqu'il est ouvert à tous les investisseurs, par l'achat et la vente d'actions. Les actionnaires historiques vendent plus facilement leurs parts lors de l'introduction en Bourse ou par la suite lors de la cotation. Les actionnaires minoritaires accèdent au capital tout en pouvant sortir rapidement de leur investissement.

Un système de participation des salariés peut être plus facilement mis en place, soit à travers un système d'intéressement, soit avec des « stock-options ».

De plus, la société peut bénéficier d'une notoriété, visibilité et crédibilité plus grande par rapport à ses clients et à ses partenaires commerciaux.

Toutes les entreprises peuvent décider de mettre une partie de leur capital en Bourse.

Elles doivent :

En fonction du type de procédure d'introduction choisi, les sociétés orientent la vente des titres à des investisseurs différents (institutionnels, particuliers, salariés).

1-Les procédures d'introduction

1.1-L'offre à prix ferme (OPF)

L'introduction en Bourse avec l'OPF permet de fixer un prix de vente unique des titres émis. Les ordres d'achats peuvent avoir lieu uniquement à ce prix de vente.

Exemple : L'entreprise A s'introduit en Bourse avec une OPF, elle propose aux investisseurs d'acquérir ses actions à 10€ par action et uniquement à ce cours. L'investisseur A donne un ordre d'achat de 100 actions à 10€.

Les quantités demandées ne seront pas forcément obtenues. En effet, elles dépendront du taux de service qui est le taux calculé pour répartir l'offre en fonction de la demande. Si le taux de service est de 40%, l'investisseur obtiendra 40 actions à 10 euros par action.

1.2-L'offre à prix minimal (OPM)

L'OPM comporte un prix minimum qui est retenu pour la vente des actions. Les ordres à cours limités sont les seuls acceptés, à condition qu'ils soient dans une limite raisonnable par rapport au prix de l'offre.

Ces ordres sont valables uniquement le jour de l'introduction. Une fois tous les ordres réceptionnés, le premier cours coté correspond alors à la limite inférieure de la dernière tranche d'ordres servis.

Exemple : L'entreprise B s'introduit en Bourse avec une OPM, elle propose aux investisseurs d'acquérir ses actions au prix minimum de 15€. L'investisseur B fixe un prix auquel il évalue l'action, par exemple, il donne un ordre d'achat de 100 actions à 22€.

Une fois tous les ordres réceptionnés, des classes de prix sont établies en fonction des quantités et prix demandés, de 15€ à 20€, de 20€ à 25€, de 25€ à 30€, de 30€ à 35€, etc. Un taux de service est calculé par classe de prix en fonction des quantités. Si la majorité des quantités demandées sont dans la tranche de 20€ à 25€, le taux de service sera le plus élevé et par exemple de 35%. L'investisseur B obtient des actions au prix demandé et avec le taux de service appliqué à sa tranche, soit 35 actions à 22€.

1.3-L'offre à prix ouvert (OPO)

L'OPO consiste à fixer une fourchette (prix minimum et maximum) à l'intérieur de laquelle le prix définitif sera fixé au dernier moment en fonction des ordres d'achat et la quantité de titres disponibles.

Une fois que tous les ordres sont reçus, seuls les ordres supérieurs ou égaux au prix définitif fixé seront servis selon un taux de service calculé.

En donnant un ordre d'achat avec un prix plus élevé dans la fourchette proposée, la demande est réduite et permet d'obtenir un taux de service plus important pour son ordre. L'OPO est la procédure d'introduction la plus utilisée à ce jour.

Exemple : L'entreprise C s'introduit en Bourse avec une OPO, elle propose aux investisseurs d'acquérir ses actions entre 15€ et 20€. L'investisseur C donne un ordre d'achat de 100 actions à 18€, prix maximum auquel il est prêt à acheter les actions C. Le prix définitif de l'action est calculé en fonction des quantités et prix demandés par tous les investisseurs. Le prix de l'action C est calculé à 17€ et le taux de service à 50%. L'investisseur C obtient donc 50 actions à 17€.

1.4-La cotation directe

Cette procédure ressemble à l'OPM sauf que tous les types d'ordres d'achats sont acceptés. L'entreprise indique donc un seuil de prix minimum puis le prix retenu est le prix qui permet d'échanger le plus d'actions. Le prix ne pourra être supérieur à 10% du prix minimum sinon une nouvelle procédure sera enclenchée.

Exemple : L'entreprise D s'introduit en Bourse avec une cotation directe. Elle fixe un prix minimum de 20€ pour acquérir ses actions. Un investisseur D donne un ordre d'achat de 100 actions à 22€.

Le prix retenu est le prix qui permet d'échanger le plus d'actions, dans notre cas, 21€. Le taux de service est de 45%. L'investisseur D obtient 45 actions à 21€.

1.5-Le placement dit garanti

Le placement dit garanti s'adresse aux investisseurs institutionnels. Le prix des actions fixé est supérieur ou égal au prix de l'OPF.

2-Les clauses de réallocations

Deux clauses peuvent être déclenchées si besoin :

2.1 - La clause de rallonge

Si la demande des investisseurs est forte pour une société qui s'introduit en Bourse, cette dernière peut augmenter les quantités d'actions émises, jusqu'à un pourcentage donné.

2.2 - La clause de reprise

Cette clause permet de modifier la composition des tranches de placement entre les investisseurs. Elle permet, en cas de forte demande de la part des particuliers, de réduire la tranche initialement réservée aux investisseurs institutionnels pour augmenter celle prévue pour les particuliers.

Il est possible de participer à une introduction en Bourse lorsque 10% au moins des actions émises sont destinées aux investisseurs particuliers.

En France, l'investisseur particulier doit avant tout consulter la notice de l'introduction émise par l'entreprise et visée par l'Autorité des Marchés Financiers (AMF). Sans le visa de l'AMF, l'introduction en Bourse ne peut avoir lieu. Il faut également prendre connaissance des documents fournis par l'entreprise (bilan, stratégie, perspectives).

Pour acheter des actions lors d'une introduction en Bourse, les particuliers ouvrent un compte-titres ordinaire ou un compte PEA auprès d'un intermédiaire financier (courtier en ligne, banque traditionnelle).

Ils doivent au préalable disposer de la somme à investir sur leurs compte-titres et donnent ensuite leurs ordres d'achats auprès de leurs intermédiaires financiers (courtier en ligne ou banque).

Quels sont les frais pour participer à une introduction en bourse ?

SaxoBanque ne prélève pas de frais pour la participation d’une introduction en bourse

Comment retrouvez le prospectus ?

Vous pouvez retrouver le prospectus sur le ticket d’opération ou directement sur le site de l’émetteur.

Quelle est la durée de la période d'abonnement à l'introduction en bourse ?

Les périodes de souscription pour les IPO en cours seront visibles sur les plateformes Saxo.

Quand serai-je informé de ma nouvelle attribution d'actions ?

Le résultat de l'allocation sera annoncé à la date indiquée dans le prospectus ou sur le site Internet de l’émetteur.

Des risques sont associés à toutes les formes d'investissement. Il est conseillé de bien s'informer et de connaître le fonctionnement des actions et autres instruments cotés avant d'investir en Bourse.

Généralement, un investissement à fort potentiel de rendement comporte des risques plus importants. Certains investissements peuvent entraîner une perte totale des capitaux investis, ou même, pour les investissements les plus spéculatifs, une perte supérieure aux capitaux investis.

Avant toute souscription à une introduction en bourse, le Client s’engage à prendre connaissance du prospectus et les conditions de l’opération disponibles sur le site Internet de l’émetteur et de l’Autorité des Marchés Financiers (www.amf-france.org). Le client reconnait avoir lu et compris ces documents et plus spécifiquement les facteurs de risque figurant dans le prospectus.

Dans l’hypothèse où un Client, à en juger ses réponses au test lié au caractère approprié, ne dispose pas de l’expérience et des connaissances suffisantes pour comprendre les risques liés aux « actions », celui-ci est invité à ne pas effectuer d’opération de souscription à une introduction en bourse.