Szokujące prognozy

Podsumowanie: Szokujące prognozy na 2026 rok

Saxo Group

Saxo Group

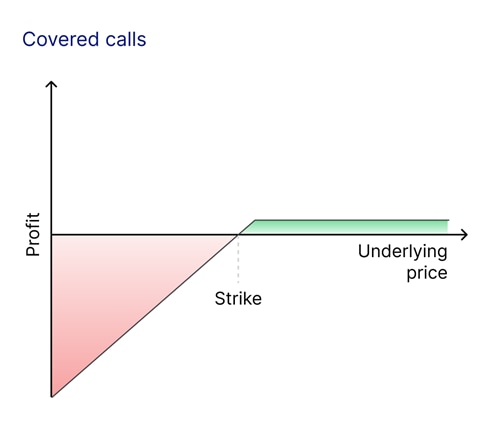

Covered call to strategia inwestycyjna, która polega na posiadaniu kontraktu terminowego i jednoczesnej sprzedaży opcji call na ten kontrakt. W ten sposób inwestor udziela innej stronie prawa, ale nie obowiązku, do kupna kontraktu terminowego po ustalonej cenie wykonania w określonym czasie. W zamian otrzymuje z góry płatność, znaną jako premia, która stanowi natychmiastowe źródło dochodu.

Na przykład, rozważmy inwestora posiadającego długą pozycję w jednym kontrakcie terminowym na ropę naftową, który reprezentuje 1 000 baryłek ropy. Jeśli bieżąca cena kontraktu terminowego wynosi 75 USD za baryłkę, inwestor może sprzedać opcję call z ceną wykonania 80 USD za baryłkę, wygasającą za 30 dni. W zamian otrzymuje premię w wysokości 1 USD za baryłkę, zarabiając łącznie 1 000 USD, ponieważ kontrakt obejmuje 1 000 baryłek.

Istnieją dwa główne powody stosowania strategii covered call:

Sprzedaż opcji call generuje dodatkowy dochód. Jeśli już posiadasz kontrakty terminowe i jesteś otwarty na ich sprzedaż po nieco wyższej cenie, ta strategia może zwiększyć Twoje zyski.

Premia, którą otrzymujesz, działa jak poduszka ochronna przed niewielkimi spadkami cen na rynku kontraktów terminowych. Na przykład, jeśli cena kontraktów terminowych na ropę spadnie z 75 USD do 74 USD, premia w wysokości 1 000 USD zrównoważy tę stratę.

Pomyśl o tym jak o wynajęciu pokoju w swoim domu. Zachowujesz własność nieruchomości, ale pieniądze z wynajmu pomagają pokryć koszty i zwiększają Twój dochód.

Analizując przykład z ropą naftową, możemy przyjrzeć się różnym potencjalnym wynikom strategii covered call.

W pierwszym scenariuszu, jeśli cena kontraktów terminowych na ropę pozostanie wokół 75 USD w momencie wygaśnięcia opcji, kupujący raczej nie skorzysta z prawa do zakupu kontraktu po 80 USD, ponieważ mógłby go kupić taniej na otwartym rynku. W rezultacie inwestor zachowuje premię w wysokości 1 000 USD i nadal posiada długą pozycję w kontraktach terminowych, co jest jednoznacznym sukcesem.

W drugim scenariuszu, jeśli cena kontraktów terminowych na ropę wzrośnie do 85 USD za baryłkę, kupujący skorzysta z prawa do zakupu kontraktu po 80 USD, ponieważ ta cena jest niższa niż wartość rynkowa. Inwestor sprzedaje kontrakt za 80 000 USD i zachowuje premię w wysokości 1 000 USD, zarabiając łącznie 81 000 USD. Chociaż oznacza to utratę dodatkowych 5 000 USD, które mógłby uzyskać, sprzedając po 85 USD, nadal jest to solidny zysk.

W trzecim scenariuszu, jeśli cena kontraktów terminowych na ropę spadnie do 70 USD, opcja call wygaśnie bez wartości, ponieważ żaden kupujący nie zdecyduje się na zakup kontraktu po 80 USD, gdy cena rynkowa jest znacznie niższa. Inwestor zachowuje premię w wysokości 1 000 USD, co pomaga zrównoważyć część straty wartości kontraktu terminowego. Jednak ponieważ nadal posiada kontrakt, żadna strata nie jest realizowana, chyba że zdecyduje się go sprzedać.

Oto podsumowanie kluczowych elementów strategii covered call.

Po pierwsze, kontrakt terminowy jest niezbędny, ponieważ musisz go posiadać, aby zastosować to podejście. Pozycja jest uważana za „pokrytą”, ponieważ Twoje posiadanie gwarantuje, że możesz spełnić swoje zobowiązanie, jeśli opcja zostanie wykonana.

Następnie jest opcja call, która ma dwa ważne składniki. Cena wykonania to cena, po której kupujący ma prawo kupić Twój kontrakt terminowy, zazwyczaj ustalana nieco powyżej bieżącej ceny rynkowej. Data wygaśnięcia określa okres, w którym kupujący może wykonać swoją opcję, często zgodnie z ustalonym harmonogramem, takim jak trzeci piątek miesiąca.

Na koniec, premia to płatność z góry, którą otrzymujesz za sprzedaż opcji call. Kwota ta jest Twoja bez względu na to, jak porusza się rynek, co czyni ją kluczową zaletą strategii.

Kupujący opcję call wierzy, że cena kontraktu terminowego znacznie wzrośnie. Opcje call umożliwiają czerpanie zysków ze wzrostów cen bez podejmowania pełnego ryzyka związanego z bezpośrednim posiadaniem kontraktu futures.

Na przykład kupujący Twoją opcję call na ropę naftową mógłby osiągnąć znaczny zysk, jeśli ceny futures wzrosną powyżej 80 USD. Jeśli zapłacili tylko 1 000 USD za opcję, każda cena powyżej 81 USD za baryłkę (cena wykonania plus premia) stanowi zysk.

Ta potencjalna możliwość zysku jest tym, co sprawia, że opcje call są atrakcyjne dla traderów.

Żadna strategia inwestycyjna nie jest pozbawiona swoich zalet i wad, a strategia covered call nie jest tutaj wyjątkiem.

Oto zrównoważone spojrzenie na potencjalne korzyści i ryzyka.

Jeśli już posiadasz kontrakt terminowy, możesz zastanawiać się, dlaczego warto zastosować strategię opcyjną covered call zamiast po prostu trzymać pozycję. Oto kilka powodów, dla których ta strategia ma sens:

Aby lepiej zrozumieć wszechstronność strategii opcyjnej covered call, porównajmy ją z alternatywną strategią: protective put.

Twój wybór między strategią opcyjną covered call a protective put zależy od oczekiwań rynkowych i celów:

Łącząc te strategie, możesz dostosować się do różnych scenariuszy rynkowych i dopasować je do swojego poziomu tolerancji ryzyka oraz celów finansowych.

Strategia opcyjna covered call jest odpowiednia dla inwestorów i traderów, którzy:

Ta strategia jest szczególnie atrakcyjna dla tych, którzy preferują stałe, stopniowe zyski zamiast nieprzewidywalności transakcji o wysokim ryzyku.

Strategia opcyjna covered call jest jak znalezienie sposobu na zarabianie na aktywach, które już posiadasz. Z biegiem czasu premie zebrane ze strategii covered call mogą budować bogactwo w kontrolowany i zrównoważony sposób.