Outrageous Predictions

België legt strategische cacaovoorraad aan in Grote Choco Kluis (GCK)

Ole Hansen

Hoofd Grondstoffenstrategie

Saxo Group

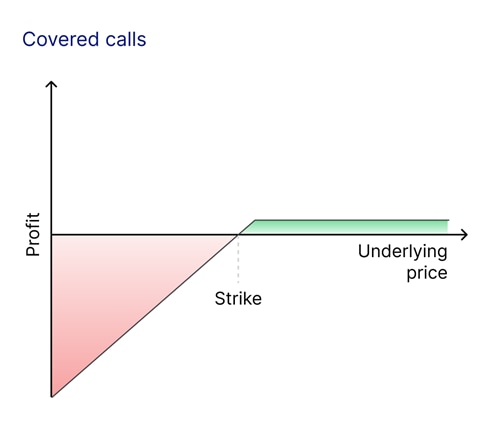

Een gedekte call is een beleggingsstrategie waarbij je een futurescontract bezit en tegelijkertijd een calloptie op dat contract verkoopt. Hiermee geef je een andere partij het recht, maar niet de verplichting, om het futurescontract tegen een vooraf bepaalde uitoefenprijs binnen een specifieke periode te kopen. In ruil daarvoor ontvang je onmiddellijk een betaling, de premie, die een directe inkomstenbron vormt.

Stel bijvoorbeeld dat een trader een longpositie heeft in één Crude Oil-futurescontract, goed voor 1.000 vaten olie. Als de huidige futuresprijs USD 75 per vat is, kan de trader een calloptie verkopen met een uitoefenprijs van USD 80 per vat, met een looptijd van 30 dagen. In ruil daarvoor ontvangt hij een premie van USD 1 per vat, wat in totaal USD 1.000 oplevert omdat het contract betrekking heeft op 1.000 vaten.

Er zijn twee hoofdredenen om een gedekte call te gebruiken.

Door callopties te verkopen, genereer je extra inkomsten. Als je al een futurespositie aanhoudt en bereid bent deze te verkopen tegen een iets hogere prijs, kan deze strategie je rendement verbeteren.

De premie die je ontvangt dient als buffer tegen kleine prijsdalingen in de futuresmarkt. Als de Crude Oil-futures bijvoorbeeld van USD 75 naar USD 74 dalen, compenseert de premie van USD 1.000 dit verlies.

Zie het als het verhuren van een kamer in je huis. Je blijft eigenaar van de woning, maar de huurinkomsten helpen de kosten te dekken en voegen extra inkomsten toe.

Als we kijken naar een voorbeeld met ruwe olie, kunnen we verschillende mogelijke uitkomsten van de strategie met gedekte callopties verkennen.

In het eerste scenario, als de ruwe-oliefutures rond USD 75 blijven tegen de vervaldatum van de optie, zal de koper zijn recht om het contract te kopen tegen USD 80 waarschijnlijk niet uitoefenen, omdat hij het goedkoper op de open markt kan verkrijgen. De trader houdt dan de premie van USD 1.000 en behoudt de long-futurespositie, wat een duidelijke winst oplevert.

In het tweede scenario, als de ruwe-oliefutures stijgen naar USD 85 per vat, zal de koper zijn recht uitoefenen om het contract te kopen tegen USD 80, omdat deze prijs lager is dan de marktwaarde. De trader verkoopt het contract voor USD 80.000 en behoudt de premie van USD 1.000, wat in totaal USD 81.000 oplevert. Hoewel hij daardoor een extra USD 5.000 mist die hij had kunnen verdienen door te verkopen tegen USD 85, is er alsnog sprake van een solide winst.

In het derde scenario, als de ruwe-oliefutures zakken naar USD 70, verloopt de calloptie waardeloos omdat geen koper zou kiezen het contract te kopen voor USD 80 als de marktprijs veel lager ligt. De trader houdt de premie van USD 1.000, wat helpt om een deel van het verlies in de waarde van het futurescontract te compenseren. Omdat de positie nog steeds wordt aangehouden, is er geen verlies gerealiseerd tenzij hij besluit te verkopen.