Jak dlouho může růst rozvíjejících se trhů ještě vydržet?

Charu Chanana

Vedoucí investičních strategií

Klíčové body:

- Rozvíjející se trhy (EM, emerging markets) překonaly vyspělé trhy (DM, developed markets) ve 3. čtvrtletí, podpořené silnými zisky v technologicky zaměřené severní Asii a stabilizujícím se sentimentem v Číně.

- Jižní Korea, Tchaj-wan a část Latinské Ameriky vedly rally, zatímco trhy ASEAN zaostávaly.

- Přední sektory spotřební zboží, technologie a materiály nabídly cyklický růst jako růstové příležitosti.

- Očekávání výnosů zůstávají pozitivní, ale rizika z cel, silného dolaru a křehké rovnováhy znamenají, že nadvýkonnost není zaručená.

Co pohánělo růst EM ve 3. čtvrtletí

Rozvíjející se trhy prodloužily svůj náskok nad vyspělými konkurenty ve 3. kvartálu. Index MSCI EM vzrostl přibližně o 11 % oproti ~7 % pro vyspělé trhy.

Tato nadvýkonnost má několik důvodů:

- Výhody z AI dodavatelského řetězce: Jižní Korea a Tchaj-wan těžily z rostoucí poptávky v hodnotovém řetězci polovodičů a AI hardwaru.

- Stabilizace Číny: Zmírnění obav o růst, spojené s obnoveným optimismem v technologiích a podporou politiky, pomohly čínským akciím ve zotavení.

- Deeskalace obchodních rozepří: Pauza v celní válce mezi USA a Čínou významně zlepšuje výhled pro EM.

- Makroekonomické prostředí: Snížení sazeb Fedu odstranilo hlavní překážky pro akcie EM, což umožnilo centrálním bankám EM uvolnit politiku na podporu růstu a obnovit toky.

- Slabost dolaru: Historická podvýkonnost EM vůči DM – zaostává přibližně o 6 % ročně od roku 2010 – se shoduje s obdobím dlouhotrvající síly dolaru. S indexem DXY dolů 10 % YTD, tento protivítr může polevovat, což může podpořit větší přítoky do EM.

- Positioning a toky: Akcie EM se nadále obchodují za nižší hodnotu ve srovnání s vyspělými konkurenty, což z nich dělá atraktivní příležitosti v prostředí pozdního cyklu. MSCI EM se obchoduje na 12,4násobku příjmů, poblíž svého 25letého průměru. Současně zůstávají rizika americké politiky nadělováním, které by mohlo přetvořit relativní výkonnost.

Vůdci a zaostávající na trhu

- Vůdci:

- Jižní Korea vedla ve 3. kvartále, podpořená výrobci čipů a expozicí k AI.

- Čína zaznamenala zlepšenou výkonnost díky nadějím na stabilizaci a optimismu kolem AI.

- Latinská Amerika těžila z komodit a důvěryhodného politického prostředí.

- Zaostávající:

- Trhy ASEANu, jako například Thajsko, zaostávaly kvůli slabší domácí poptávce a omezené expozici vůči technologiím.

- Indie viděla rostoucí celní rizika vedoucí k vybírání zisků a opatrnosti investorů.

Puls sektorů: Kde se skrývá momentum

Při pohledu na měsíční návraty podle sektorů (místní měna) je rally EM jednoznačně cyklická:

- Nadvýkonnost: Spotřební zboží (+12,6 %), Technologie (+10,4 %), Materiály (+10,3 %), Komunikační služby (+8,2 %).

- Průměrná výkonnost: Průmysl (+3,3 %), Energie (+3,3 %), Utility (+2,6 %).

- Zaostávající: Finance (+1,1 %), Zdravotnictví (+1,1 %), Základní materiály (+0,2 %), Nemovitosti (+0,1 %).

To naznačuje, že investoři se přiklání k růstově citlivým sektorům spojeným s AI, spotřebou a komoditami, zatímco defenzivní sektory zaostávají.

Co může popohnat EM dále?

Několik faktorů určí, zda může nadvýkonnost EM pokračovat:

1. Očekávání výnosů

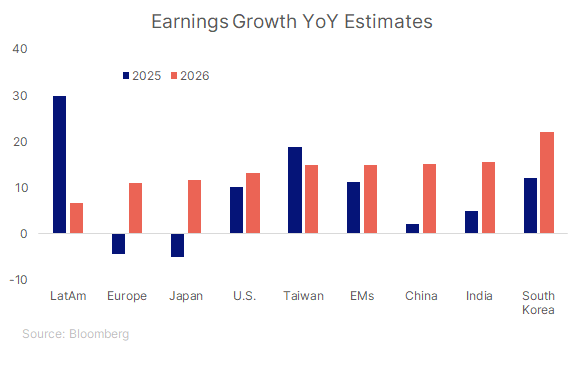

Konsensus Bloombergu ukazuje, že EM si udržují silný náskok: +11,3 % v roce 2025 a +15,0 % v roce 2026 ve srovnání s nižšími výsledky USA a Evropy. Udržení šíře revizí bude důležité sledovat.

2. Ocenění a toky

Akcie EM se nadále obchodují za nižší hodnotu ve srovnání s DM (12,4násobek předpokládaných výnosů, poblíž 25letého průměru). S globálním podílem AUM v EM poklesem na 5 % z 8 % v roce 2017, třída aktiv stále zůstává nedostatečně vlastněná a mohla mít prospěch z rotace od předchozích vítězů do méně oblíbených trhů.

3. Trajektorie amerického dolaru

Trajektorie amerického dolaru zůstává klíčová. Měkký nebo stabilní dolar historicky podporuje výkonnost EM a toky, zatímco obnovená síla by mohla zpochybnit návratnost. Mnoho EM také udržuje pozitivní reálné výnosy, což poskytuje prostor pro selektivní uvolnění politiky.

4. Domácí politika a reformy

Strukturální reformy—od pobídek k investicím a přátelským politikám až po zlepšení tržní infrastruktury—mohou zvýšit střednědobou odolnost výnosů. Trhy jako Indie, Mexiko a části EMEA mají politické příběhy, které podporují dlouhodobý zájem investorů.

5. Komodity a obchodní podmínky

LatAm bohatý na zdroje a EMEA těží z cyklů vyšších kovů a energií, zatímco dovozci v Asii získávají ze snížených cen energií. Tato odlišnost argumentuje pro aktivní, regionálně specifickou alokaci.

6. Trvanlivost vedení sektorů

Dodavatelské řetězce spojené s AI v severní Asii, spotřební boom EM a komoditní cykly poskytují potenciální dlouhodobé hybné síly. Pozdní cyklus rotace do obranných segmentů by však mohl změnit rovnováhu vedení.

7. Pozice a likvidita

Nedostatečné vlastnictví naznačuje prostor pro přítoky, ale toky mohou být nerovnoměrné a menší EM mohou vidět neúměrné výkyvy na inkrementální pohyby. To vytváří jak příležitost, tak volatilitu.

Celkově tyto faktory naznačují, že rally může pokračovat, ale její udržitelnost bude záviset na šíři výnosů, dráze dolaru, pokroku politiky a globální rizikové chuti.

Co by mohlo vykolejit nadvýkonnost EM?

- Eskalující cla: Eskalace americké obchodní politiky, jako obnovené celní tlaky, by mohla poškodit vývozce z EM a zejména vyspělé konkurenty s vysokou expozicí na americké příjmy. Toto riziko podtrhuje, jak závislé jsou globální zisky na stabilitě obchodní politiky.

- Silný dolar: Oživení USD by mohlo snížit relativní zisky EM, vzhledem k historické citlivosti toků a výkonnosti EM na dolarové cykly.

- Křehké postavení: Zatímco toky se zlepšují, postavení investorů zůstává lehké a může se náhle změnit, což vede k vyšší volatilitě. Tato rizika znamenají, že investoři by měli zůstat si vědomi toho, že nadvýkonnost EM není zaručená a závisí na externích i domácích podmínkách politiky.

Investiční perspektiva: Co to znamená pro alokaci EM

EM stále zůstávají málo zastoupené v portfoliích investorů. Globální podíl EM na AUM klesl na 5 % z 8 % v roce 2017, ale má příležitost těžit z silné rotace od předchozích vítězů k méně oblíbeným trhům. Vedoucí postavení se také přesunulo v rámci EM—od regionů s vynikajícími návraty v letech 2022–24, jako Tchaj-wan a Indie, k zaostávajícím jako Korea a LATAM, které nyní získávají vedení. Každý rok vypráví jiný příběh a společnosti z EM čelí jedinečným domácím a externím výzvám. Dlouhodobý a aktivní přístup, zaměřený na strukturální trendy, jako je friendshoring, technologické inovace a spotřební boom EM, zůstává klíčový.

Poslední slovo

Rozvíjející se trhy si užívají strukturálního a cyklického větru v zádech společně s pozitivním trendem výnosů a vedení sektoru na jejich straně. Ale investoři by měli zůstat ostražití vůči makroekonomickým protivětrům, jako jsou cla a dolarové výkyvy, které mohou otestovat odolnost EM do konce roku.