Prévisions chocs

Prévisions "chocs" 2026

Saxo Group

Responsable de la Stratégie Investissement

Points clés : Les marchés émergents (EM) ont surperformé les marchés développés (DM) au troisième trimestre, portés par les fortes progressions des marchés asiatiques à dominante technologique (notamment en Asie du Nord) et un climat plus stable en Chine. La Corée du Sud, Taïwan et certaines régions d'Amérique latine ont mené le mouvement, tandis que les marchés de l'ASEAN sont restés à la traîne. La hausse a été tirée par les secteurs cycliques liés à la croissance, comme la consommation discrétionnaire, la technologie et les matériaux. Les perspectives de résultats restent favorables, mais les tensions commerciales, un dollar plus fort et des positionnements fragiles pourraient limiter cette dynamique.

Les moteurs du rebond au T3 Les marchés émergents ont continué de creuser l'écart avec leurs homologues développés : l'indice MSCI EM a progressé d'environ 11 % contre 7 % pour les marchés développés.

Parmi les facteurs explicatifs :

Effet chaîne d'approvisionnement IA : La Corée du Sud et Taïwan ont profité de la forte demande dans les semi-conducteurs et le matériel lié à l'intelligence artificielle.

Stabilisation en Chine : Le recul des inquiétudes sur la croissance, associé à un regain d'optimisme sur le secteur technologique et un soutien politique, a permis aux actions chinoises de rebondir.

Accalmie sur le front commercial : La pause dans l'escalade des droits de douane entre les États-Unis et la Chine améliore considérablement la visibilité sur les actifs des pays émergents.

Contexte macro favorable : La baisse des taux par la Fed a levé un frein important, ce qui permet aux banques centrales des EM d'assouplir leur politique monétaire et de soutenir l'activité.

Repli du dollar : La sous-performance chronique des EM face aux DM depuis 2010 (-6 % annualisé) coïncidait avec un dollar très fort. Avec un repli de 10 % de l'indice DXY depuis le début de l'année, cet obstacle pourrait s'atténuer.

Positionnement et flux : Les actions EM restent moins bien valorisées que leurs homologues développées (MSCI EM à 12,4x les bénéfices, proche de sa moyenne sur 25 ans), ce qui leur confère un attrait particulier dans une phase de cycle tardif.

Performances régionales : qui se distingue, qui déçoit ?

En tête :

Corée du Sud, grâce aux fabricants de puces et à l'exposition à l'IA

Chine, portée par l'espoir de stabilisation et le dynamisme du secteur tech

Amérique latine, bénéficiant de la vigueur des matières premières et de politiques économiques jugées crédibles

En retrait :

Marchés de l'ASEAN (comme la Thaïlande), pâtissant d'une demande interne faible et d'une faible exposition technologique

Inde, confrontée à une hausse des risques liés aux droits de douane, entraînant des prises de bénéfices

Rythme sectoriel : quelles tendances ?

Sur un mois (en devise locale), la progression des EM a été clairement cyclique :

Meilleures performances : consommation discrétionnaire (+12,6 %), technologie (+10,4 %), matériaux (+10,3 %), services de communication (+8,2 %)

Performances moyennes : industrie (+3,3 %), énergie (+3,3 %), services aux collectivités (+2,6 %)

En queue de peloton : finance (+1,1 %), santé (+1,1 %), biens de consommation de base (+0,2 %), immobilier (+0,1 %)

Cela montre un intérêt marqué pour les secteurs sensibles à la croissance, comme l'IA, la consommation ou les matières premières, tandis que les secteurs plus défensifs restent à la traîne.

Quels moteurs pour la suite ?

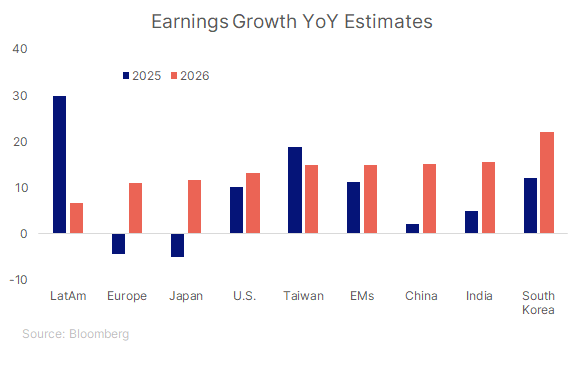

Perspectives de bénéfices : Le consensus Bloomberg prévoit une croissance des bénéfices des EM de +11,3 % en 2025 et +15,0 % en 2026, supérieure à celle attendue pour les États-Unis et l'Europe. La largeur de la révision des résultats sera un indicateur clé.

Valorisation et flux : Les EM restent sous-représentés dans les portefeuilles mondiaux : leur part dans les actifs sous gestion est passée de 8 % en 2017 à 5 % aujourd'hui. Cette situation pourrait évoluer si les investisseurs se détournent des marchés ayant surperformé ces dernières années.

Évolution du dollar : L'orientation du dollar américain reste déterminante : un billet vert plus faible ou stable favorise historiquement les actifs EM, tandis qu'un rebond pourrait peser sur leurs performances.

Politiques domestiques et réformes : Des réformes structurelles (incitations à l'investissement, relocalisation amicale, modernisation des infrastructures de marché) renforcent la résilience des bénéfices à moyen terme. L'Inde, le Mexique ou certaines régions EMEA disposent de tels leviers.

Ressources naturelles et termes de l'échange : Les pays riches en ressources (Amérique latine, EMEA) profitent du cycle porteur des métaux et de l'énergie. Les importateurs asiatiques, eux, tirent parti de la baisse des prix de l'énergie. Cette divergence appelle à une allocation régionale active.

Durabilité du leadership sectoriel : Les chaînes de valeur liées à l'IA en Asie du Nord, la montée en puissance de la consommation et le cycle des matières premières offrent des moteurs potentiels à long terme. Mais une rotation vers des valeurs défensives pourrait redistribuer les cartes.

Positionnement et liquidité : La faible exposition actuelle laisse entrevoir un potentiel d'afflux, mais ces flux peuvent être irréguliers, avec des mouvements amplifiés dans les plus petits marchés.

Quels sont les risques ?

Retour des tensions commerciales : Une reprise des hausses de tarifs, notamment entre les États-Unis et leurs partenaires commerciaux, nuirait aux exportateurs EM.

Hausse du dollar : Un rebond marqué du dollar pourrait annuler les gains récents des actifs émergents, très sensibles à cette variable.

Positionnements fragiles : Bien que les flux s'améliorent, les positions restent modestes et peuvent évoluer brusquement, accroissant la volatilité.

En conclusion : Les marchés émergents profitent d'un environnement porteur, à la fois conjoncturel et structurel. Toutefois, leur trajectoire dépendra de facteurs clés : évolution des bénéfices, stabilité du dollar, avancement des réformes et appétit mondial pour le risque.

Ce document est un contenu à visée marketing et ne doit pas être considéré comme un conseil en investissement.

Le trading d’instruments financiers comporte des risques, et les performances passées ne garantissent pas les résultats futurs.

Les instruments mentionnés dans ce document peuvent être émis par un partenaire dont Saxo perçoit des commissions, paiements ou rétrocessions. Bien que Saxo puisse être rémunéré dans le cadre de ces partenariats, tout le contenu est rédigé dans le but de fournir aux clients des informations utiles.