Szokujące prognozy

Podsumowanie: Szokujące prognozy na 2026 rok

Saxo Group

Główny strateg inwestycyjny

Po kolejnej rundzie znakomitych wyników gigantów technologicznych w portfelach znów wybrzmiewają te same dwa pytania:

Oba dylematy są jak najbardziej uzasadnione. Hossa wokół AI wyniosła tzw. „Wspaniała siódemka” na nowe szczyty, ale pod powierzchnią ich ścieżki zaczęły się rozchodzić: są spółki, które już dziś monetyzują AI, oraz takie, które wciąż inwestują z myślą o przyszłości.

W tym Q&A rozkładamy na czynniki pierwsze, co faktycznie zmieniło się po wynikach finansowych, co rynek już wycenił oraz jak inwestorzy mogą podejść do redukcji, rotacji lub utrzymania pozycji, gdy Big Tech wchodzi w kolejną fazę.

Bo same liczby opowiadają tylko część historii. Choć cała piątka spółek, Microsoft, Amazon, Google, Apple i Meta, skorzystała z impulsu AI, są na bardzo różnych etapach przekuwania tej ekscytacji w realne zyski.

Niektóre już generują znaczące przepływy pieniężne z działalności powiązanej z AI, inne wciąż się skalują albo ponoszą wysokie koszty infrastruktury.

Ta rozbieżność jest zdrowa: Big Tech to już nie jeden wspólny motyw inwestycyjny, lecz zbiór odrębnych historii inwestycyjnych. Dzięki temu inwestorzy mogą wreszcie być selektywni, przycinać ekspozycję tam, gdzie wyceny są już napięte, i dokładać tam, gdzie rośnie przewidywalność.

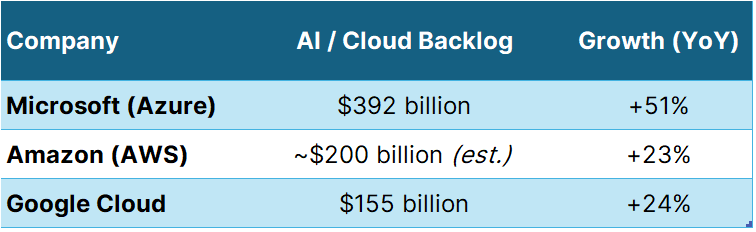

Backlog AI (RPO — Remaining Performance Obligations, niewykonane zobowiązania) to wartość umów na usługi chmurowe i AI, które zostały już podpisane, ale jeszcze niewykonane. To mocny wskaźnik przewidywalności przyszłych przychodów, pokazuje, jak duży popyt jest już zabezpieczony, niezależnie od krótkoterminowych wahań rynku.

Źródło: Raporty spółek, Saxo. Dane na dzień 3 listopada 2025 r. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników. Dane w USD, chyba że zaznaczono inaczej.

Rosnący backlog sygnalizuje, że klienci wiążą się wieloletnimi umowami na AI i usługi chmurowe.

Microsoftu pokazuje, że wdrożenia wśród klientów korporacyjnych przyspieszają, podczas gdy stały wzrost Google’a odzwierciedla nowe zadania obliczeniowe związane z trenowaniem modeli AI i analityką danych. Wzrost backlogu Amazona, choć bardziej umiarkowany, podkreśla głębię jego bazy klientów i silną skłonność do przedłużania umów.

Dla inwestorów długoterminowych backlog ma większe znaczenie niż kwartalne „przebicia” prognoz, mówi, kto ma przyszły wzrost w dużej mierze już zapewniony.

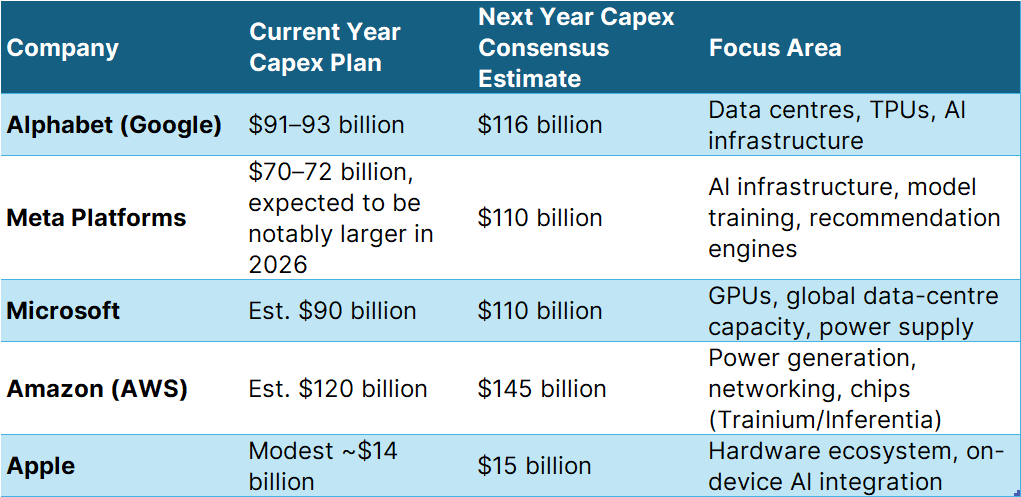

Inwestycje w AI stały się kapitałochłonnym wyścigiem. Oto najnowsze roczne plany wydatków, bazujące na wytycznych i ujawnieniach spółek:

Źródło: Raporty spółek, Bloomberg, Saxo. Dane na dzień 3 listopada 2025 r. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników. Dane w USD, chyba że zaznaczono inaczej.

Te liczby pokazują, jak rozkładają się akcenty:

Meta i Alphabet prowadzą w cyklu wydatków., Microsoft i Amazon zwiększają moce obliczeniowe w tempie odpowiadającym monetyzacji, a Apple pozostaje zdyscyplinowane, inwestując selektywnie w ramach własnego ekosystemu

Wysokie nakłady inwestycyjne same w sobie nie są sygnałem ostrzegawczym, ale zwiększają zmienność. Dla inwestorów posiadających znaczące zyski to raczej wskazówka, by zredukować ekspozycję, niż by zmieniać tezę inwestycyjną.

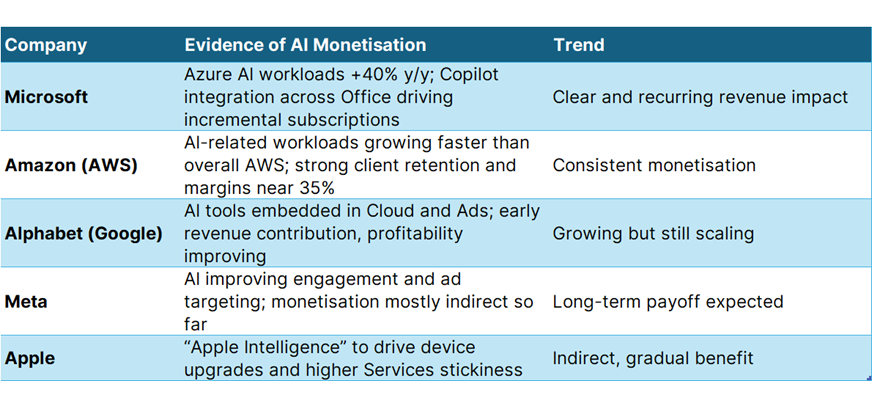

Choć wszystkie inwestują, efekt finansowy jest bardzo zróżnicowany. Monetyzacja odróżnia dzisiejszy, skumulowany wzrost od jutrzejszego, wciąż potencjalnego wzrostu.

Źródło: Raporty spółek, Saxo. Dane na dzień 3 listopada 2025 r. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników.

Najwcześniejsze korzyści finansowe koncentrują się na dwóch spółkach: Microsoft i Amazon.

Kluczowa różnica: część firm monetyzuje AI już dziś, inne budują fundamenty z myślą o przyszłości.

Każda z tych firm dominuje na innej warstwie „stosu” chmurowego, zrozumienie tych różnic pomaga wyjaśnić ich wyniki i perspektywy.

Naszym zdaniem, patrząc w przód, Microsoft prawdopodobnie zaoferuje relatywnie większą przewidywalność zysków, Amazon silniejszą bieżącą rentowność, a Google potencjalny wzrost wyceny.

Jednocześnie każda z tych firm ma własne ryzyka wykonawcze i cykliczne, które mogą te scenariusze zakłócić.

NNaszym zdaniem Apple pozostaje „spokojnym producentem” — biznesem, który konsekwentnie kumuluje wzrost. Przychody z usług, które właśnie osiągnęły rekord, mogą zrównoważyć spowolnienie w sprzęcie. Ekosystem jest jego przewagą konkurencyjną, a stały program wykupu akcji (ponad 110 mld USD tylko w 2024 r.) nagradza cierpliwość. Wdrażanie AI poprzez „Apple Intelligence” najpewniej wzmocni, zamiast zaburzać, istniejące produkty.

Meta to inna historia. Jest rentowna, ale wchodzi w wymagający, kapitałochłonny cykl inwestycyjny. Jej ofensywa AI w obszarze silników rekomendacyjnych i infrastruktury będzie potrzebować czasu, aby się zmonetyzowała. Długoterminowi zwolennicy widzą w tym kolejny etap cyfrowego zaangażowania; sceptycy dostrzegają ryzyko nadmiernych wydatków.

Obie firmy oferują stabilność marki i bazy użytkowników, ale z różnymi horyzontami: Apple dla konsekwencji, Meta dla opcjonalności (szerszego wachlarza potencjalnych dróg rozwoju).

Może. AI Overviews od Google’a, podsumowania wyników wyszukiwania generowane przez AI, skracają użytkownikom drogę do odpowiedzi, zmniejszając konieczność dalszego klikania. To może obniżyć liczbę wyświetleń reklam i ruch na stronach wydawców. Na razie przychody reklamowe Google’a rosną, ale inwestorzy obserwują, czy AI nie zacznie kanibalizować właśnie tego kluczowego „generatora gotówki”, który finansuje przyszły rozwój.

To ryzyko tłumaczy, dlaczego akcje Alphabetu, choć wyceniane niżej, handlują z dyskontem typu „show‑me”, rynek oczekuje dowodów, że AI jest dodatkiem do rdzenia biznesu, a nie siłą go erodującą.

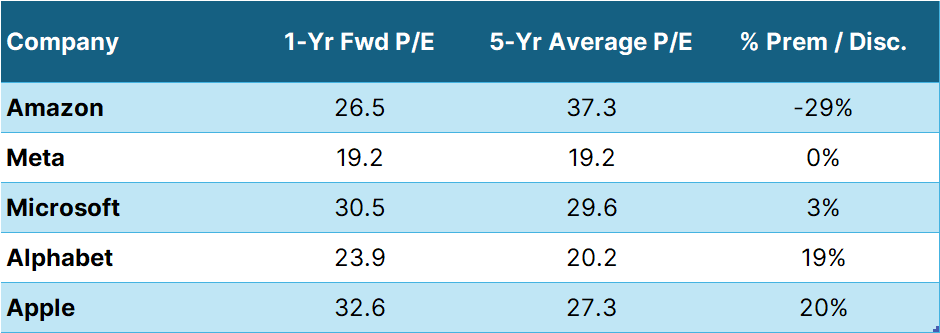

Źródło: Bloomberg, Saxo. Dane na dzień 3 listopada 2025 r. Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników.

Wyceny odsłaniają zniuansowany obraz.

W skrócie: Microsoft i Apple są wyceniane w oparciu o zaufanie; Alphabet i Amazon w oparciu o potencjał; Meta z odrobiną sceptycyzmu.

Po tak dużych wzrostach to rozsądne pytanie, a nie oznaka wątpliwości. Poniżej kilka punktów do rozważenia. Te informacje służą ogólnej dyskusji i nie stanowią porady inwestycyjnej. Inwestorzy powinni ocenić własną sytuację lub skonsultować się z wykwalifikowanym doradcą finansowym.

Kluczem jest zarządzanie pozycją, a nie prognoza poprzez utrzymywanie ekspozycji na długoterminową mieszankę AI przy jednoczesnym zarządzaniu krótkoterminowym entuzjazmem.

Duża część łatwych wzrostów jest już za nami. Kolejny etap to wypracowywanie zysków, nie ekspansja mnożników.

Sztuczna inteligencja przesunęła się ze „strachu przed przegapieniem” na „strach przed brakiem zysków”. Okazje wciąż są, ale teraz bardziej premiują cierpliwość niż szybkość.

Te liczby pokażą, kto zamienia AI z narracji w realne, kumulujące się wyniki.

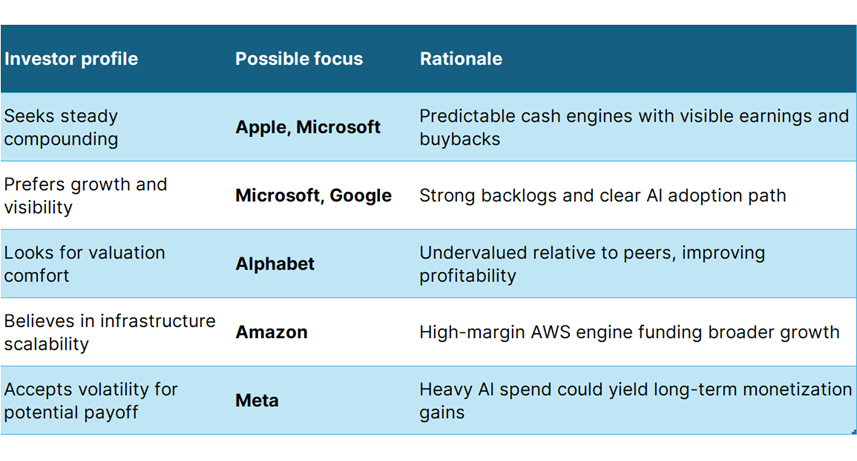

Każda spółka odgrywa odmienną rolę w zrównoważonym, długoterminowym portfelu.

Big Tech wchodzi w drugi akt cyklu AI, mniej szumu, więcej realizacji.

Łatwe pieniądze z ekspansji mnożników są w dużej mierze za nami; kolejny etap należy do zdyscyplinowanych inwestorów, którzy zarządzają ekspozycją, a nie kierują się wyłącznie przekonaniem.

Fundamenty się różnicują, to dobra wiadomość dla inwestorów, którzy potrafią odróżnić wzrost „zarabiający na siebie” od wzrostu, który dopiero musi się potwierdzić.

Microsoft i Amazon mogą pozostać najczytelniejszymi generatorami gotówki; Alphabet i Meta mogą oferować selektywne okazje; Apple może nadal pełnić rolę kotwicy stabilności.

Niezależnie od tego, czy chronisz zyski, czy dopiero nadrabiasz, właściwy ruch to nie „all‑in” ani „all‑out”, lecz świadome pozostanie zainwestowanym w te segmenty gigantów technologicznych, które wciąż mają przed sobą rzeczywistą zdolność generowania zysków.

Ujawnienie: Autorzy i/lub osoby powiązane mogą posiadać pozycje w jednym lub większej liczbie papierów wartościowych wymienionych powyżej w momencie publikacji. Udziały te mogą ulec zmianie bez uprzedzenia i nie należy wnioskować o zamiarach handlowych.