Forstå opsjonsstrategien vertikal spredning

Saxo Group

Hva er en vertikal spredning?

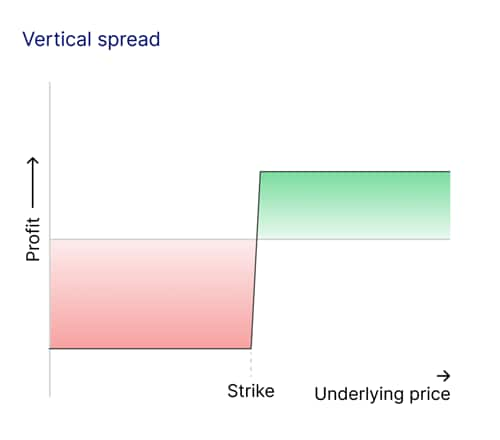

En vertikal spredning, ofte kalt en vertikal spredning opsjonsstrategi, er en opsjonsstrategi der du kjøper og selger to opsjoner av samme type (enten calls eller puts) med samme utløpsdato, men på ulike innløsningskurser. Disse spredningene er populære blant tradere som har en retningstro på markedet og ønsker å balansere både risiko og kostnader.

Vertikale spredninger finnes hovedsakelig i to varianter:

- Bull-spredning: Utformet for å tjene på oppadgående kursbevegelser (et bullish syn). Bygges ved bruk av enten calls (bull call-spredning) eller puts (bull put-spredning).

- Bear-spredning: Utformet for å tjene på nedadgående kursbevegelser (et bearish syn). Bygges ved bruk av enten puts (bear put-spredning) eller calls (bear call-spredning).

Hvorfor bruke vertikale spredninger?

Vertikale spredninger er populære fordi de gir tradere en tydelig balanse mellom risiko og potensial for gevinst. La oss se nærmere på de viktigste fordelene og ulempene:

Fordeler

- Kostnadseffektivitet. Vertikale spredninger er ofte rimeligere enn å kjøpe en enkelt “naken” opsjon alene. Premien som mottas ved den solgte opsjonen dekker deler av kostnaden for den kjøpte opsjonen.

- Definert risiko og avkastning. Både maksimal gevinst og maksimalt tap er avgrenset, slik at du unngår overraskelser.

- Fleksibilitet. Vertikale spredninger kan tilpasses enten bullish eller bearish markedsforventninger ved hjelp av calls eller puts.

- Begrenset marginkrav. Kredittspredninger har spesielt lavere marginbehov enn strategier som innebærer nakne short-opsjoner.

Ulemper

- Begrenset gevinst. Selv om vertikale spredninger begrenser risikoen, begrenser de også maksimal gevinst. Tradere må veie denne begrensningen mot forutsigbarheten i eksponeringen.

- TIDSfølsomhet. Hvis den underliggende eiendelen ikke beveger seg som forventet innen tidsrammen, kan spredningen miste verdi raskt etter hvert som utløpsdatoen nærmer seg.

- Valg av innløsningskurs er avgjørende. Feilvalg av innløsningskurser kan føre til lav lønnsomhet, selv om markedet beveger seg i antatt retning.

- Spread mellom kjøps- og salgspris påvirker gevinst. I markeder med lav likviditet kan store kursintervaller (bid-ask) spise opp potensielle gevinster når du åpner eller lukker en spredning.

Hvordan konstruere en vertikal spredning (opsjonsstrategi)

- Fastslå markedssynet ditt. Er du bullish (forventer at prisen stiger) eller bearish (forventer at prisen faller) på den underliggende eiendelen?

- Velg mellom calls eller puts. For et bullish syn kan du bruke en bull call-spredning eller en bull put-spredning. For et bearish syn kan du bruke en bear put-spredning eller en bear call-spredning.

- Velg innløsningskurser. Ved en bull call-spredning kjøper du en call på en lavere innløsningskurs (nærmere gjeldende markedspris) og selger en call på en høyere innløsningskurs. Ved en bear put-spredning kjøper du en put på en høyere innløsningskurs og selger en put på en lavere innløsningskurs. Ved en bull put-spredning selger du en put på en høyere innløsningskurs og kjøper en put på en lavere innløsningskurs. Ved en bear call-spredning selger du en call på en lavere innløsningskurs og kjøper en call på en høyere innløsningskurs.

- Velg en utløpsdato. Basér utløpsdatoen på markedsforventningene dine. Kortere utløp passer bedre for kortsiktige kursbevegelser og koster mindre. Lengre utløp gir deg mer tid til å se om korrekt retning inntreffer, men til en høyere kostnad.

- Forstå den netto premien. Hvis kostnaden for opsjonen du kjøper er høyere enn premien du mottar for opsjonen du selger, er dette en debetspredning (f.eks. bull call-spredning). Hvis premien du mottar fra den solgte opsjonen overstiger kostnaden for den kjøpte opsjonen, er dette en kreditspredning (f.eks. bull put-spredning).

Hvordan fungerer det i praksis?

Eksempel: Bull call-spredning med WTI-råolje-futures

La oss si at WTI-råolje-futures handles til 75 USD per fat, og du forventer at prisene vil stige i løpet av de neste to månedene på grunn av sesongbasert etterspørsel. Du ønsker å tjene på denne forventede oppgangen samtidig som du begrenser kostnadene dine. En bull call-spredning gir en balansert tilnærming for å oppnå dette.

Konstruksjon av handelen

Eksempel på underliggende futureskontrakt: bruk WTI-råolje-futures

- Velg innløsningskurser:

- Kjøp en call-opsjon med en innløsningskurs på 75 USD for en premie på 3,00 USD.

- Selg en call-opsjon med en innløsningskurs på 80 USD for en premie på 1,20 USD.

- Netto debet (kostnad):

- Den totale premien du betaler, er forskjellen mellom kostnaden for den kjøpte call-opsjonen og premien du får fra den solgte call-opsjonen:

- 3,00 USD (kjøpt call) - 1,20 USD (solgt call) = 1,80 USD per fat.

- Fordi én WTI-råolje-futureskontrakt dekker 1 000 fat, blir den totale kostnaden for denne spredningen 1 800 USD.

Potensial for gevinst og tap

- Maksimal gevinst: Den høyeste gevinsten oppstår hvis oljeprisen stiger over den høyeste innløsningskursen (80 USD) ved utløp. Maksimal gevinst = (Høyere innløsningskurs - Lavere innløsningskurs) - Netto betalt premie. For denne traden: (80 USD - 75 USD) - 1,80 USD = 3,20 USD per fat, eller 3 200 USD totalt.

- Maksimalt tap: Tapet ditt er begrenset til den netto premien du betalte. Maksimalt tap = 1,80 USD per fat, eller 1 800 USD totalt.

- Break-even-pris: Break-even oppnås hvis oljeprisen ved utløp er lik den lavere innløsningskursen pluss netto premien. Break-even = 75 USD + 1,80 USD = 76,80 USD.

Beslutningsprosess: valg mellom calls og puts

Når du skal bestemme hvilken type vertikal spredning opsjonsstrategi du vil bruke, bør flere faktorer veilede avgjørelsen:

- Retningssyn. Med et bullish syn bruker du bull-spredninger (enten en bull call-spredning eller en bull put-spredning). Med et bearish syn bruker du bear-spredninger (enten en bear put-spredning eller en bear call-spredning).

- Risikotoleranse. Kredittspredninger (f.eks. bull put-spredninger eller bear call-spredninger) innebærer å selge en dyrere opsjon og kjøpe en billigere opsjon. De krever margin, men har en begrenset risikoprofil, og målet er å beholde netto premien som er mottatt, som utgjør maksimal gevinst. Debetspredninger (f.eks. bull call-spredninger eller bear put-spredninger) innebærer å kjøpe en dyrere opsjon og selge en rimeligere. Her kreves det ingen marginkonto, og din forhåndskostnad begrenses til netto premien du betaler, samtidig som potensiell gevinst er avgrenset.

- Volatilitetsforventninger. Hvis du forventer at volatiliteten vil øke: Debetspredninger er gunstigere fordi de drar nytte av stigende opsjonspriser. Hvis du forventer at volatiliteten vil avta: Kredittspredninger passer bedre, ettersom de tjener på tidsforfall og reduksjon i premie.

- Valg av innløsningskurs. Nær markedspris (At-the-money) koster mer, men gir høyere sannsynlighet for å bli lønnsom. Out-of-the-money har lavere kostnad, men krever en betydelig markedsbevegelse for å oppnå fortjeneste.

Konklusjon

Vertikale spredninger kan være et svært nyttig verktøy for tradere som ønsker å tilpasse markedsoppfatningen sin med en disiplinert tilnærming til risikostyring. Enten du er bullish eller bearish, gir spredningene fleksibilitet, overkommelig pris og klare rammer for både potensielle gevinster og tap.

Gjennom å velge riktige innløsningskurser, utløpsdatoer samt type spredning, kan du skreddersy strategien til både ditt markedsbilde og din risikotoleranse. I tillegg kan overvåking av "de greske bokstavene" hjelpe deg med å forutse hvordan endringer i tid, pris og volatilitet vil påvirke posisjonen din, slik at du kan gjøre informerte justeringer underveis.

For tradere som ønsker en “gyllen middelvei”—akkurat som å bestille en ferie som balanserer luksus med kostnadskontroll—kan en vertikal spredning opsjonsstrategi være et utmerket valg.