Kluczowe punkty:

- Małe spółki ponownie są w centrum uwagi, ponieważ oczekiwania na obniżki stóp procentowych przez Fed napędzają ich rozwój. Niższe koszty kredytowania zazwyczaj sprzyjają mniejszym firmom skoncentrowanym na rynku krajowym, które są wrażliwe na zmiany warunków finansowych.

- W miarę jak obawy dotyczące recesji są coraz lepiej opanowane, małe spółki często radzą sobie lepiej, gdy warunki kredytowe się poprawiają i inwestorzy zaczynają dostrzegać wartość poza gigantycznymi liderami rynku.

- Ich wyceny wydają się także bardziej atrakcyjne w porównaniu z dużymi spółkami. Choć wiele firm nadal zmaga się z problemami związanymi z rentownością, skupienie się na silnych, dochodowych podmiotach pokazuje, dlaczego małe spółki stanowią zarówno szansę, jak i ryzyko.

Dlaczego małe spółki znów przyciągają uwagę

Mniejsze spółki w Stanach Zjednoczonych (tak zwane "small-caps") ponownie zaczynają błyszczeć. Inwestorzy wierzą, że amerykański bank centralny (Fed) wkrótce rozpocznie obniżanie stóp procentowych. Niższe stopy zazwyczaj wspierają mniejsze, bardziej lokalne przedsiębiorstwa, ponieważ te częściej zaciągają kredyty i są podatne na koszty finansowania.

Obawy dotyczące recesji obecnie wydają się być opanowane, co historycznie sprzyja małym spółkom, ponieważ są one zazwyczaj bardziej odporne, gdy sprzyjające warunki ekonomiczne się utrzymują.

Małe spółki wydają się również mniej kosztowne w porównaniu z takimi gigantami jak Apple czy Microsoft. Jeśli gospodarka się ustabilizuje, a koszty pożyczek spadną, mniejsze firmy mogą doświadczyć większego odbicia niż giganci, którzy już przeżyli swoją falę wzrostów.

Czym jest Russell 2000?

Gdy mowa o "małych spółkach" w USA, często odnosi się to do indeksu Russell 2000. Indeks ten śledzi 2000 mniejszych firm notowanych na amerykańskiej giełdzie. W przeciwieństwie do S&P 500, który obejmuje największe i najbardziej uznane firmy, Russell 2000 oferuje wgląd w sytuację biznesów na rynku lokalnym.

Ze względu na swoją mniejszą skalę, te firmy zazwyczaj:

- Są bardziej podatne na zmiany stóp procentowych (zaciągają więcej długu proporcjonalnie do swojej wielkości).

- Mają większą ekspozycję na rynek krajowy (mniej globalnej dywersyfikacji).

- Oferują większy potencjał wzrostu, ale również większe ryzyko.

Inwestorzy często wykorzystują Russell 2000 jako barometr stanu gospodarki USA, wychodząc poza największe firmy technologiczne i znane marki.

Nie wszystkie małe spółki są takie same:

Chociaż Russell 2000 jest najbardziej znanym indeksem małych spółek, ma pewien problem: wiele jego firm nie przynosi zysków. Prawie połowa z nich ponosi straty, co sprawia, że inwestowanie w cały indeks bez uprzedniej analizy może być ryzykowne.

Przydatną alternatywą jest S&P SmallCap 600, kolejny indeks amerykańskich małych firm. Kluczowa różnica polega na tym, że obejmuje tylko firmy, które już są dochodowe. Ten prosty filtr sprawia, że jest lepszym jakościowo benchmarkiem dla małych spółek.

Porównanie obu indeksów:

- Russell 2000: Obejmuje około 2000 małych amerykańskich firm. Nie wymaga od firm rentowności, więc prawie połowa jego członków notuje straty. Zapewnia szeroki, ale bardziej ryzykowny obraz rynku małych spółek.

- S&P 600: Zawiera około 600 mniejszych amerykańskich firm i stosuje filtr rentowności. Firmy muszą generować zyski, aby znaleźć się w indeksie. Historycznie prowadzi to do mocniejszych zwrotów przy niższej zmienności.

Podsumowując: S&P SmallCap 600 koncentruje się na silniejszych małych spółkach, podczas gdy Russell 2000 obejmuje wszystkie małe spółki - zarówno dobre, jak i słabsze.

Jak małe spółki sobie radziły i jak są wyceniane?

Oto kluczowe wskaźniki porównujące Russell 2000 (RTY) i S&P SmallCap 600 (SML) od 1994 roku (kiedy S&P SmallCap 600 został uruchomiony) oraz na przestrzeni ostatnich 5 lat:

- Na przestrzeni długoterminowej (od 1994 roku) S&P SmallCap 600 dostarczał wyższe zwroty, charakteryzował się nieco niższą zmiennością oraz oferował mocniejsze zwroty skorygowane o ryzyko w porównaniu z Russell 2000. Podkreśla to korzyść wynikającą z zastosowania filtra rentowności.

- W ciągu ostatnich 5 lat oba indeksy radziły sobie lepiej, wspierane przez dynamikę odbudowy gospodarczej oraz cykl stóp procentowych, ale S&P SmallCap 600 ponownie wyprzedził Russell 2000, oferując wyższe zwroty i lepszą efektywność.

- Ogólnie rzecz biorąc, historia pokazuje, że jakość ma znaczenie: S&P SmallCap 600 konsekwentnie oferuje więcej korzyści w stosunku do jednostki ryzyka niż szerszy Russell 2000.

Analiza wyceny

- Cena do zysku (P/E): Russell 2000 jest notowany na przyszłym P/E wynoszącym około 25,9, co odzwierciedla obecność wielu firm przynoszących straty. Natomiast S&P SmallCap 600 ma znacznie niższy wskaźnik 16,2, co pokazuje, jak filtr rentowności utrzymuje wyceny bliżej rzeczywistości.

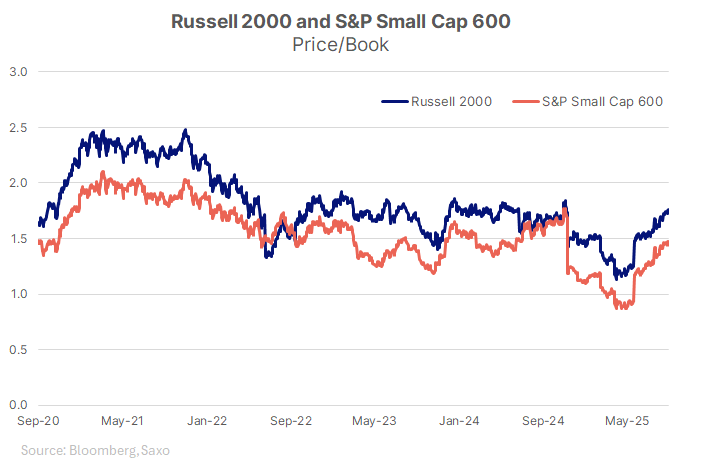

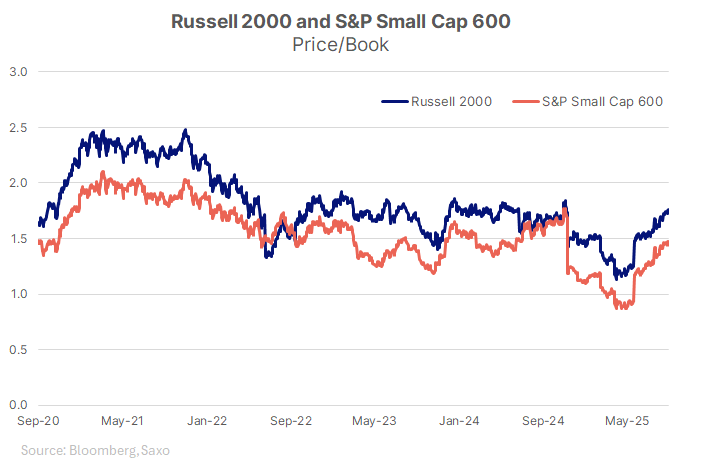

- Cena do wartości księgowej (P/B): Na podstawie prognoz rocznych, Russell 2000 ma wartość około 1,75 w porównaniu do 1,48 dla S&P SmallCap 600. Oba są wyceniane taniej niż w przypadku dużych spółek, jednak S&P SmallCap 600 wydaje się bardziej rozsądny, gdy uwzględni się jakość.

- W porównaniu do S&P 500: Małe spółki są notowane z istotnym dyskontem, ale filtry jakościowe, takie jak w S&P SmallCap 600, zmniejszają tę różnicę, jednocześnie pozostając atrakcyjne.

Wzorce te podkreślają kluczowy punkt: Małe spółki zazwyczaj radzą sobie lepiej, gdy stopy procentowe spadają, warunki kredytowe ulegają złagodzeniu, a dynamika gospodarcza jest wspierana. Pozostają za to w tyle, gdy koszty pożyczek są wysokie lub inwestorzy koncentrują się na dużych firmach technologicznych.

Scenariusze inwestycyjne:

Scenariusz bazowy

- Tło makroekonomiczne: Fed obniża stopy procentowe raz we wrześniu, ale sygnalizuje cierpliwość w dalszych działaniach, gdy inflacja powoli ustępuje.

- Wpływ na małe spółki: Małe spółki odnoszą korzyści, ale tylko te silniejsze utrzymują dynamikę. Optymistyczna reakcja rynku może osłabnąć bez kolejnych cięć stóp.

- Pozycjonowanie: Skupienie się na dochodowych małych spółkach z solidnymi bilansami. Indeksy takie jak S&P SmallCap 600 lub wskaźniki jakości i wartości dla małych firm, które zwykle koncentrują się na firmach z stabilniejszym przepływem gotówki i bardziej zarządzalnym profilem zadłużenia, podczas gdy szeroki Russell 2000 pozostaje bardziej ryzykowny ze względu na większy udział firm przynoszących straty.

Scenariusz jastrzębi

- Tło makroekonomiczne: Utrzymująca się inflacja, cła czy wstrząsy na rynku surowców sprawiają, że Fed pozostaje ostrożny.

- Wpływ na małe spółki: Małe spółki mogą ponownie napotkać trudności, ponieważ wyższe koszty pożyczek najmocniej na nie wpływają.

- Pozycjonowanie: Ekspozycja może być ograniczona, a defensywne duże spółki mogą oferować względną odporność do czasu, aż perspektywy staną się bardziej klarowne.

Scenariusz gołębi

- Tło makroekonomiczne: Fed przyspiesza obniżki stóp lub dane o wzroście się pogarszają; stopy szybko spadają.

- Wpływ na małe spółki: Silny rajd, z uwagi na niższe wyceny i wrażliwość na stopy procentowe, co napędza ich przewagę konkurencyjną.

- Pozycjonowanie: To moment, kiedy szerszy indeks małych spółek, taki jak Russell 2000, może odnotować ponadprzeciętne wzrosty, ale z większą zmiennością.

Ryzyka, na które warto zwrócić uwagę

Chociaż perspektywy dla małych spółek są bardziej obiecujące, istnieją czynniki ryzyka, które mogą wpłynąć na prognozy:

- Nieprzewidywalność Fed: Jeśli tempo obniżek stóp procentowych będzie wolniejsze niż oczekują rynki, dynamika małych spółek może szybko osłabnąć.

- Stres kredytowy: Mniejsze firmy są bardziej narażone na potrzeby refinansowania i wyższe koszty pożyczek, co może wpłynąć na ich rentowność.

- Niepewność polityczna: Cła handlowe czy utrzymująca się inflacja mogą wywierać presję na marże i opóźniać cykl ożywienia gospodarczego.

- Koncentracja rynku: Jeśli inwestorzy nadal będą skupiać się na dużych firmach technologicznych, małe spółki mogą mieć trudności z przyciągnięciem stałych przepływów kapitałowych.

Podsumowanie

Małe spółki są interesujące, ale należy je oceniać z rozwagą. Kolejny ruch Fed zdefiniuje kierunek: przemyślane obniżki stóp procentowych będą sprzyjać jakościowym małym spółkom, podczas gdy szeroki sektor zyskuje tylko wtedy, gdy tempo łagodzenia przyspiesza.

Lekcja dla inwestorów z tej historii jest jasna: małe spółki mogą być skuteczne, ale selektywność – rentowność, dyscyplina w wycenie i siła bilansu – są kluczowe, bardziej niż zwyczajne kupowanie całego segmentu.