Kluczowe punkty:

- Rekordowe poziomy na rynku często powodują wahania wśród inwestorów, skłaniając ich do przyjęcia postawy wyczekującej. Jednak historia pokazuje, że inwestowanie z długoterminową perspektywą, nawet na takich poziomach, może przynieść znaczne zyski.

- Dzięki zastosowaniu narzędzi, takich jak zlecenia z limitem, tematyczna dywersyfikacja oraz metoda średnich kosztów, można rozsądnie inwestować, nawet w okresach wysokich cen.

- Zamiast próbować przewidzieć idealny moment wejścia na rynek, warto skoncentrować się na budowaniu odpornego i dobrze zdywersyfikowanego portfela, który będzie skuteczny w różnych scenariuszach gospodarczych.

- Długoterminowy sukces wynika z konsekwentnego działania i dyscypliny, a nie z doskonałego wyczucia czasu.

Rynki nieustannie osiągają rekordowe poziomy, co wprowadza pewną dozę niepewności wśród inwestorów.

Niektórzy obawiają się, że wyceny zaszły zbyt daleko, podczas gdy inni martwią się, że mogą przegapić kolejną falę wzrostów. Są również tacy, którzy rozważają, czy powinni poczekać na korektę, zanim zdecydują się na inwestowanie.

Takie pytanie jest zrozumiałe, jednak analiza historyczna sugeruje, że nie jest ono kluczowe.

Mit czekania na idealny moment wejścia

Zasada „kupuj tanio, sprzedawaj drogo” brzmi świetnie w teorii, lecz w praktyce wielu inwestorów napotyka trudności z realizacją tej strategii.

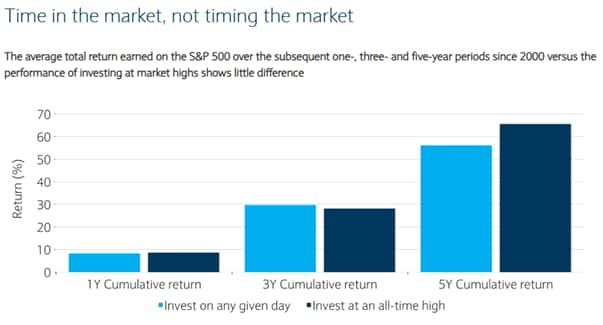

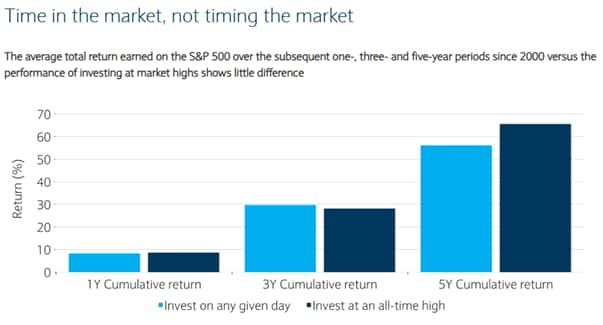

W rzeczywistości, gdybyś inwestował tylko w dni, kiedy indeks S&P 500 osiągał historyczne maksima, to Twoje długoterminowe zyski byłyby wyższe niż gdybyś inwestował w dowolny inny dzień.

Źródło: Bloomberg, Barclays Private Bank, marzec 2024 r.

Dzieje się tak, ponieważ rekordowe poziomy zazwyczaj pojawiają się w trakcie hossy, która często trwa dłużej, niż się spodziewano.

Prawdziwym wyzwaniem nie jest wyczucie idealnego momentu na rynku, lecz opracowanie strategii, która jest efektywna, gdy ceny wydają się wysokie, i konsekwentne jej wdrażanie.

Co robić zamiast tego: Mądre posunięcia przy rekordowych poziomach na rynku

1. Spraw, by korekty działały na Twoją korzyść

Nawet gdy rynek ogólnie rośnie, poszczególne akcje i sektory często doświadczają krótkoterminowych spadków, co może stanowić okazje inwestycyjne.

Co możesz zrobić:

- Jeśli dysponujesz wolnymi środkami, ustaw alerty cenowe dla akcji lub ETF-ów, które chciałbyś nabyć po niższej cenie.

- Używaj zleceń z limitem, aby zautomatyzować dyscyplinę. Dzięki nim możesz ustawić konkretną cenę, którą jesteś gotów zapłacić, a zlecenie zostanie wykonane tylko, jeśli rynek osiągnie ten poziom. To pomaga uniknąć kupowania w pośpiechu lub po zawyżonych cenach.

- Sporządź listę inwestycji, do których masz silne przekonanie, i stopniowo zwiększaj ich udział w portfelu podczas krótkoterminowych korekt.

- Rozważ sprzedaż opcji put (jeśli masz wiedzę na temat opcji), co może pozwolić Ci zarabiać, czekając na okazję do zakupu po niższych cenach.

2. Poszukaj tego, co jeszcze nie zanotowało wzrostów

Podczas gdy akcje technologiczne oraz te związane ze sztuczną inteligencją napędzały rynek, wiele segmentów pozostawało w tyle, oferując potencjalnie atrakcyjną wartość oraz szansę na odrobienie strat, jeśli wzrost się poszerzy.

Co warto rozważyć:

- Akcje małych spółek oraz sektory skoncentrowane na wartości, takie jak banki, energetyka czy sektor zdrowia, wykazywały słabsze wyniki. Mogą zyskać przy bardziej sprzyjających warunkach gospodarczych lub zmianach w zainteresowaniach inwestorów.

- Akcje dywidendowe mogą zapewniać stały strumień dochodów i stać się bardziej atrakcyjne, jeśli wzrosty zaczną zwalniać

- Zamiast wybierać pojedyncze akcje, rozważ szeroko zakrojone ETF-y, które zapewniają ekspozycję na mniej popularne segmenty rynku. Pomagają one w dywersyfikacji przy jednoczesnym zachowaniu niskich kosztów.

3. Dywersyfikuj zgodnie z siłami napędzającymi rynki

Współczesne przywództwo rynkowe jest bardziej kształtowane przez makroekonomiczne czynniki, takie jak stopy procentowe, polityki handlowe i ryzyko geopolityczne, niż przez geografię czy konkretne sektory. Tradycyjna dywersyfikacja może być niewystarczająca. Warto zastanowić się, jak różne części portfela reagują na zmieniające się polityki i czynniki ekonomiczne.

Jak się pozycjonować:

- Sektory wrażliwe na cła, takie jak motoryzacja i półprzewodniki, mogą skorzystać, jeśli globalne napięcia handlowe złagodnieją, lecz mogą mieć trudności w bardziej protekcjonistycznym środowisku. Z kolei przedsiębiorstwa użyteczności publicznej, opieka zdrowotna i obronność są zwykle bardziej odizolowane od globalnych łańcuchów dostaw i wahań politycznych.

- Usługi komunalne i nieruchomości często radzą sobie dobrze przy spadających stopach procentowych, ponieważ ich stały dochód staje się bardziej atrakcyjny w porównaniu z obligacjami i gotówką.

- Spółki z sektora obronnego, surowce oraz złoto mogą pomóc w stabilizacji portfela podczas okresów niepewności geopolitycznej lub znacznej zmienności rynku.

- Rozważ fundusze tematyczne, które są zgodne z długoterminowymi trendami strukturalnymi, takimi jak czysta energia, infrastruktura cyfrowa i innowacje w opiece zdrowotnej. Mogą one oferować potencjał wzrostu w różnych cyklach makroekonomicznych.

Nawet jeśli niektóre z tych obszarów zyskały niedawno na popularności, ich znaczenie w dłuższej perspektywie sprawia, że mogą być nadal niedoreprezentowane w wielu portfelach.

4. Trzymaj się konsekwentnie planu

Czekanie na "idealny moment" do inwestycji często prowadzi do utraty okazji. Nawet gdy rynki spadają, strach i niepewność mogą powstrzymywać działania, pozostawiając gotówkę nieaktywną i długoterminowe cele niespełnione.

Co działa lepiej:

- Przyjmij strategię uśredniania kosztów (DCA) – inwestuj stałą kwotę w regularnych odstępach czasu (miesięcznie lub kwartalnie), niezależnie od poziomu rynku. Pomaga to zredukować wpływ krótkoterminowej zmienności i eliminuje emocje z procesu podejmowania decyzji.

- Ustaw przypomnienia w kalendarzu, aby regularnie przeglądać i uzupełniać swoje inwestycje, traktując je jak inne stałe zobowiązania, takie jak opłaty czy ubezpieczenie.

- Skoncentruj się na długoterminowych celach, zamiast na codziennych nagłówkach. Rynki będą się zmieniać, ale konsekwentne i zdyscyplinowane podejście ma tendencję do zwyciężania z czasem.

Końcowa refleksja

Inwestowanie przy rekordowych poziomach na rynku może być niekomfortowe, ale historia pokazuje, że długoterminowi inwestorzy często zostają wynagrodzeni za trzymanie się swojego planu.

Jeśli mądrze dywersyfikujesz, koncentrujesz się na niedocenionych obszarach i konsekwentnie realizujesz swój plan inwestycyjny, nie musisz się martwić, czy jest "za późno".

Budowanie długoterminowego bogactwa nie opiera się na wyborze idealnego momentu.

Polega ono na regularnym działaniu, raz za razem.