Outrageous Predictions

Energiø ”Bornholm” omdannes til ny forsvarsø

Oskar Barner Bernhardtsen

Nordisk investeringsstrateg

Chef for investeringsstrategi

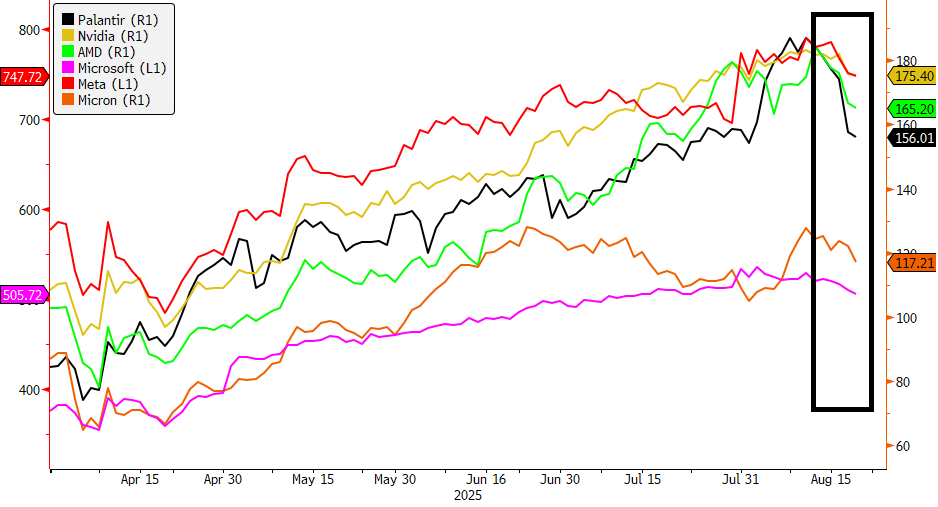

Efter ekstraordinærer kursstigninger siden april er teknologisektoren snublet de seneste dage og har mindet investorer om, at markedet kan være løbet foran sig selv i AI-historien. Udløseren var en skarp MIT-rapport, som afslørede, at 95% af virksomhedernes investeringer i generativ AI giver ringe eller ingen målbare afkast—en nedslående statistik for en sektor, der er prissat til perfektion.

Yderligere forsigtighed blev næret af Sam Altmans advarsel om, at værdiansættelserne er blevet “vanvittige” på grund af investorernes overbegejstring. Det har forstærket frygten for, at dele af markedet bevæger sig hurtigere, end teknologien kan levere konkrete resultater.

Kursfaldet understreger, hvor skrøbelig AI-fortællingen er: Selvom investeringerne i chips, modeller og infrastruktur er eksploderet, er der stadig kun begrænset bevis for bred indtjening. Investorer begynder at skelne mellem hype og reelle afkast—og dermed bevæger sektoren sig ind i en “bevis det”-fase snarere end et egentligt boblebrist.

Den lette fase—massive investeringer i GPU’er og pilotprojekter—er ovre. Den næste fase i AI-cyklussen bliver defineret af beviser, ikke løfter. Big Tech har allerede kanaliseret enorme mængder kapital til AI, men indtægterne halter stadig bagefter.

Men afkastet er beskedent:

Virksomheder bevæger sig fra pilotprojekter til krav om dokumenterede produktivitetsgevinster eller nye indtægtsstrømme. Selskaber, der kan vise reelt kundeoptag, prissætningsstyrke eller OPEX-besparelser fra AI, vil adskille sig fra dem, der fortsat lever af narrativer.

Uden målbar ROI kan budgetstramninger hurtigt følge.

Konkurrencen mellem AI-modeller er hård, men flaskehalsene flytter sig til infrastrukturen. Hukommelseschips (HBM), avanceret chip-pakning, datacenterplads og selv elforsyning bliver stadig mere knappe og værdifulde. Det anslås, at amerikanske datacentre kan bruge op til 12% af landets strøm i 2028, med en ekstra belastning på 20 GW inden 2030.

Forsyningsselskaber og infrastrukturvirksomheder, der leverer netopgraderinger, samt datacenter-REITs og hardwareproducenter med fokus på køling, energidistribution og pakning kan fange mere holdbare gevinster end spekulative softwarebets på kort sigt.

USA dominerer stadig AI-landskabet, men Kina er ved at genvinde terræn. DeepSeek viste, at man kan træne en model for under 6 mio. USD mod over 100 mio. USD for GPT-4—og ændrede den globale debat om AI-marginer og indtjeningsmodeller. Kina nyder samtidig godt af stærk energiinfrastruktur, inkl. vandkraft og atomkraft, som giver strukturelle fordele i AI-udrulningen.

Mens Nvidia og de amerikanske hyperscalere fortsat leder AI-handlen, er værdiansættelserne pressede. Fokus kan derfor skifte mod Kinas billigere og mere effektive teknologisektor. De såkaldte “Terrific Ten” (Alibaba, Tencent, Meituan, Baidu, Xiaomi m.fl.) tilbyder både værdiarbitrage og fornyet investorinteresse.