Akcje

23 000+ akcji na 50+ światowych giełdach.

Wstępny i docelowy depozyt zabezpieczający na utrzymanie pozycji mają na celu ochrony przed niekorzystnymi warunkami rynkowymi poprzez utworzenie bufora między zdolnością handlową a poziomem zamknięcia pozycji z powodu niewystarczającego depozytu zabezpieczającego.

Więcej informacji o wstępnym i docelowym depozycie zabezpieczającym można uzyskać tutaj.

Wymogi depozytu zabezpieczającego różnią się w zależności od pary walutowej i zależą od ekspozycji w parze walutowej. Wymogi depozytu zabezpieczającego mogą podlegać minimalnym wartościom określonym w przepisach prawa i mogą ulegać zmianom w zależności od płynności i zmienności pary walutowej. Z tego powodu najbardziej płynne pary walutowe (główne) w większości przypadków mają niższy wymóg depozytu zabezpieczającego.

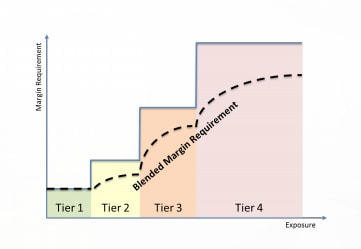

Saxo oferuje metodologię wielopoziomowrgo depozytu zabezpieczającego służącą jako mechanizm zarządzania portfelem w kontekście wydarzeń politycznych i ekonomicznych, które mogą prowadzić do nagłych zmian na rynku i powodować jego niestabilność. Przy wielopoziomowym depozycie zabezpieczającym średni wymóg depozytu zabezpieczającego („mieszany wymóg depozytu zabezpieczającego”) zwiększa się wraz z poziomem ekspozycji. Prawdą jest również odwrotna sytuacja: wraz ze spadkiem poziomu ekspozycji zmniejsza się również wymóg depozytu zabezpieczającego. Koncepcję tę zilustrowano poniżej:

Różne poziomy ekspozycji definiuje się jako bezwzględną liczbę dolarów amerykańskich (USD) we wszystkich parach walutowych. Każda para walutowa ma określony wymóg depozytu zabezpieczającego na każdym poziomie.

Uwaga: wymóg depozytu zabezpieczającego może się zmieniać bez wcześniejszego powiadomienia. Saxo zastrzega sobie prawo zwiększenia wymogów depozytu zabezpieczającego dla większych wielkości pozycji, w tym portfeli klienta uznanych za obarczone wysokim ryzykiem.

Domyślnie stosowane są detaliczne stawki depozytu zabezpieczającego. Jako klient podlegający regulacjom ESMA (European Securities and Markets Authority) możesz zwrócić się o zmianę kategorii na klienta profesjonalnego na żądanie, aby korzystać z mniejszych wymagań w zakresie depozytu zabezpieczającego. Aby przeczytać więcej o zaletach rachunków profesjonalnych oraz tego, jak uzyskać tę kategorię, kliknij tutaj.

Aby zapoznać się z omówieniem depozytów zabezpieczających dla klientów profesjonalnych na żądanie, kliknij tutaj.

Wstępny i docelowy depozyt zabezpieczający na utrzymanie pozycji mają na celu ochronę przed niekorzystnymi warunkami rynkowymi poprzez utworzenie bufora między zdolnością handlową a poziomem zamknięcia pozycji z powodu niewystarczającego depozytu zabezpieczającego.

Więcej informacji o wstępnym i docelowym depozycie zabezpieczającym można uzyskać tutaj.

Wymóg depozytu zabezpieczającego na opcjach walutowych jest obliczany dla pary walutowej (co zapewnia dostosowanie do koncepcji wielopoziomowych depozytów zabezpieczających dla par FX Spot i kontraktów forwards) oraz terminu zapadalności. W każdej parze walutowej występuje górne ograniczenie wymogu w zakresie depozytu zabezpieczającego, które jest najwyższą potencjalną ekspozycją w opcjach walutowych oraz pozycjach FX spot i forward, pomnożoną przez obowiązującą stawkę depozytu zabezpieczającego FX spot. Obliczenia te uwzględniają również potencjalny netting między opcjami walutowymi a pozycjami FX spot i forward.

W przypadku strategii ograniczonego ryzyka, np. spreadu short call, wymóg w zakresie depozytu zabezpieczającego dla portfela opcji walutowych oblicza się jako maksymalną stratę w przyszłości.

W przypadku strategii nieograniczonego ryzyka, np. opcji naked short, wymagany depozyt zabezpieczający oblicza się jako wartość nominalną pomnożoną przez obowiązującą stawkę depozytu zabezpieczającego FX spot.

Wielopoziomowe stawki depozytów zabezpieczających mają zastosowanie do obliczania depozytu zabezpieczającego dla opcji walutowych, gdy wymóg depozytu zabezpieczającego klienta wynika ze stawki depozytu zabezpieczającego FX spot, a nie maksymalnej straty w przyszłości. Obowiązujące poziomy depozytów zabezpieczających dla pozycji FX spot są tworzone w oparciu o wartości nominalne w USD — im wyższa wartość nominalna, tym wyższa stawka depozytu zabezpieczającego. Wymagany depozyt zabezpieczający w oparciu o wielopoziomowe stawki depozytów ustala się w przeliczeniu na parę walutową. Przy obliczaniu depozytu zabezpieczającego dla opcji walutowych obowiązujący wymóg depozytu zabezpieczającego FX spot w każdej parze walutowej jest wyrażony wielopoziomową lub mieszaną stawką depozytu zabezpieczającego ustaloną na podstawie najwyższej potencjalnej ekspozycji w opcjach walutowych oraz pozycjach FX spot i forward.

Sprzedajesz spread call USDCAD za 10 mln przy stawkach 1,41 i 1,42.

Aktualny kurs kasowy wynosi 1,40.

Wymaganym depozytem zabezpieczającym będzie maksymalna strata w przyszłości w wysokości 71 429 USD (10 mln x (1,42 - 1,41) = 100 000 CAD / kurs USD 1,40).

Sprzedajesz opcję put USDCAD za 10 mln. Dysponujesz nieograniczonym ryzykiem straty. Wymóg w zakresie depozytu zabezpieczającego oblicza się zatem jako wartość nominalną pomnożoną przez obowiązującą stawkę depozytu zabezpieczającego FX spot.

Obowiązująca stawkę depozytu zabezpieczającego FX spot determinuje najwyższa potencjalna ekspozycja, która wynosi 10 mln USD.

Zatem obowiązująca stawka depozytu zabezpieczającego FX spot to mieszana stawka depozytu zabezpieczającego wynosząca 2,2% ((1% x 3 mln USD + 2% x 2 mln USD + 3% x 5 mln USD) / 10 mln).

Wymagany depozyt zabezpieczający wynosi więc 220 000 USD (2,2% x 10 mln USD).

Wstępny i docelowy depozyt zabezpieczający na utrzymanie pozycji mają na celu ochronę przed niekorzystnymi warunkami rynkowymi poprzez utworzenie bufora między zdolnością handlową a poziomem zamknięcia pozycji z powodu niewystarczającego depozytu zabezpieczającego.

Więcej informacji o wstępnym i docelowym depozycie zabezpieczającym można uzyskać tutaj.

Wstępny depozyt zabezpieczający i właściwy depozyt zabezpieczający mają na celu ochronę przed niekorzystnymi warunkami rynkowymi poprzez stworzenie bufora między możliwościami handlowymi a poziomem zamknięcia na podstawie depozytu zabezpieczającego.

Wstępny i właściwy depozyt zabezpieczający kontraktu CFD na pojedyncze akcje jest oparty na ratingu ryzyka akcji. Saxo definiuje 6 różnych ocen ryzyka Rating ten jest pochodną kapitalizacji rynkowej, płynności i zmienności aktywów bazowych.

| Rating Saxo | Wstępny depozyt zabezpieczający | Właściwy depozyt zabezpieczający |

|---|---|---|

| 1 | 20% | 10% |

| 2 | 20% | 15% |

| 3 | 25% | 20% |

| 4 | 35% | 30% |

| 5 | 55% | 50% |

| 6 | 110% | 100% |

Aby znaleźć rating i wartość zabezpieczenia, wyszukaj konkretny instrument w podglądzie platformy i otwórz Przegląd produktu. Wybierz przycisk informacji (i) w prawym górnym rogu, a następnie przejdź do zakładki Instrument.

Istnieją dwa różne wymogi w zakresie depozytu zabezpieczającego

Kontraktami CFD na indeksy o wstępnym depozycie zabezpieczającym 5% można handlować na rynku walutowym przy dźwigni finansowej 20:1.

| CFD na indeks | Wstępny depozyt zabezpieczający | Docelowy depozyt zabezpieczający | |

|---|---|---|---|

| US 30 Wall Street | 5% | 2,5% | |

| US 500 | 5% | 2,5% | |

| US Tech 100 NAS | 5% | 2,5% |

| Denmark 25 | 10% | 5% | |

| EU Stocks 50 | 5% | 2.5% | |

| France 40 | 5% | 2.5% | |

| Germany 40 | 5% | 2.5% | |

| Germany Mid-Cap 50 | 10% | 5% | |

| Germany Tech 30 | 10% | 5% | |

| Netherlands 25 | 10% | 5% | |

| Norway 25 | 10% | 5% | |

| Spain 35 | 10% | 5% | |

| Sweden 30 | 10% | 5% | |

| Switzerland 20 | 10% | 5% |

| Australia 200 | 5% | 2,5% | |

| Hong Kong | 10% | 5% |

| CFD na indeks | Wstępny depozyt zabezpieczający | Docelowy depozyt zabezpieczający | |

|---|---|---|---|

| China 50 | 10% | 5% | |

| UK 100 | 5% | 2,5% | |

| UK Mid 250 | 10% | 5% | |

| Singapore | 10% | 5% | |

| Taiwan | 10% | 5% | |

| US2000 | 10% | 5% | |

| Japan 225 | 5% | 4,5% | |

Istnieją dwa różne wymogi w zakresie depozytu zabezpieczającego

Kontraktami CFD na Forex o wstępnym depozycie zabezpieczającym 3,33% można handlować przy dźwigni finansowej 30:1.

| Nazwa instrumentu | Symbol | Wstępny depozyt zabezpieczający | Docelowy depozyt zabezpieczający |

|---|---|---|---|

| WALUTY | |||

| Euro/Dolar amerykański | EURUSDEC | 3,33% | 1,66% |

| Euro/Jen japoński | EURJPYRY | 3,33% | 1,66% |

| Euro/Frank szwajcarski | EURCHFRF | 3,33% | 1,66% |

| Euro/Funt brytyjski | EURGBPRP | 3,33% | 1,66% |

| Funt brytyjski/Dolar amerykański | GBPUSDBP | 3,33% | 1,66% |

| Dolar australijski/Dolar amerykański | AUDUSDAD | 3,33% | 1,66% |

| Indeks USD | USDINDEX | 20% | 10% |

Istnieją dwa różne wymogi w zakresie depozytu zabezpieczającego

Kontraktami CFD na towary o wstępnym depozycie zabezpieczającym 10% można handlować przy dźwigni finansowej 10:1.

| Nazwa instrumentu | Symbol | Wstępny depozyt zabezpieczający | Docelowy depozyt zabezpieczający |

|---|---|---|---|

METALE | |||

| Złoto | GOLD | 5% | 2,5% |

| Srebro | SILVER | 10% | 5% |

| Platyna | PLATINUM | 10% | 5% |

| Pallad | PALLADIUM | 10% | 5% |

| Miedź US | COPPERUS | 10% | 5% |

ENERGIA | |||

| Ropa Crude US (WTI) | OILUS | 10% | 5% |

| Ropa Crude UK (Brent) | OILUK | 10% | 5% |

| Olej opałowy | HEATINGOIL | 10% | 5% |

| Benzyna US | GASOLINEUS | 10% | 5% |

| Olej napędowy | GASOILUK | 10% | 5% |

| Gaz ziemny US | NATGAS | 10% | 5% |

| Emisje CO2 | EMISSIONS | 10% | 5% |

PRODUKTY ROLNE | |||

| Kukurydza | CORN | 10% | 5% |

| Pszenica | WHEAT | 10% | 5% |

| Soja | SOYBEANS | 10% | 5% |

TOWARY NIETRWAŁE | |||

| Cukier nr 11 NY | SUGARNY | 10% | 5% |

| Kawa NY | COFFEE | 10% | 5% |

| Kakao NY | COCOA | 10% | 5% |

MIĘSO | |||

| Bydło rzeźne | LIVECATTLE | 10% | 5% |

Istnieją dwa różne wymogi w zakresie depozytu zabezpieczającego

Kontraktami CFD na obligacje o wstępnym depozycie zabezpieczającym 10% można handlować na rynku walutowym przy dźwigni finansowej 10:1.

| Wstępny depozyt zabezpieczający | Docelowy depozyt zabezpieczający | Produkt/instrument |

|---|---|---|

| 20% | 10% | 5-letnie niemieckie obligacje skarbowe (BOBL) 2-letnie niemieckie obligacje skarbowe (SCHATZ) |

| 20% | 10% | 10-letnie niemieckie obligacje skarbowe (Bund) |

| 20% | 10% | 10-letnie francuskie obligacje skarbowe (OAT) |

| 20% | 10% | 10-letnie włoskie obligacje skarbowe (BTP) |

Domyślnie stosowane są detaliczne stawki depozytu zabezpieczającego. Możesz zwrócić się o zmianę kategorii na klienta profesjonalnego na żądanie, aby korzystać z mniejszych wymagań w zakresie depozytu zabezpieczającego*. Aby przeczytać więcej o zaletach rachunków profesjonalnych oraz tego, jak uzyskać tę kategorię, kliknij tutaj.

Aby zapoznać się z omówieniem depozytów zabezpieczających dla klientów profesjonalnych na żądanie, kliknij tutaj.

Wstępny i docelowy depozyt zabezpieczający na utrzymanie pozycji mają na celu ochronę przed niekorzystnymi warunkami rynkowymi poprzez utworzenie bufora między zdolnością handlową a poziomem zamknięcia pozycji z powodu niewystarczającego depozytu zabezpieczającego.

Więcej informacji o wstępnym i docelowym depozycie zabezpieczającym można uzyskać tutaj.

Saxo Bank obsługuje dwa profile depozytu zabezpieczającego klienta związane z handlem opcjami giełdowymi1:

Klient ma domyślnie ustawiony profil podstawowy, dlatego nie jest w stanie sprzedawać (wystawiać) opcji giełdowych. Wystawianie opcji giełdowych wymaga spełnienia przez klienta następujących wymagań w celu aktywowania profilu zaawansowanego.

| Strategia | Wstępny i docelowy depozyt zabezpieczający |

|---|---|

Strategia długiego stelaża (Long straddle) | Brak |

| Niezabezpieczone opcje out-of-the-money (OTM) | Opcje na akcjeCena kupna (Call) + Maks. ((X% * Cena bazowa) – Kwota out-of-the-money), (Y% * Cena bazowa)) Kwota out-of-the-money w przypadku opcji kupna wynosi: Maks. (0, Cena wykonania opcji (Strike) – Cena bazowa) Przykład: krótka pozycja 1 DTE sty14 Call 12,50 po cenie 0,08 Cena bazowa 12.30

|

| Wystawione niepokryte opcje put | Opcje na akcjeCena sprzedaży (Put) + Maks. ((X% * Cena bazowa) – Kwota out-of-the-money), (Y% * Cena wykonania (Strike))) Przykład: krótka pozycja 1 DTE sty14 Put 12 po cenie 0,06 Cena bazowa12.30

|

| Strategia Bull Call Spread | Maks. ((Cena wykonania (strike) long call – Cena wykonania (strike) short call), 0) Przykład: Długa pozycja DTE sty14 Call 12,5 po cenie 0,10 i krótka pozycja DTE sty14 Call 13,5 po cenie 0,02

|

Strategia Bear Put Spread | (Cena wykonania (strike) short put – Cena wykonania (strike) long put) – (cena short put – cena long put) Przykład: Krótka pozycja DTE sty14 Put 12 po cenie 0,08 i długa pozycja DTE sty14 Put 11 po cenie 0,02

|

Strategia krótkiego stelaża (Short straddle) | Jeśli Początkowy depozyt zabezpieczający short put > Początkowy depozyt zabezpieczający krótkiej pozycji call, wtedy |

W przypadku opcji w stylu amerykańskim krótkie pozycje na opcjach można łączyć z długimi pozycjami na opcjach lub pozycjami pokrywającymi na ten sam instrument bazowy w celu zrównoważenia ekspozycji na wysokie ryzyko. W związku z tym depozyt zabezpieczający może zostać obniżony, a nawet zniesiony. Zapewniamy redukcję depozytu zabezpieczającego dla następujących kombinacji pozycji:

Krótką pozycję call można zrównoważyć długą pozycją na akcje bazowe.

Transakcja na spread pozwala długiej pozycji na opcje pokryć krótką pozycję na opcje w przypadku opcji tego samego rodzaju i z tym samym instrumentem bazowym. Gdy opcja długa jest bardziej w pieniądzu (in the money) niż opcja krótka (spread debetowy), wartość opcji długiej jest wykorzystywana do poziomu wartości opcji krótkiej w celu dokonania pokrycia bez konieczności wpłacania dodatkowego depozytu zabezpieczającego.

Gdy krótka noga pozycji jest bardziej w pieniądzu (in the money) niż duga noga pozycji (spread kredytowy), do pokrycia używana jest pełna wartość opcji długiej z uwzględnieniem dodatkowego depozytu zabezpieczającego równego różnicy cen wykonania.

Uwaga: Aby wyjść z transakcji na spread, zaleca się najpierw zamknąć krótką nogę pozycji, a dopiero potem długą nogę pozycji, aby uniknąć wysokich opłat za depozyt w przypadku nagiej krótkiej pozycji na opcjach. W związku z tym, że rezerwa depozytu zabezpieczającego dla transakcji na spread może być niewystarczająca do pokrycia kwoty wymaganej do wykupienia krótkiej pozycji na opcjach, klient może znaleźć się w sytuacji, w której nie będzie mógł dokonywać transakcji bez udostępnienia dodatkowych środków.

Reguła dla strategii short straddle/strangle różni się od reguł Strategii Covered i transakcji na spread, ponieważ nogi short straddle nie zapewniają sobie wzajemnego pokrycia. Strategia short straddle / strangle łączy krótką pozycję call z krótką pozycją put. W związku z tym, że ekspozycja krótkiej pozycji call i krótkiej pozycji put jest odwrotna w stosunku do kierunku rynkowego, wymagany jest tylko dodatkowy depozyt zabezpieczający dla odnogi o wyższym wymaganiu depozytu zabezpieczającego.

Gdy dla nogi call pozycji strangle nastąpi wskazanie do wykonania, klient jest zobowiązany dostarczyć akcje stanowiące instrument bazowy. Również na odwrót, gdy dla nogi put pozycji wskazanie do wykonania, klient musi przyjąć dostawę akcji stanowiących instrument bazowy. Długą pozycję na akcje można połączyć z pozostałą nogą call pierwotnej pozycji strangle, co skutkuje pokryciem opcji kupna.

W przypadku niektórych instrumentów, takich jak opcje na akcje, wymagamy depozytu zabezpieczającego w celu pokrycia potencjalnych strat związanych z utrzymywaniem pozycji w instrumencie. Opcje na akcje są traktowane jako opcje z pełną premią opcyjną.

W przypadku przyjmowania długiej pozycji w opcji z pełną premią opcyjną - kwota premii opcyjnej jest odliczana z salda środków pieniężnych klienta. Wartość z otwartej długiej pozycji na opcjach nie będzie dostępna dla transakcji objętych depozytem zabezpieczającym innych niż wymienione jako możliwości redukcji wymagań depozytu zabezpieczającego.

W poniższym przykładzie klient kupuje jedną opcję call Apple Inc. DEC 2013 530 w cenie 25 USD (akcje firmy Apple Inc. są notowane po 529,85 USD. Jedna opcja równa się 100 akcjom, prowizje kupna/sprzedaży wynoszą 6,00 USD za lot, opłata giełdowa wynosi 0,30 USD. W przypadku salda środków pieniężnych wynoszącego 10 000,00 USD podsumowanie jego rachunku będzie wyglądało następująco:

Podsumowanie środków pieniężnych i pozycji | ||

|---|---|---|

Wartość pozycji | 1 * 25 * 100 akcji = | 2500,00 USD |

Niezrealizowany zysk/strata | -- | |

Koszt zamknięcia pozycji | - 1 * (6 USD + 0,30 USD) = | -6,30 USD |

Niezrealizowana wartość pozycji | 2493,70 USD | |

Saldo środków pieniężnych | 10 000,00 USD | |

Transakcje niezaksięgowane | - (2500 USD + 6,30 USD) = | - 2506,30 USD |

Stan rachunku | 9987,40 USD | |

Niedostępne jako depozyt zabezpieczający | - 1 * 25 * 100 akcji = | - 2500,00 USD |

Wykorzystane na potrzeby depozytu zabezpieczającego | -- | |

Wolne środki pieniężne (pod m.in. transakcje objęte depozytem zabezpieczającym) | 7487,40 USD | |

W przypadku opcji z pełną premią opcyjną transakcje niezaksięgowane zostaną dodane do salda środków pieniężnych klienta w czasie przetwarzania nocnego. Następnego dnia, gdy rynek opcji zmieni się na 41 USD (cena spot 556,50), podsumowanie rachunku będzie wyglądało następująco:

Podsumowanie środków pieniężnych i pozycji | ||

|---|---|---|

Wartość pozycji | 1 * 41 * 100 akcji = | 4100,00 USD |

Niezrealizowany zysk/strata | -- | |

Koszt zamknięcia pozycji | - 1 * (6 USD + 0,30 USD) = | - 6,30 USD |

Niezrealizowana wartość pozycji | 4093,70 USD | |

Saldo środków pieniężnych | 7493,70 USD | |

Transakcje niezaksięgowane | -- | |

Stan rachunku | 11 587,40 USD | |

Niedostępne jako depozyt zabezpieczający | - 1 * 41 * 100 akcji = | - 4100,00 USD |

Wykorzystane na potrzeby depozytu zabezpieczającego | -- | |

Wolne środki pieniężne (pod m.in. transakcje objęte depozytem zabezpieczającym) | 7487,40 USD | |

Wartość pozycji: Wzrosła z powodu wzrostu ceny opcji.

Niezrealizowana wartość pozycji: Wzrosła z powodu wzrostu ceny opcji.

Saldo środków pieniężnych: Pomniejszone o cenę opcji. Pozycja „Transakcje niezaksięgowane” wynosi obecnie zero.

Wartość rachunku: Wzrosła z powodu wzrostu ceny opcji.

Środki niedostępne jako depozyt zabezpieczający: Wzrosły z powodu nowej wartości pozycji.

Krótka pozycja na opcjach wystawia jej posiadacza jako wskazanego do wykonania, gdy inny uczestnik rynku, który utrzymuje długą pozycję wykonuje swoje prawa wynikające z opcji. Straty na krótkiej pozycji na opcjach mogą być znaczne, gdy ruch na rynku odbywa się w przeciwnym kierunku. Dlatego wymagamy depozytu zabezpieczającego premium, aby zapewnić dostępność wystarczającej wartości rachunku do zamknięcia krótkiej pozycji oraz dodatkowy depozyt zabezpieczający do pokrycia jednodniowych zmian wartości podstawowej. Opłaty za depozyt są monitorowane w czasie rzeczywistym pod kątem zmian wartości rynkowych, a mechanizm stop out może zostać wyzwolony, gdy całkowita opłata za depozyt dla wszystkich pozycji objętych depozytem przekroczy profil wezwania do uzupełnienia depozytu zabezpieczającego klienta.

Ogólny wzór na opłatę za depozyt zabezpieczający opcji short jest następujący:

Depozyt zabezpieczający premium gwarantuje możliwość zamknięcia krótkiej pozycji na opcjach przy bieżących cenach rynkowych i jest równy bieżącej cenie ask, przy której można nabyć opcję w godzinach handlu. Dodatkowy depozyt zabezpieczający służy do pokrycia jednodniowych zmian ceny wartości instrumentu bazowego, gdy nie można zamknąć pozycji na opcjach z powodu ograniczonych godzin handlu.

Opcje na akcje

W przypadku opcji na akcje dodatkowy depozyt zabezpieczający jest równy wartości procentowej instrumentu bazowego pomniejszonej o rabat dla kwoty, dla której opcja jest out-of-the-money.

Wartości procentowe są ustalane przez Saxo Bank i mogą ulec zmianie. Rzeczywiste wartości mogą być inne w zależności od kontraktu opcyjnego i można je konfigurować w profilach depozytów. Klienci mogą sprawdzić obowiązujące wartości w warunkach transakcji w umowie.

Kwota out-of-the-money dla opcji kupna wynosi:

Kwota out-of-the-money dla opcji sprzedaży wynosi:

Aby uzyskać zaangażowaną kwotę w walucie, należy pomnożyć nabyte wartości przez jednostkę transakcyjną (100 akcji).

Załóżmy, że FORM zastosował dla akcji firmy Apple depozyt X wynoszący 15% i depozyt Y wynoszący 10%.

Klient sprzedaje opcje call firmy Apple DEC 2013 535 w cenie 1,90 USD (akcja firmy Apple kosztuje 523,74). Wartość liczbowa opcji wynosi 100 akcji. Kwota OTM wynosi 11,26 punktów za akcje (535 – 523,74), co powoduje dodatkowy depozyt w wysokości 67,30 punktu za akcje (6730 USD). W podsumowaniu rachunku depozyt zabezpieczający premium jest obliczany na podstawie wartości pozycji:

| Podsumowanie środków pieniężnych i pozycji | ||

|---|---|---|

Wartość pozycji | - 1 * 1,90 USD * 100 akcji = | - 190,00 USD |

Niezrealizowany zysk/strata | -- | |

Koszt zamknięcia pozycji | - (6 + 0,30 USD) = | -6,30 USD |

Niezrealizowana wartość pozycji | - 196,30 USD | |

Saldo środków pieniężnych | 10 000,00 USD | |

Transakcje niezaksięgowane | 190 USD - (6 USD + 0,30 USD) = | 183,70 USD |

Stan rachunku | 9987,40 USD | |

Niedostępne jako depozyt zabezpieczający | -- | |

Wykorzystane na potrzeby depozytu zabezpieczającego | - 100 akcji * ((0,15 * 523,74) – 11,26) | - 6730,00 USD |

Wolne środki pieniężne (pod m.in. transakcje objęte depozytem zabezpieczającym) | 3257,40 USD | |

Sprzedawca opcji (wystawiający) jest zobowiązany do sprzedaży (w przypadku kupna) lub zakupu (w przypadku sprzedaży) instrumentu bazowego na rzecz (lub od) nabywcy (posiadacza) opcji po określonej cenie na żądanie nabywcy.

Krótka pozycja na opcjach może prowadzić do dużych strat, gdy ruch na rynku odbywa się w przeciwnym kierunku. Saxo nalicza depozyt zabezpieczający premium, aby upewnić się, że rachunek klienta ma wystarczające środki dostępne do zamknięcia krótkiej pozycji na opcjach, oraz dodatkowy depozyt zabezpieczający na pokrycie ewentualnych nocnych zmian cen w wartości instrumentu bazowego.

Ogólny wzór na opłatę za depozyt zabezpieczający opcji short jest następujący: Depozyt zabezpieczający opcji short = Depozyt zabezpieczający premium + Dodatkowy depozyt zabezpieczający.

Wymóg depozytu zabezpieczającego jest monitorowany w czasie rzeczywistym. Jeśli straty klienta przekroczą wykorzystanie depozytu zabezpieczającego, może wystąpić automatyczne zamknięcie depozytu zabezpieczającego, co oznacza, że Saxo będzie dążyć do natychmiastowego rozwiązania, anulowania i zamknięcia wszystkich lub części otwartych pozycji.

Handel z depozytem zabezpieczającym wiąże się z wysokim poziomem ryzyka, który może prowadzić do dużych strat przekraczających środki pieniężne i/lub zatwierdzone zabezpieczenie na rachunku klienta.

Handel z depozytem zabezpieczającym nie jest odpowiedni dla każdego. Upewnij się, że w pełni rozumiesz związane z tym ryzyko i w razie potrzeby zasięgnij niezależnej porady.

Saxo Bank zezwala na wykorzystanie procentu inwestycji w niektóre akcje i fundusze ETF jako zabezpieczenia dla transakcji Wartość zabezpieczenia pozycji akcji lub ETF zależy od ratingu poszczególnych akcji lub ETF - patrz tabela poniżej.

| Rating | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Wartość zabezpieczenia pozycji | 75% | 50% | 50% | 25% | 0% | 0% |

Przykład: 75% wartości pozycji w akcjach lub ETF z ratingiem 1 może być wykorzystane jako zabezpieczenie (zamiast gotówki) do obrotu produktami z depozytem zabezpieczającym, takimi jak Forex, CFD, Futures i Opcje giełdowe. Należy pamiętać, że Saxo Bank zastrzega sobie prawo do zmniejszenia lub usunięcia wykorzystania inwestycji w akcje lub ETF jako zabezpieczenia w przypadku dużych pozycji lub portfeli akcji uznanych za obarczone bardzo wysokim ryzykiem.

Aby znaleźć rating i wartość zabezpieczenia, wyszukaj konkretny instrument w podglądzie platformy i otwórz Przegląd produktu. Wybierz przycisk informacji (i) w prawym górnym rogu, a następnie przejdź do zakładki Instrument.

Saxo pozwala na wykorzystywanie pewnej części inwestycji w określone obligacje jako zabezpieczenia transakcji objętych depozytem zabezpieczającym.

Wartość pozycji na obligacjach jako zabezpieczenia zależy od ratingu konkretnych obligacji, jak przedstawiono poniżej:

| Definicja ratingu* | Procent do użycia jako zabezpieczenie |

|---|---|

| Najwyższy rating (AAA) | 95% |

| Bardzo wysoka jakość (AA) | 90% |

| Wysoka jakość (A) | 80% |

Przykład: 80% wartości rynkowej pozycji na obligacji z ratingiem A można wykorzystać jako zabezpieczenie (zamiast gotówki) do realizowania transakcji na produktach z depozytem zabezpieczającym, takich jak forex, kontrakty CFD lub futures i opcje.

Saxo Bank zastrzega sobie prawo do zmniejszenia lub zaprzestania użycia pozycji na obligacjach jako depozytu zabezpieczającego.

Aby uzyskać więcej informacji lub poprosić o sporządzenie ratingu i potraktowanie konkretnej lub potencjalnej pozycji na obligacjach jako zabezpieczenia, wyślij wiadomość e-mail na adres fixedincome@saxobank.com lub skontaktuj się z opiekunem rachunku.

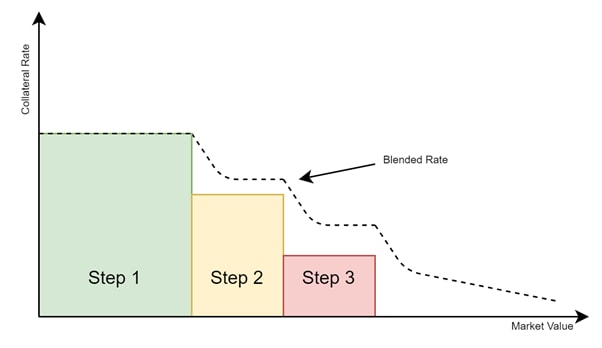

Stawki zabezpieczeń różnią się w zależności od instrumentu i zależą od wartości rynkowej danych instrumentów. Poziomy zabezpieczeń mogą podlegać maksymalnym wartościom regulacyjnym i mogą podlegać zmianom w zależności od płynności i zmienności danego instrumentu. Z tego powodu najbardziej płynne instrumenty w większości przypadków zapewniają wyższe stawki zabezpieczeń.

Saxo oferuje metodologię zabezpieczeń wielopoziomowych jako mechanizm zarządzania ryzykiem luki i płynności. W przypadku zabezpieczeń wielopoziomowych, średnia stopa zabezpieczenia ("Blended collateral rate") zmniejsza się wraz z wartością rynkową instrumentu. Odwrotność jest również prawdą; wraz ze spadkiem wartości rynkowej instrumentu wzrasta średnia stopa zabezpieczenia. Koncepcja ta została zilustrowana poniżej:

Różne wartości rynkowe (lub poziomy) są zdefiniowane jako bezwzględna liczba dolarów amerykańskich. (USD) we wszystkich instrumentach. Każdy instrument ma określoną stawkę zabezpieczenia na każdym poziomie.

Należy pamiętać, że stawka zabezpieczenia może ulec zmianie bez wcześniejszego powiadomienia.

Saxo zastrzega sobie prawo do obniżenia stawki zabezpieczenia w przypadku dużych pozycji, w tym portfeli klientów uznanych za wysokiego ryzyka.

Jest ona oparta na stawkach zabezpieczeń, gdzie wszystkim akcjom przypisane są zarówno wymogi w zakresie depozyty (dla CFD i opcji), jak i wartość jako zabezpieczenie.

Jeśli akcje używane jako zabezpieczenie są takie same jak instrument bazowy dla pozycji lewarowanej, zostanie odjęta dodatkowa obniżka wartości. Dodatkowa 'obniżka wartości ze względu na koncentrację' będzie równa wymogowi depozytowemu dla pozycji lewarowanej."

Wartość zabezpieczenia bazowych akcji będzie równa wartości zabezpieczenia akcji minus wymóg depozytowy dla pozycji lewarowanej.

To sprawi, że poziom wykorzystania depozytu będzie bardziej wrażliwy na ruchy cenowe bazowych akcji. Koncentracyjna obniżka wartości jest wprowadzona, aby uwzględnić z natury bardziej ryzykowną pozycję, gdy ekspozycja jest skoncentrowana wokół jednego instrumentu bazowego i nie jest zdywersyfikowana.

Przykład

Klient korzystajacy ze stałych stawek depozytów chce kupić CFD na wybraną spółkę o wartości 25 000 USD i już posiada akcje tej samej spółki o wartości 10 000 USD. Ponieważ instrument bazowy pozycji CFD jest taki sam jak akcje, zostanie odjęta koncentracyjna obniżka wartości. Jeśli akcje firmy mają ocenę 1, obliczenie wykorzystania depozytu będzie wyglądać następująco:

| Portfel, kontrakty CFD i akcje w tym samym instrumencie bazowym | Wartość (USD) |

|---|---|

| Kontrakty CFD | 25,000 |

| akcje | 10,000 |

| Wymagany depozyt zabezpieczający, 10% | 2,500 |

| Obniżka wartości zabezpieczenia "Collateral haircut", 25% wartości akcji danej firmy | 2,500 |

| Obniżka wartości zabezpieczenia = wymóg depozytu zabezpieczającego dla kontraktów CFD | 2,500 |

| Wartość zabezpieczenia akcji po uwzględnieniu obniżki związanej z koncentracją | 5,000 |

| Wykorzystanie depozytu zabezpieczającego = wymagany depozyt zabezpieczający/wartość zabezpieczenia akcji | 50% |

Gdyby akcje bazowe pozycji CFD były inne niż akcje klienta, wówczas wykorzystanie depozytu wynosiłoby 33%.