Prévisions chocs

Une entreprise du classement Fortune 500 nomme un modèle d’intelligence artificielle comme directeur général.

Charu Chanana

Responsable de la Stratégie Investissement

Saxo Group

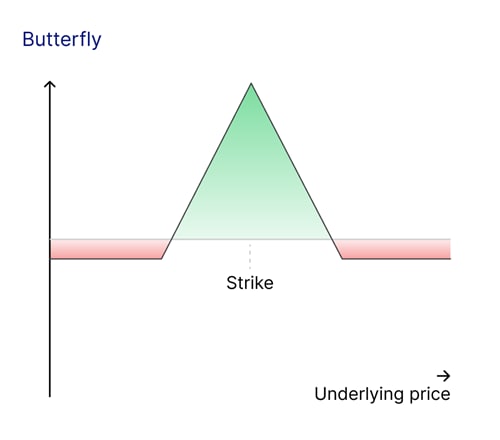

Un Butterfly Spread est une stratégie avancée sur options conçue pour profiter de la stabilité du cours de l'actif sous-jacent. La stratégie utilise trois ensembles d'options pour créer une position avec un risque défini et un profit ciblé :

Le résultat ressemble à la forme d'un papillon, les options du milieu formant le corps et les deux options achetées représentant les ailes.

Le profil de profit du Butterfly Spread atteint son maximum lorsque le prix de l'actif sous-jacent est exactement au prix d'exercice moyen à l'expiration. Les pertes sont limitées aux ailes, ce qui en fait une stratégie à faible risque et faible rendement souvent utilisée dans des environnements de faible volatilité.

Le Butterfly Spread est attrayant pour les traders pour plusieurs raisons :

Cette stratégie est particulièrement utile pour les traders qui s'attendent à une faible volatilité mais veulent éviter le risque illimité associé à la vente directe d'un Straddle ou d'un Strangle.

Pour mieux comprendre comment fonctionne un Butterfly Spread, considérons un exemple pratique en utilisant les contrats à terme sur le pétrole brut.

Supposons que le pétrole brut se négocie actuellement à 80 $ par baril, et que vous vous attendiez à ce que les prix restent autour de ce niveau à court terme. Vous décidez de mettre en place un Butterfly Spread :

1 $ + 1,20 $ = 2,20 $

2,50 $ × 2 = 5 $

5 $ - 2,20 $ = 2,80 $

Cette configuration montre comment un Butterfly Spread peut générer des revenus tout en gardant le risque sous contrôle.

Un avantage clé du Butterfly Spread est qu'il offre les avantages de la vente d'un Straddle sans le risque illimité associé.

Un Straddle implique de vendre à la fois un Call et un Put au même prix d'exercice, pariant sur un mouvement de prix minimal. Cependant, un Straddle vous expose à des pertes illimitées si le prix de l'actif sous-jacent évolue significativement dans l'une ou l'autre direction.

En ajoutant des ailes à la position, comme dans un Butterfly Spread, vous plafonnez les pertes potentielles. Cela en fait une alternative plus sûre, surtout pour les investisseurs particuliers.

Supposons que les futures sur le maïs se négocient à 6 $ par boisseau, et que vous soyez confiant que les prix resteront stables près de ce niveau. Pour utiliser un Butterfly Spread :

Crédit net : Les primes reçues de la vente du Straddle dépassent le coût des ailes.

Gestion des risques : Les ailes limitent votre perte maximale à la différence entre les prix d'exercice adjacents.

Potentiel de profit : Maximisé si le maïs reste à 6 $.

Pour les investisseurs particuliers, cette structure est particulièrement attrayante car les courtiers interdisent souvent les stratégies à risque illimité comme les Straddles nus. Le Butterfly Spread non seulement plafonne les pertes, mais répond également aux exigences de marge, ce qui le rend plus accessible.

Une des motivations principales pour utiliser les Butterfly Spreads est de profiter de la faible volatilité implicite.

Lors de la négociation d'options, le Vega mesure la sensibilité aux changements de volatilité implicite (IV). En vendant les options du milieu, un Butterfly Spread permet de prendre une position courte en Vega, réalisant un profit si la volatilité diminue ou reste stable.

Les traders sur options analysent également la Skew (la tarification relative des options à différents prix d'exercice) et la Kurtosis (la probabilité de mouvements de prix extrêmes) lors de la construction de Butterfly Spreads :

Les Butterfly Spreads peuvent également tirer parti des écarts de prix. Par exemple, si les options à prix d'exercice moyen sont surévaluées par rapport aux ailes, la stratégie devient plus rentable. Cela nécessite une analyse attentive de la tarification des options et des conditions de marché.

Les Butterfly Spreads sont les plus efficaces lorsque les traders s'attendent à ce que le prix de l'actif sous-jacent reste dans une fourchette étroite. Cette attente peut découler de facteurs tels que des tendances saisonnières, des périodes anticipées de calme sur les marchés, ou des niveaux techniques de résistance et de support de prix.

De plus, les Butterfly Spreads fonctionnent particulièrement bien dans des situations où la volatilité implicite est élevée mais devrait diminuer. Une volatilité implicite élevée rend les primes d'options plus chères, permettant aux traders de collecter un crédit plus important lorsqu'ils vendent les options du milieu. À mesure que la volatilité diminue, la valeur de ces options vendues s'érode plus rapidement, augmentant la rentabilité de la stratégie.

Pour les investisseurs particuliers, les Butterfly Spreads offrent un moyen de vendre des options sans nécessiter de garantie importante. Contrairement aux options nues, qui portent un risque illimité et nécessitent de grandes exigences de marge, les Butterfly Spreads définissent la perte maximale à l'avance. Cela garantit que les exigences de marge restent gérables tout en permettant aux traders de profiter de conditions de marché stables.

La stratégie de Butterfly Spread offre plusieurs avantages, particulièrement pour les traders cherchant à profiter de prix stables avec un risque minimal :

Malgré ses avantages, le Butterfly Spread présente quelques inconvénients. Voici quelques limitations à garder à l'esprit :

Pour tirer le meilleur parti de la stratégie de Butterfly Spread, considérez les conseils suivants :

Le Butterfly Spread est une stratégie d'options très polyvalente qui offre un équilibre entre un risque défini et un potentiel de profit ciblé. Que vous négociez le pétrole brut, le maïs ou d'autres actifs, cette stratégie vous permet de capitaliser sur la stabilité des prix tout en gardant votre risque fermement sous contrôle.

Son profil de risque/rendement clair, son efficacité en termes de coût, et ses avantages en termes de marge en font un choix attrayant pour les traders professionnels et particuliers. En comprenant les facteurs qui influencent les Butterfly Spreads, tels que la Skew, la Kurtosis, et la volatilité, les traders peuvent optimiser leurs positions et améliorer la rentabilité.

En fin de compte, le Butterfly Spread illustre la gestion précise du risque dans le trading sur options, permettant aux traders de naviguer sur des marchés incertains avec un plan clair. Pour ceux qui s'attendent à une stabilité des mouvements de prix, cette stratégie est un excellent outil pour générer des revenus tout en gardant les risques clairement définis.