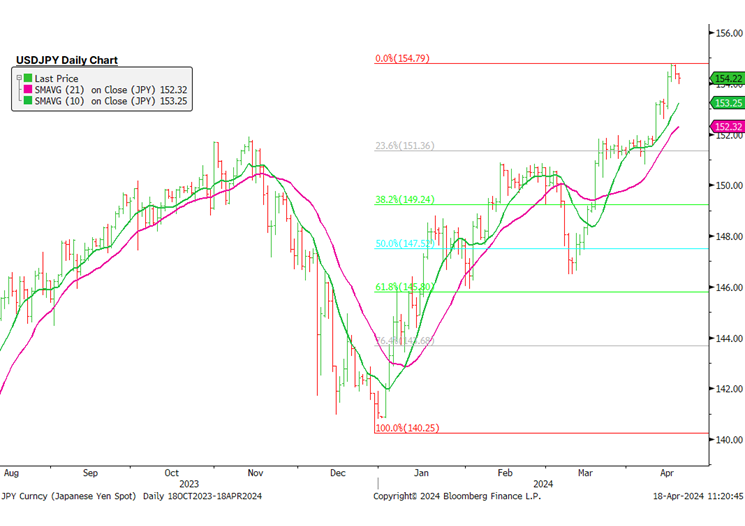

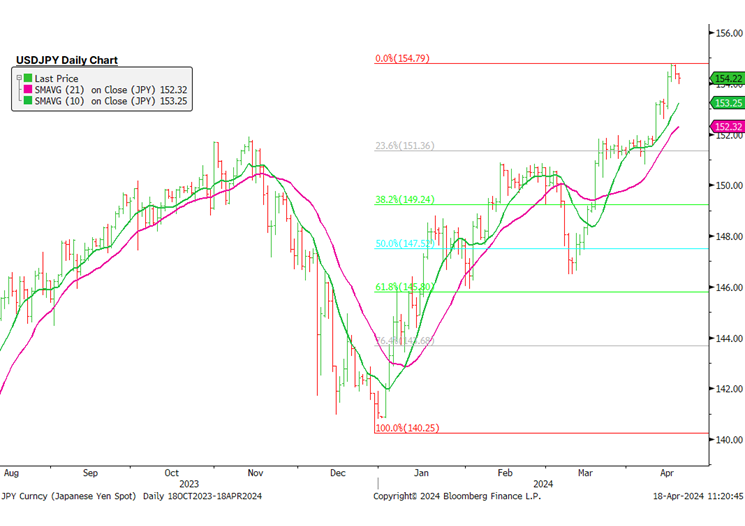

米ドル円が、4月10日に152円の節目を超え、4月15日には154円を突破するなど、日本円については、ここ数週間は介入警戒が続いていました。米経済の底堅さ、根強いインフレ、FRB(連邦準備制度理事会)メンバーによる緩和期待の後退を背景に、米国債利回りは過去最高を更新し、円の重しとなりました。

しかしながら、日本当局は口先介入しかしませんでした。米国債利回りが上昇している環境では、実際の介入は無駄になった可能性があるため、これは完全に理にかなっていました。場当たり的な反応で米ドル円が150円に戻ったかもしれませんが、日米の利回り格差が大きくかつ拡大していることから、その動きはすぐに反転した可能性があります。

しかしながら、介入の脅威が現在高まっており、当局が155円のラインを守ろうとしていると考える理由があります。

1.FRBのタカ派的な政策金利変更は現在終わりに近い可能性

堅調な米経済指標と、FRBメンバーによる金利引き下げ期待の後退は、市場にほぼ織り込まれています。市場はFRBが11月に初めて本格的な利下げを実施すると予想し、年内の利下げ予想は2回を下回っています。ここ数日のドル高への抵抗にはためらいが見られたかもしれませんが、ドル高も今はピークに近づいているようです。

2.他のアジア通貨にも下落圧力

円は対ドルで月初来1.7%安、韓国ウォン (KRW) とインドネシアルピア (IDR) はそれぞれ1.9%安となっています。インドルピー (INR) は水曜日、史上最安値に下落しました。ドル高はアジア通貨にとって逆風となっており、そのため、日韓の財務大臣が協調して3カ国会議で米国と協議することになりました。

3.G7のコメントは国際協調の可能性を示唆

ワシントンでG7が開催されている中で、ジャネット・イエレン米財務長官が日韓当局の為替に対する懸念に留意したという報道がありました。協調介入の余地はまだ小さいかもしれませんが、これらのコメントは、米国当局が日本 (または韓国) からの介入を容認し、為替操作国としてレッテルを貼られるリスクに対処していることを示唆しています。

4.来週の日銀会合

次の日銀会合は4月26日に予定されていますが、植田総裁は円のインフレ期待に与える影響が重要だと述べています。円安はエネルギーの輸入コストを押し上げます。このため、日銀のサプライズ利上げか、少なくとも追加利上げに繋がるタカ派姿勢となる可能性があります。これにより、介入に対する反応が継続しやすくなる可能性があります。

一層の警告はまたしても時間稼ぎかもしれませんが、日本当局が米ドル円の155円のラインを守ろうとしていることは明らかなように思われます。円への介入により、米ドル円が150円を試す展開になるかもしれません。そうなれば、日本株の上昇も止まる可能性があります。

出典:ブルームバーグ

また、本稿で述べているように、中国当局が21円超えを懸念しているオフショア人民元日本円にも注目です。ネガティブ・キャリーで、高利回り通貨に対して円高ポジションをとるのが困難である場合、トレーダーは金利差がそれほど大きくないスイスフラン日本円を検討することができます。

Summary: Intervention threat for Japanese yen has stepped up after a trilateral meeting between Japan, South Korea and US officials and a G7 statement suggesting that the US could be tolerant of an intervention. There is reason to believe that Japanese officials could be more vigilant to defend the 155 handle in USDJPY, and a slowing pace of USD gains along with a BOJ meeting next week could also make an intervention more effective.

Japanese yen has been on intervention alert for some weeks as USDJPY rose above the key 152 level on April 10 and breached 154 on April 15. The resilience in the US economy, sticky inflation and a pushback from Fed members saw US yields rushing to fresh highs, and that weighed on the yen.

However, only verbal intervention came through from Japanese authorities. This made complete sense because an actual intervention could have been futile in the rising US yield environment. While a knee-jerk reaction could have brought USDJPY back towards 150, the wide and increasing yield differential between the US and Japan could have reversed that move quickly.

But there is reason to believe that intervention threat has stepped up now and officials may be looking to defend the 155 handle, because:

1. Hawkish Fed repricing could be close to an end for now

The strong US economic data and the pushback from Fed members on rate cut expectations have largely been priced in by the markets. Market now expects the first full rate cut from the Fed only in November and less than two rate cuts this year. There may have been some hesitancy to fight the strong dollar move as it was playing out in the last few days, but that seems to be nearing a peak for now.

2. Other Asian currencies have come under pressure as well

While JPY is down 1.7% against the USD month-to-date, the Korean won (KRW) and Indonesian rupiah (IDR) are down 1.9% each. The Indian rupee (INR) fell to a record low on Wednesday. The strong US dollar has been a headwind for Asian currencies, and this has led to a coordinated effort from Japanese and Korean finance chiefs to discuss this with the US in a trilateral meeting.

3. G7 comments suggest international coordination may be likely

With the G7 meetings ongoing in Washington, there were reports that US Treasury Secretary Janet Yellen took note of worries from Japanese and Korean officials on FX. While room for a coordinated intervention may still be small, these comments suggest that US authorities may be tolerant of an intervention if one was to come from Japan (or Korea) and risk of getting tagged as a currency manipulator has been addressed.

4. BOJ meeting next week

The next Bank of Japan meeting is scheduled for April 26, and Governor Ueda has said that yen’s impact on inflation expectations will be a key factor. A weak yen pushes up the cost of energy imports. This could mean another surprise rate hike by the BOJ, or at the very least, a hawkish stance to guide for another rate hike. This could make an intervention response more likely to stick.

While the stepped-up warnings may again be about buying time, there seem to be clear indications that Japanese authorities will try to defend the 155 handle in USDJPY. Any yen intervention could bring USDJPY to test 150. Such a move could also pause the rally in Japanese equities.

Also, worth watching CNHJPY where a break above 21 has been a concern for Chinese authorities, as discussed in

this article. When a negative carry is prohibitive to position for yen strength against high-yielding currencies, traders can consider at CHFJPY where the interest rate differentials are less stark.