※本レポート内日本語は、ご参考情報として原文(英語)を機械翻訳したものです。

金利がピークに達すると、投資家は債券エクスポージャーを追加することで、ポートフォリオのリスク分散を図る機会を与えられる。

しかし、現物債券は店頭で取引されるため、株式のような市場の透明性がなく、多くの投資家にとって取引は難しいかもしれない。特にハイイールド社債の分野では、流動性が劣り、ブローカーのマークアップが大きい場合もある。

対照的に、債券ETFは多様性、流動性、価格の透明性を提供し、投資家にこの市場へのエクスポージャーを得るための効果的な手段を提供する。以下では、債券ETFを購入することの長所と短所を見ていき、Saxo Trader Goで取引可能な利用可能ないくつかの商品を紹介します。

債券ETFの長所

- 債券ETFは分散投資を提供します。投資家はETFを通じてインデックスに含まれる複数の債券を保有することができ、リスクを分散することができます。

- 債券ETFは流動性が高く、価格が透明です。それは、ハイイールド社債のような流動性の低い債券商品にも当てはまります。ETFの価格は取引所で公表され、日中に更新される。

- 債券ETFには満期がない。債券には一定の満期があるが、債券ETFは積極的に有価証券を売買することで、一定の満期を維持する必要がある。したがって、債券投資家は、債券ラダーをゼロから構築することなく、イールドカーブの特定の部分へのエクスポージャーを得ることが容易になります。

- 債券ETFは定期的に収益を支払う。構成銘柄である個別債券から収集したクーポンは、ETFの保有者に分配されます。

債券ETFの短所

- 満期が決まっていない。したがって、投資家は金利リスクを負う。現物債券を購入する場合、利回りを満期まで固定できる。満期になると、投資家は想定元本を受け取る。債券ETFは満期がないため、資金が戻ってくる保証はない。したがって、投資家は完全に金利リスクを負うことになる。しかし、債券のキャリーはそのようなリスクに対するバッファーとして機能するかもしれない。

債券市場の見通しは?

インフレは依然として投資家にリスクをもたらしているが、ポートフォリオのデュレーションを長くするのは、中央銀行が景気緩和を余儀なくされるかもしれない年末になるかもしれない。中央銀行がハト派に転じるケースが実現しない限り、私たちは短期で質の高い債券を選好する。詳細はサクソの四半期債券見通しをご参照ください。

米国債:年限別ETFの例

- iShares Short Treasury Bond ETF (SHV:xnas):満期が1年以下の米国債。

- iShares 1-3 Year Treasury Bond ETF (SHY:xnas):満期が1年から3年の米国債。

- iShares 7-10 Year Treasury Bond ETF (IEF:xnas):満期が7年から10年の米国債。

- iShares 20+ Year Treasury Bond ETF (TLT:xnas):満期が20年超の米国債。

社債:投資適格債ETF、ハイ・イールド債ETFの例

- iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD:arcx):米ドル建ての投資適格社債で構成される指数と同等水準の投資成果を目指すETF

- iShares Broad USD Investment Grade Corporate Bond ETF (USIG):米ドル建て投資適格社債で構成される指数と同等水準の投資成果を目指すETF

- Vanguard Short-Term Corporate Bond ETF (VCSH:xnas):ブルームバーグ米国社債1-5 年指数に連動した投資成果を目指すETF

- Vanguard Intermediate-Term Corporate Bond ETF (VCIT:xnas):(VCIT:xnas):Bloomberg US Credit Corp 5-10Y 指数に連動した投資成果を目指すETF

- Vanguard Long-Term Corporate Bond ETF (VCLT:xnas):Bloomberg US Corporate 10+ years Total Return指数に連動した投資成果を目指すETF

- iShares iBoxx High Yield Corporate Bond ETF (HYG:Arcx):iShares iBoxx High Yield Corporate Bond ETF (HYG:Arcx):iBoxx USD Liquid High Yield Total Return 指数に連動した投資成果を目指すETF

- SPDR Bloomberg High Yield Bond ETF (JNK:arcx):Bloomberg High Yield Very Liquid Bond 指数に連動した投資成果を目指すETF

- VanEck International High Yield Bond ETF (IHY:arcx):BofA Merrill Lynch Global ex-US Issuers High Yield Constrained指数に連動した投資成果を目指すETF

Saxo Trader Goで債券ETFを探すには?

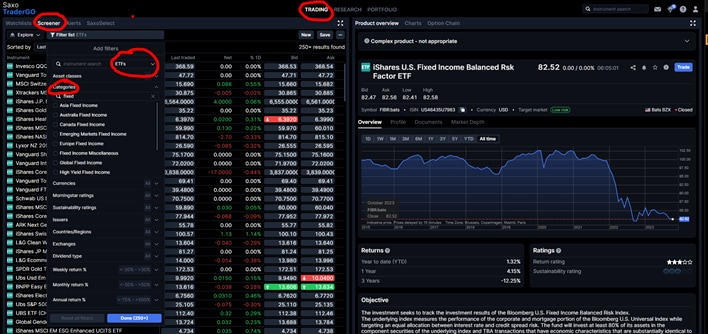

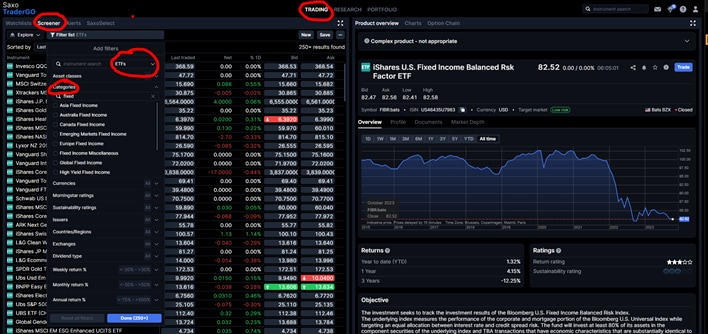

TRADING(取引)-> Screener(スクリーナー)->条件で探す->ETF をクリックし、Categories(資産クラス)から「債券」をご選択ください。

Summary: As interest rates peak, investors are offered the opportunity to diversify risk in their portfolio by adding bond exposure. However, gaining exposure to specific bonds might be challenging. Bonds ETFs provide an easy way to diversify within this space while maximizing liquidity and transparency.

As interest rates peak, investors are offered the opportunity to diversify risk in their portfolio by adding bond exposure.

However, trading cash bonds may be difficult for many investors as they trade over-the-counter (OTC), hence lacking the market transparency that stocks have. In some instances, especially in the high-yield corporate bond space, liquidity is extremely poor, and broker markups can be substantial.

In contrast, Bond ETFs offer diversity, liquidity, and price transparency, providing investors an effective tool to gain exposure to this market. Below, we look at the pros and cons of buying a bond ETF and highlight some instruments available in the Saxo Platform.

Bond ETFs Pros

- Bond ETFs offer diversification. Through an ETFs an investor can own multiple bonds in a index, diversifying risk.

- Bond ETFS are liquid and price-transparent. That’s even true for the least liquid fixed income instruments such as high-yield corporate bonds. ETFs prices are published on the exchanged and updated intraday.

- Bond ETFs do not mature. While a bond has a specific maturity, a bond ETF needs to maintain a constant maturity by buying and selling securities actively. Therefore, it is easier for bond investors to gain exposure to a specific part of the yield curve without building a bond ladder from scratch.

- Bond ETFs pay a regular income. The coupon collected by the underlying securities is distributed among ETF holders.

Bond ETFS Cons

- There is no fixed maturity, therefore investors bear interest rate risk. When buying a cash bond, the yield can be locked until maturity. At maturity, an investor will receive the notional back. Because a bond ETF never matures, one is not guaranteed to get money back. Hence, investors bear entirely interest rate risk. Yet, bonds’ carry might serve as a buffer against such risk.

What’s the bond market outlook?

Inflation still poses a risk for investors, but the moment for increasing one’s portfolio duration may be coming at the end of the year when central banks might be forced to ease the economy. Until the case for central banks to turn dovish doesn’t materialize, we favor short-term, high-quality fixed-income securities. Please refer to Saxo’s quarterly bond outlook for details.

US Treasuries: which bond ETFs are available to trade the US yield curve?

- iShares Short Treasury Bond ETF (SHV:xnas). US Treasury bonds with maturities of one year or less.

- iShares 1-3 Year Treasury Bond ETF (SHY:xnas). US Treasury bonds with maturities of one to three years.

- iShares 7-10 Year Treasury Bond ETF (IEF:xnas). US Treasury bonds with maturities of seven to ten years.

- iShares 20+ Year Treasury Bond ETF (TLT:xnas). US Treasury bonds with maturities of more than twenty years.

Corporate bonds: which bonds ETFs can I consider?

- Investment grade corporate bond ETFs:

- iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD:arcx). The ETF seeks to track the investment results of an index composed of U.S. dollar-denominated, investment-grade corporate bonds.

- iShares Broad USD Investment Grade Corporate Bond ETF (USIG). It seeks to track the investment results of an index composed of U.S. dollar-denominated investment-grade corporate bonds.

- Vanguard Short-Term Corporate Bond ETF (VCSH:xnas). It tracks the performance of the Bloomberg US Corporate 1-5 years Total Return index.

- Vanguard Intermediate-Term Corporate Bond ETF (VCIT:xnas). It tracks the performance of the Bloomberg US Credit Corp 5-10Y index.

- Vanguard Long-Term Corporate Bond ETF (VCLT:xnas). It tracks the performance of the Bloomberg US Corporate 10+ years Total Return index.

- High yield bond ETFs:

- iShares iBoxx High Yield Corporate Bond ETF (HYG:Arcx). It tracks the performance of the iBoxx USD Liquid High Yield Total Return Index.

- SPDR Bloomberg High Yield Bond ETF (JNK:arcx). It tracks the performance of the Bloomberg High Yield Very Liquid Bond Index.

VanEck International High Yield Bond ETF. It tracks the performance of the BofA Merrill Lynch Global ex-US Issuers High Yield Constrained Index

Where can I find more bond ETFs in the Saxo platform?

It’s easy! Click on “TRADING” -> “SCREENER” -> screen for “ETFs” and under “CATEGORIES” select the fixed income funds you would like to visualize