Handelsstrategier

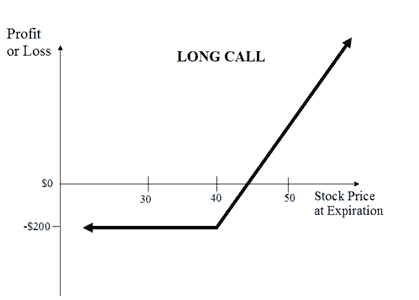

Long call opsjonsstrategien er den enkleste opsjonshandelsstrategien; opsjonstraderen kjøper call opsjoner med troen om at prisen på aksjen vil stige signifikant over strikeprisen før utløpsdatoen.

Giring:

Sammenlignet med kjøp av underliggende, har kjøperen av en call opsjon mulighet til å oppnå giring da den lavere prisede call appresierer i verdi raskere prosentvis for hver punkt-stigning i pris på underliggend.

Dog, call opsjoner har begrenset lløpetid. Hvis ikke den underliggende aksjekursen stiger til over strikeprisen før opsjonens forfallsdato, vil call opsjonen være verdiløs ved utløp.

Ubegrenset gevinstpotensiale

Siden det ikke er noen begrensning for hvor høyt en aksjekurs kan ha steget ved utløpsdatoen, er det ingen begrensning for maksimal gevinst ved bruk av en long call strategi.

Formelen for å beregne gevinst er beskrevet nedenfor:

- Maksimal gevinst = Ubegrenset

- Gevinst når pris for underliggende >= Strikepris for long call + Premium betalt

- Gevinst = Pris på underliggende - Strikepris på long call – Premium betalt

Begrenset risiko

Risikoen for long call opsjonsstrategien er begrenset til prisen betalt for call opsjonen, uansett hvor lavt aksjekursen handles på utløpsdatoen.

Formelen for å beregne maksimum tap er beskrevet nedenfor:

- Maks tap = Premium betalt+ Kurtasjen betalt

- Maks tap oppstår når prisen for underliggende <= Strikepris for long call

Breakeven-punkt

Aksjekursen der breakeven oppnås for long call posisjonen kan beregnes ved bruk av følgende formel:

- Breakeven = Pris for long call + Premium betalt

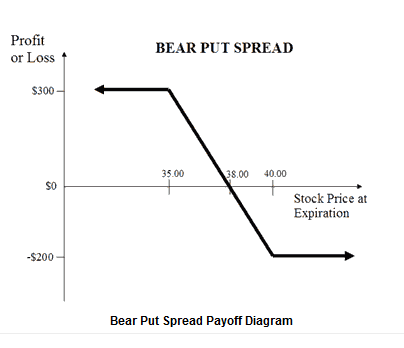

Opsjonsstrategien bear put-spread brukes der opsjonstraderen forventer at prisen på underliggende vil falle moderat på kort sikt.

Bear put-spreads kan implementeres ved å kjøpe en in-the-money put-opsjon med høyere strikekurs og selge en out-of-the-money put-opsjon med lavere strikekurs for samme underliggende verdipapir med samme utløpsdato.

Konstruksjon av Bear Put Spread

Kjøp 1 ITM Put

Selg 1 OTM Put

Ved å gå short put-opsjonen som er out-of-the-money, reduserer opsjonstraderen kostnaden ved å posisjonere seg for nedgang, men avstår muligheten for en stor gevinst ved et stort fall i prisen på underliggende.

Begrenset nedsidegevinst

For å oppnå maksimal gevinst må underliggende slutte under strikeprisen for OTM put opsjonen på utløpsdatoen. Begge opsjonene utløper ITM, men put opsjonen med høyere strikepris som ble kjøpt vil ha en høyere egenverdi enn put opsjonen med lavere strikepris som ble solgt. Maksimum gevinst for opsjonsstrategien bear put spread tilsvarer differansen i strikekurs minus debitering da posisjonen ble åpnet.

Formelen for å beregne maksimum gevinst er beskrevet nedenfor:

- Maks gevinst = Strikepris for long put - Strikepris for short put - netto premium betalt - kurtasjer

- Maks gevinst når pris for underliggende <= Strikepris for short put

Begrenset oppsiderisiko

Hvis aksjekursen stiger over strikeprisen for ITM put opsjonen ved utløp, vil bear put spread strategien gi et maksimalt tap tilsvarende debitering ved inngåelse av handelen.

- Maks tap = netto betalt premium + betalt kurtasje

- Maks tap oppstår når prisen for underliggende >= Strikepris for long Put

Breakeven-punkt

Aksjekursen der breakeven oppnås for bear put spread-posisjonen kan beregnes ved bruk av følgende formel:

- Breakeven = Strikepris for long put + Netto premium betalt

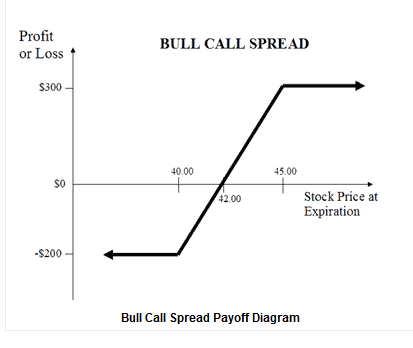

Opsjonsstrategien Bull call spread brukes der opsjonstraderen forventer at prisen på underliggende vil stige moderat på kort sikt. Bull call spreads kan implementeres ved å kjøpe en at-the-money (ATM) call opsjon og samtidig selge en out-of-the-money (OTM) call opsjon med høyere strikekurs, på samme underliggende og utløpsmåned.

Konstruksjon av Bull Call Spread

Kjøp 1 ATM Call

Selg 1 OTM Call

Ved å gå short en call opsjonen som er out-of-the-money, reduserer opsjonstraderen kostnaden ved å posisjonere seg for oppgang, men avstår muligheten for en stor gevinst ved stor oppgang i prisen på underliggende.

Begrenset oppsidegevinst

Maksimum gevinst oppnås med en Bull call spread-strategi når prisen til underliggende stiger til over den høyeste strikekursen av de to call opsjonene og tilsvarer differansen mellom strikekursen for de to call-opsjonene minus kostnaden for å entre posisjonen.

Formelen for å beregne maksimum gevinst er beskrevet nedenfor:

- Maks gevinst = strikekurs for short call - strikepris for long call - netto premium betalt - kurtasje betalt

- Maks gevinst når pris for underliggende >= strikepris for short call

Begrenset nedsiderisiko

Bull call spread-strategien påfører et tap hvis prisen for underliggende faller ved forfall. Maksimum tap kan ikke være mer enn kostnaden for å innta spread-posisjonen.

Formelen for å beregne maksimum tap er beskrevet nedenfor:

- Maks tap = netto betalt premium + betalt kurtasje

- Maks tap oppstår når prisen for underliggende <= strikepris for Long Call

Breakeven-punkt

Aksjekursen der breakeven oppnås for Bull call spread-posisjonen kan beregnes ved bruk av følgende formel:

- Breakeven = strikekurs for Long Call + netto betalt premium

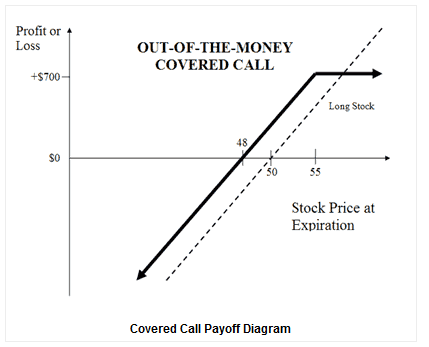

Covered call er en strategi i opsjonshandel der call opsjoner utstedes mot et underliggende verdipapir man selv eier.

Konstruksjon av Covered Call (OTM)

Long-posisjon 100 aksjer

Selg 1 Call

Ved bruk av covered call-strategien kan investoren tjene en premium ved å utstede call opsjoner og samtidig høste fordelen av å eie den underliggende aksjen, for eksempel dividende og stemmerett, med mindre opsjonen er in-the-money ved forfall og han er forpliktet til å selge aksjene.

Gevinstpotensialet ved å utstede en covered call er begrenset ved at investoren i bytte mot en premium frasier seg sjansen til å profittere fullt ut ved en stor oppgang i prisen til underliggende.

Out-of-the-money covered call

Dette er en covered call-strategi hvor en investor med moderate forventninger om oppgang selger OTM-call opsjoner mot de underliggende aksjene de selv eier. OTM covered call er en populær strategi hvor investoren krever inn en premium samtidig som de nyter resultatet av en eventuell oppgang i den underliggende aksjen.

Begrenset gevinstpotensiale

I tillegg til den premium som mottas ved å utstede call opsjonen, inkluderer fortjenesten ved en OTM covered call-strategi også fortjenesten ved en oppgang i kursen til den underliggende aksjen, opptil strikeprisen for call-opsjonen som selges.

Formelen for å beregne maksimum gevinst er beskrevet nedenfor:

- Maks gevinst = Mottatt premium - Kjøpspris for underliggende + Strikepris for short call - Kurtasje betalt

- Maks gevinst når pris for underliggende >= Strikepris for short call

Ubegrenset tapspotensiale

Tapspotensialet med denne strategien kan være veldig stort, og oppstår når aksjekursen faller. Risikoen er likevel ikke annerledes enn risikoen en typisk aksjeeier er eksponert for. Tapet til utstederen av en covered call reduseres faktisk litt av mottatt premium.

Formelen for å beregne tap er beskrevet nedenfor:

- Maksimum tap = ubegrenset

- Tap oppstår når prisen for underliggende < kjøpspris for underliggende - mottatt premium

- Tap = kjøpspris for underliggende - pris for underliggende - maks gevinst + betalt kurtasje

Breakeven-punkt

Aksjekursen der breakeven oppnås for covered call-posisjonen (OTM) kan beregnes ved bruk av følgende formel:

- Breakeven = kjøpspris for underliggende - mottatt premium

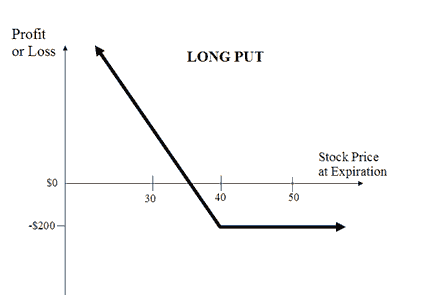

Long put opsjonsstrategien er en enkel strategi i opsjonshandel der investoren kjøper put opsjoner med troen om at prisen på underliggende vil gå signifikant under strikeprisen før forfallsdatoen.

Sammenlignet med short-salg av underliggende er det mer praktisk å vedde mot et underliggende aktiva ved kjøp av put opsjoner. Risikoen er begrenset til premium betalt for put opsjonene, i motsetning til den ubegrensede risikoen ved direkte short-salg av underliggende.

Begrenset potensiale

Siden aksjekursen teoretisk sett kan være null på forfallsdatoen, er maksimum gevinst mulig ved bruk av long put-strategien begrenset til strikeprisen for den kjøpte put opsjonen minus prisen betalt for opsjonen.

Formelen for å beregne gevinst er beskrevet nedenfor:

- Maksimal gevinst = ubegrenset

- Gevinst oppnås når pris på underliggende = 0

- Gevinst = Strikepris for long put - Premium betalt, begrenset risiko

Risikoen ved bruk av Long put strategien er begrenset til prisen betalt for put opsjonen, uansett hvor høy prisen for underliggende er på utløpsdatoen.

Formelen for å beregne maksimum tap er beskrevet nedenfor:

- Maks tap = Premium betalt+ Kurtasje betalt

- Maks tap oppstår når prisen for underliggende >= Strikepris for long put

Breakeven-punkt

Underliggende pris der breakeven oppnås for long put-posisjonen kan beregnes ved bruk av følgende formel:

- Breakeven = Strikepris for long put – Premium betalt

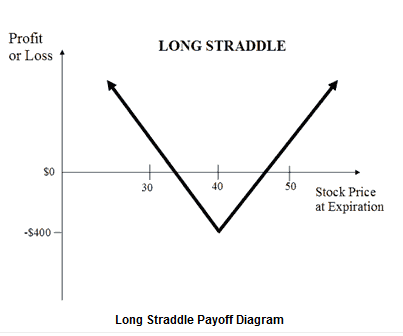

Long straddle er en nøytral strategi i opsjonshandel hvor man simultant kjøper en put opsjon og en call opsjon på samme underliggende aktiva, strikepris og utløpsdato.

Konstruksjon av long straddle

Kjøp 1 ATM Call

Kjøp 1 ATM Put

Long straddle er en opsjonsstrategi med ubegrenset gevinst / begrenset risiko som brukes når opsjonstraderen tror at underliggende aktiva vil oppleve høy volatilitet på kort sikt.

Ubegrenset gevinstpotensiale

Long straddle-strategien kan gi store gevinster når kursen til den underliggende aksjen gjør et stort utslag til opp- eller nedsiden ved forfall.

Formelen for å beregne gevinst er beskrevet nedenfor:

- Ubegrenset Maksimal Gevinst

- Gevinst når pris for underliggende > Strikepris for long call + Netto premium betalt eller pris for underliggende < Strikepris for long put - netto

- Gevinst = Pris for underliggende - Strikepris for long call - Netto premium betalt eller Strikepris for long put - Pris for underliggende - Netto premium betalt

Begrenset risiko

Maksimalt tap for long straddle-strategien oppstår når den underliggende aksjekursen på forfallsdatoen er mellom strikeprisene for de kjøpte opsjonene. Ved denne prisen er begge opsjonene verdiløse ved forfall, og opsjonstraderen taper hele det innbetalte beløpet for posisjonen.

Formelen for å beregne maksimum tap er beskrevet nedenfor:

- Maks tap = netto betalt premium + betalt kurtasje

- Maksimalt tap oppstår når prisen for underliggende er samme som strikeprisen.

Breakeven punkter

En long straddle-posisjon har to breakeven punkter. Breakeven kan regnes ut ved bruk av følgende formler:

- Øvre breakeven = Strikepris for long call + Netto premium betalt

- Nedre breakeven punkt = Strikepris for long put – Netto premum betalt

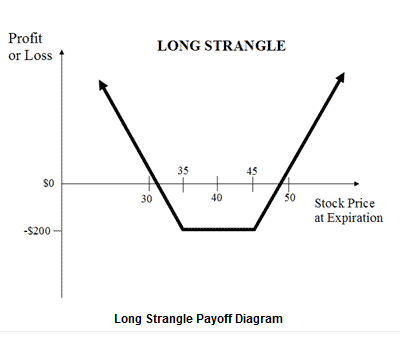

Long straddle er en nøytral strategi i opsjonshandel hvor man simultant kjøper en svakt out-of-the-money put opsjon og en svakt out-of-the-money call opsjon på samme underliggende aktiva og utløpsdato.

Konstruksjon av long strangle

Kjøp 1 OTM Call

Kjøp 1 OTM Put

Long strangle er en opsjonsstrategi med ubegrenset gevinst / begrenset risiko som brukes når opsjonstraderen tror at underliggende aksje vil oppleve høy volatilitet på kort sikt. Long strangle er en debet-spread da en netto debet er tatt når man inngår handelen.

Ubegrenset gevinstpotensiale

Long straddle-strategien kan gi store gevinster når kursen til den underliggende aksjen gjør et stort utslag til opp- eller nedsiden ved forfall.

Formelen for å beregne gevinst er beskrevet nedenfor:

- Ubegrenset Maksimal Gevinst

- Gevinst når pris for underliggende > Strikepris for long call + Netto betalt premium eller pris for underliggende < Strikepris for long put - Netto premium betalt

- Gevinst = Pris for underliggende - Strikepris for long call - Netto premium betalt eller Strikepris for long put - Pris for underliggende - Netto premium betalt

Begrenset risiko

Maksimalt tap for long strangle-strategien oppstår når den underliggende aksjekursen på forfallsdatoen er mellom strikeprisene for de kjøpte opsjonene. Ved denne prisen er begge opsjonene verdiløse ved forfall, og opsjonstraderen taper hele det innbetalte beløpet for posisjonen.

Formelen for å beregne maksimum tap er beskrevet nedenfor:

- Maks tap = netto betalt premium + betalt kurtasje

- Maks. tap skjer når pris for underliggende er mellom strikepris for long call og strikepris for long put

Breakeven punkter

En long strangle-posisjon har to breakeven punkter. Breakeven kan regnes ut ved bruk av følgende formler:

- Øvre breakeven = Strikepris for long call + Netto premium betalt

- Nedre breakeven punkt = Strikepris for long put – Netto premum betalt

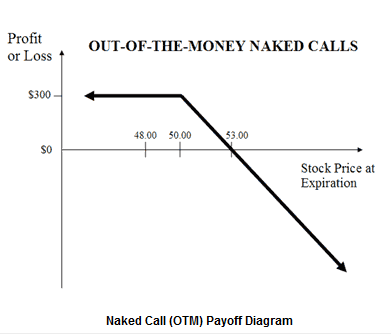

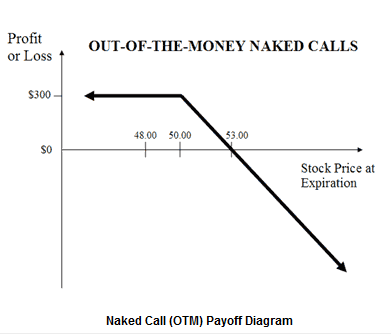

Utstedelse av en naked call er en risikabel opsjonsstrategi hvor opsjonstraderen selger kjøpsopsjoner mot en aksje han ikke eier. Også kjent som å utstede en uncovered call.

OTM Naked Call-strategien innebærer å utstede OTM call opsjoner uten å eie den underliggende aksjen. Det er en opsjonsstrategi for å tjene på premium som brukes der man ser nøytral til moderat negativ utsikt for underliggende.

Begrenset gevinstpotensiale

Maksimal gevinst er begrenset og tilsvarer mottatt premium ved salg av call opsjoner.

Formelen for å beregne maksimum gevinst er beskrevet nedenfor:

- Maks gevinst = mottatt premium - betalt kurtasje

- Maksimal gevinst når pris for underliggende <= Strikepris for short call

Ubegrenset tapspotensiale

Hvis prisen på underliggende stiger mye ved forfall, må utstederen av en OTM naked call oppfylle forpliktelsen sin til å selge underliggende til opsjonsinnehaveren til den lavere prisen, og må kjøpe underliggende til markedspris. Siden det ikke er noen begrensning for hvor høy prisen for underliggende kan være på forfallsdatoen, er det ingen begrensning for maksimalt teoretisk tap ved utstedelse av OTM naked calls.

Formelen for å beregne tap er beskrevet nedenfor:

- Maksimum tap = ubegrenset

- Tap oppstår når prisen for underliggende > Strikepris for short call + Mottatt premium

- Tap = Pris på underliggende - Strikepris for short call - Mottatt premium + Betalt kurtasje

Breakeven-punkt

Aksjekursen der breakeven oppnås for naked call-posisjonen (OTM) kan beregnes ved bruk av følgende formel:

- Breakeven = Strikepris for short call + Mottatt premium

En risikoreversering, eller collar, er en opsjonsstrategi der man holder de underliggende aksjene samtidig som man kjøper put opsjoner som beskyttelse og selger call opsjoner på underliggende. Både put- og call-opsjonene er OTM og har samme utløpsmåned og må utgjøre samme antall kontrakter.

Konstruksjon av Risikoreverseringsstratgi

Long-posisjon 100 aksjer

Selg 1 OTM Call

Kjøp 1 OTM Put

Teknisk sett er risikoreverseringsstratgien tilsvarende en OTM covered call-strategi, men med kjøp av en put opsjon som tilleggsbeskyttelse.

Risikoreverseringsstratgien er en god strategi å bruke hvis opsjonstraderen utsteder en covered call for å tjene premium, men ønsker å beskytte seg mot et uventet kraftig fall i prisen på underliggende aktiva.

Begrenset gevinstpotensiale

Formelen for å beregne maksimum gevinst er beskrevet nedenfor:

- Maksimal gevinst = Strikepris for short call - Kjøpspris for underliggende + Netto premium mottatt - Kommisjoner betalt

- Maks gevinst når pris for underliggende >= strikepris for short call

Begrenset risiko

Formelen for å beregne maksimum tap er beskrevet nedenfor:

- Maksimalt tap = Strikepris for short call - Kjøpspris for long put - Netto premium mottatt + Kurtasjer betalt.

- Maks tap oppstår når prisen for underliggende <= Strikepris for long put

Breakeven-punkt

Aksjekursen der breakeven oppnås med risikoreverseringsstratgien kan beregnes ved bruk av følgende formel:

- Breakeven = Kjøpspris for underliggende + Netto premium betalt

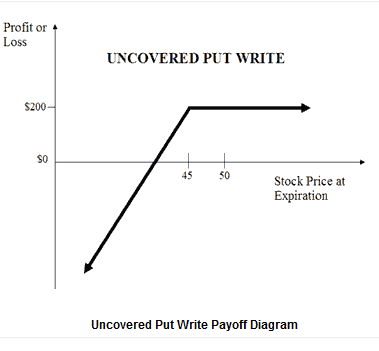

Utstedelse av put-opsjoner uten dekning er en opsjonsstrategi hvor man selger put-opsjoner uten å shorte underliggende. Dette er en bullish opsjonsstrategi som eksekveres for å tjene konsistent profitt ved pågående innhenting av premium, også kjent som en naked put utstedelse eller cash secured put.

Konstruksjon av utstedelse av Uncovered Put

Selg 1 ATM Put

Begrenset gevinst, uten oppsiderisiko

Fortjenesten ved utstedelse av uncovered put-opsjoner er begrenset til premium mottatt for solgte opsjoner. Utstederen av en uncovered put-opsjon selger OTM put-opsjoner måned etter måned og mottar premium så lenge den underliggende aksjekursen ligger over strike-prisen for put-opsjonen ved forfall.

- Maks gevinst = mottatt premium - betalt kurtasje

- Maks gevinst når pris for underliggende >= Strikespris for Short Put

Ubegrenset nedsiderisiko med lite beskyttelse mot nedsiden

På den ene siden kan mottatt premium dempe små fall i prisen for underliggende, men tap ved store fall i prisen for underliggende kan være veldig store.

Formelen for å beregne tap er beskrevet nedenfor:

- Maksimum tap = ubegrenset

- Tap oppstår når prisen for underliggende < Strikepris for Short Put - mottatt premium

- Tap = Strikepris for Short Put - Pris for underliggende - Mottatt premium + Betalt kurtasje

Breakeven-punkt

Aksjekursen der breakeven oppnås for utstedelse av uncovered put position kan beregnes ved bruk av følgende formel:

- Breakeven = Strikekurs for Short Put + Mottatt premium

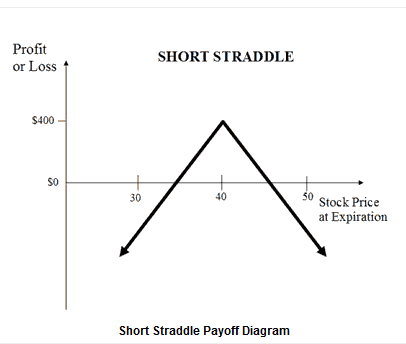

Short straddle er en nøytral strategi i opsjonshandel hvor man simultant selger en put- og call-opsjon på den samme underliggende aksje, strikekurs og utløpsdato.

Short straddle er en opsjonsstrategi med begrenset gevinst / ubegrenset risiko som brukes når opsjonstraderen tror at underliggende verdipapir vil oppleve lav volatilitet på kort sikt.

Konstruksjon av Short Straddle

Selg 1 ATM Call

Selg 1 ATM Put

Begrenset gevinst

Maksimum gevinst for Short straddle-strategien oppnås når den underliggende aksjekursen på forfallsdatoen er den samme som strikeprisen for de solgte opsjonene. Ved denne prisen er begge opsjonene verdiløse ved forfall, og opsjonstraderen beholder hele det innbetalte beløpet som fortjeneste.

Formelen for å beregne maksimum gevinst er beskrevet nedenfor:

- Maks gevinst = netto premium mottatt

- Maks gevinst når pris for underliggende = strikepris for short call/put

Ubegrenset risiko

Short straddle-strategien kan gi store tap når kursen til den underliggende aksjen gjør et stort utslag til opp- eller nedsiden ved forfall, slik at short call- eller short put-posisjonen utløper dypt in-the-money (ITM)

Formelen for å beregne tap er beskrevet nedenfor:

- Maksimum tap = ubegrenset

- Tap oppstår når pris for underliggende > strikepris for short call + netto mottatt premium eller pris for underliggende < strikepris for short put - mottatt premium.

Breakeven-punkter

En Short straddle-posisjon har to breakeven punkter. Breakeven kan regnes ut ved bruk av følgende formler:

- Øvre breakeven-punkt = strikepris for short call + netto mottatt premium

- Nedre breakeven-punkt = strikepris for Short Put - netto mottatt premium

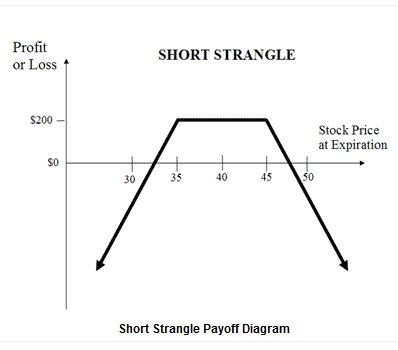

Short strangle er en opsjonsstrategi med begrenset gevinst / ubegrenset risiko som brukes når opsjonstraderen tror at underliggende aksje vil oppleve lav volatilitet på kort sikt.

Konstruksjon av Short Strangle

Selg 1 OTM Call

Selg 1 OTM Put

Begrenset gevinst

Maksimum gevinst for short strangle-strategien oppnås når den underliggende aksjekursen på forfallsdatoen er mellom strikeprisene for de solgte opsjonene. Ved denne prisen er begge opsjonene verdiløse ved forfall, og opsjonstraderen beholder hele det innbetalte beløpet som fortjeneste.

Formelen for å beregne maksimum gevinst er beskrevet nedenfor:

- Maks gevinst = netto premium mottatt

- Maksimal oppnådd gevinst når pris på underliggende er mellom strikeprisen for short call og strikeprisen for short put

Ubegrenset risiko

Hvis den underliggende aksjekursen beveger seg raskt opp eller ned ved forfallsdato, kan short strangle oppleve store tap.

Formelen for å beregne tap er beskrevet nedenfor:

- Maksimum tap = ubegrenset

- Tap oppstår når pris for underliggende > strikepris for short call + netto mottatt premium eller pris for underliggende < strikepris for short put - netto mottatt premium.

- Tap = pris for underliggende - strikepris for short call - netto mottatt premium eller strikepris for short put - pris for underliggende - netto mottatt premium.

Breakeven-punkter

En short strangle-posisjon har to breakeven punkter. Breakeven kan regnes ut ved bruk av følgende formler:

- Øvre breakeven-punkt = strikepris for short call + netto mottatt premium

- Nedre breakeven-punkt = strikepris for Short Put - netto mottatt premium