Prévisions chocs

Prévisions "chocs" 2026

Saxo Group

Le moment est particulièrement important pour les marchés financiers. Les économies doivent digérer une des plus rapides hausses de taux de l’histoire. Le risque de baisse de l’activité économique et le débat autour d’une récession ou d’un soft landing seront davantage présents. Le spectre d’une légère stagflation aux Etats-Unis (faible croissance, inflation persistante, hausse du taux chômage) est le plus gros risque qui pèse sur les marchés financiers pour la fin d’année.

Actions

Pendant les périodes de stagflation, le rendement des actions est historiquement moins élevé. Sur la base des données recueillies depuis le quatrième trimestre 1959, le S&P 500 affiche un rendement annualisé de 1,8 % hors dividendes en période de stagflation et de 9,9 % en dehors de cette période. En d'autres termes, la stagflation est vraiment mauvaise pour les rendements des actions d’autant plus si l’on tient compte du taux de rendement réel (taux de rendement – taux d’inflation).

Devises

Du côté des devises, le risque de stagflation pourrait signifier une tendance haussière à court terme pour le dollar américain, principalement grâce aux devises de portage (carry trade) telles que le yen japonais (JPY), le yuan chinois (CNH) ou le dollar taïwanais (TWD). Le yen reste toutefois sous surveillance. D'autres monnaies refuges, comme le franc suisse (CHF), pourraient continuer à avoir la faveur des investisseurs, (quand on parle d’autre monnaies refuges c’est sous-entendu autre que le dollar américain), tant que la stagflation se poursuit. Le dollar australien reste particulièrement exposé au ralentissement de l'économie chinoise et aux problèmes du secteur immobilier en Chine. Les prix des matières premières resteront probablement bas dans un contexte de dollar fort, ce qui laisse peu de chances au dollar australien de se redresser jusqu'à ce qu'il y ait une nette reprise en Chine ou une fin certaine du cycle de resserrement de la politique monétaire de la Fed.

En ce qui concerne les taux, les rendements augmentent pour les raisons suivantes :

Cryptomonnaies

Du côté des actifs numériques, l'industrie crypto et la Securities and Exchange Commission (SEC) des États-Unis n'ont pas été en bons termes ces derniers temps, mais il semble que les deux parties aient trouvé un terrain d'entente puisque la SEC semble avoir changé d'avis sur les ETF cryptos. Les ETF pourraient entraîner un afflux important de capitaux dans le Bitcoin et l'Ethereum. En 2023, suite à la chute du crypto exchange FTX, la SEC des États-Unis a fait preuve d'une implication substantielle sur le marché des cryptomonnaies. Pour planter le décor, la position de la SEC sur le marché des cryptomonnaies n'a pas été positive cette année. Au contraire, elle a alimenté la surveillance et l'excès d'incertitude sur le marché. D’un point de vue plus global, les cryptomonnaies sont, sur les marchés financiers, considérées comme étant des actifs risqués avec une forte sensibilité aux taux d’intérêts, de la même manière que certaines valeurs spéculatives de l’IA.

Or

Un mot aussi peut-être sur l’or : le sentiment est actuellement mis à mal par la récente reprise des marchés boursiers et par la perspective de nouvelles hausses des taux US, ce qui retarde le moment où les taux pourraient atteindre un niveau favorable à l'or. Ainsi, bien que les perspectives à court terme indiquent une nouvelle consolidation sous les 2 000 dollars l'once dans l'attente des données économiques à venir, nous maintenons des perspectives globalement haussières pour l'or, motivées entre autres par : la faiblesse relative du dollar ; un ralentissement économique rendant les gains actuels du marché boursier intenables, entraînant une nouvelle demande de métaux précieux en tant que valeur refuge ; la demande continue des banques centrales fournissant un support majeur ; l'inflation américaine stagnante luttant pour atteindre l'objectif à long terme de 2,5 % fixé par la Réserve fédérale américaine (et qui, s'il se réalise, déclenchera probablement une réévaluation à la baisse des rendements réels, favorable à l'or), et un monde multipolaire qui fait augmenter les risques géopolitiques.

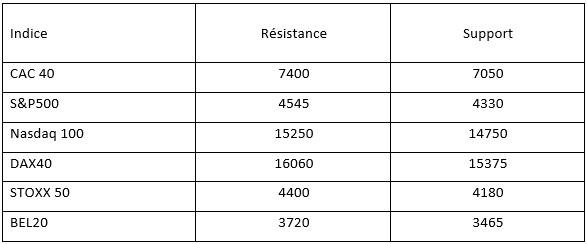

Sur le CAC 40, le poids des valeurs du luxe peut être un frein à la progression en raison de la situation économique fragile de la Chine. Malgré les efforts de Pékin pour relancer l’économie, cela pourrait ne pas suffire. Tout le monde s’accorde à dire que le modèle économique chinois est en panne et que le gouvernement ne fait pas assez pour stimuler l'économie, mais la croissance du bilan des banques chinoises montre que la croissance globale du crédit est la plus élevée depuis le premier trimestre 2012, ce qui suggère que la Chine est en fait en train de doubler la mise sur son modèle économique. Techniquement, l’enjeu pour le CAC 40 sera de s’installer durablement au-delà des 7400 points. Le potentiel sur le RSI n’est pas totalement épuisé et le marché, malgré le récent retournement, traite toujours au-dessus de sa moyenne mobile long terme. Les oscillateurs ne montrent pas de divergences. A court terme c’est le niveau des 7050-7075 points qui fera office de support, puis les 6800 points. Au vu des éléments ci-dessus et en l’absence de catalyseur majeur, le CAC40 pourrait continuer d’osciller dans sa fourchette de prix entre 6800 et 7500 points.

Si l'inflation américaine continue de ralentir, le taux des fonds fédéraux (« fed funds ») pourrait atteindre un pic et l’éventualité d’une baisse des taux l'année prochaine pourrait se solidifier.

Il y a de fortes attentes autour des valeurs de croissance rattachées à l’intelligence artificielle. Il faut que ces entreprises puissent continuer à justifier les niveaux de valorisations boursière actuelles.

Le Trésor américain émet beaucoup de dettes à court terme, ce qui rend difficile pour la Fed d'augmenter les taux d'intérêt sans provoquer une crise financière. De plus, le gouvernement américain ne prend pas de mesures pour réduire sa dette, ce qui pèse sur l'économie. Les trimestres (T3 et T4) seront difficiles pour les bénéfices des entreprises car la croissance du chiffre d'affaires diminue alors que les coûts des salaires et de l’énergie continuent d'être élevés. Une compression des marges est attendue. Les résultats du troisième trimestre devraient marquer un tournant.

Avertissements :

Les informations présentées ci-dessus sont publiées exclusivement à des fins publicitaires et ne sauraient en aucun cas constituer un conseil en investissement, une recommandation d’acheter ou de vendre une devise, un produit ou un instrument financier, ni la suggestion d’une stratégie d’investissement particulière.

En mettant à disposition ces informations, Saxo Banque n’a pas pris en considération les objectifs d’investissement, la situation financière ou les besoins d’un destinataire en particulier. De ce fait, aucune des informations contenues dans cette présentation ne doit être considérée comme une recommandation personnalisée d’investissement adressée à un destinataire en particulier. Saxo Banque décline toute responsabilité en cas de perte en trading subie par un destinataire et liée à une recommandation présumée.

La présente clause de non-responsabilité est soumise à la clause de non-responsabilité complète de Saxo Banque disponible à l’adresse https://www.home.saxo/fr-fr/legal/legal-notice/legal-notice.