Outrageous Predictions

Révolution Verte en Suisse : un projet de CHF 30 milliards d’ici 2050

Katrin Wagner

Head of Investment Content Switzerland

Chief Investment Strategist

Investors have long treated the U.S. as the anchor of global equity portfolios—but 2025 is putting that conviction to the test.

Against this backdrop, investors are starting to question their U.S. equity bias. In contrast, Europe—and Germany in particular—offers a compelling diversification story, grounded in industrial strength, global export exposure, and greater policy stability.

This shift in sentiment is already showing up in the numbers, as evident in the chart below. The DAX has outperformed the S&P 500 year-to-date, highlighting growing investor appetite for diversified, industrial-heavy exposure outside the U.S.

Despite its YTD outperformance, the DAX remains meaningfully cheaper than the S&P 500 on a forward P/E basis.

That gap gives Germany headroom to re-rate—especially as macro risks in the U.S. rise and European earnings begin to surprise on the upside.

Germany isn’t just riding a market wave—it’s stepping into a potential policy renaissance. Recent local elections have opened the door to more business-friendly macro policies, including:

These changes could reshape investor confidence in Germany’s economic trajectory and give the DAX a structural boost beyond short-term rotation flows.

The DAX 40 is Germany’s benchmark stock index, representing 40 of the country’s largest and most liquid companies listed on the Frankfurt Stock Exchange. But this isn’t just about Germany—the DAX is home to global leaders in:

These companies generate a significant share of their revenue outside Germany, offering international diversification through deeply rooted, export-driven business models.

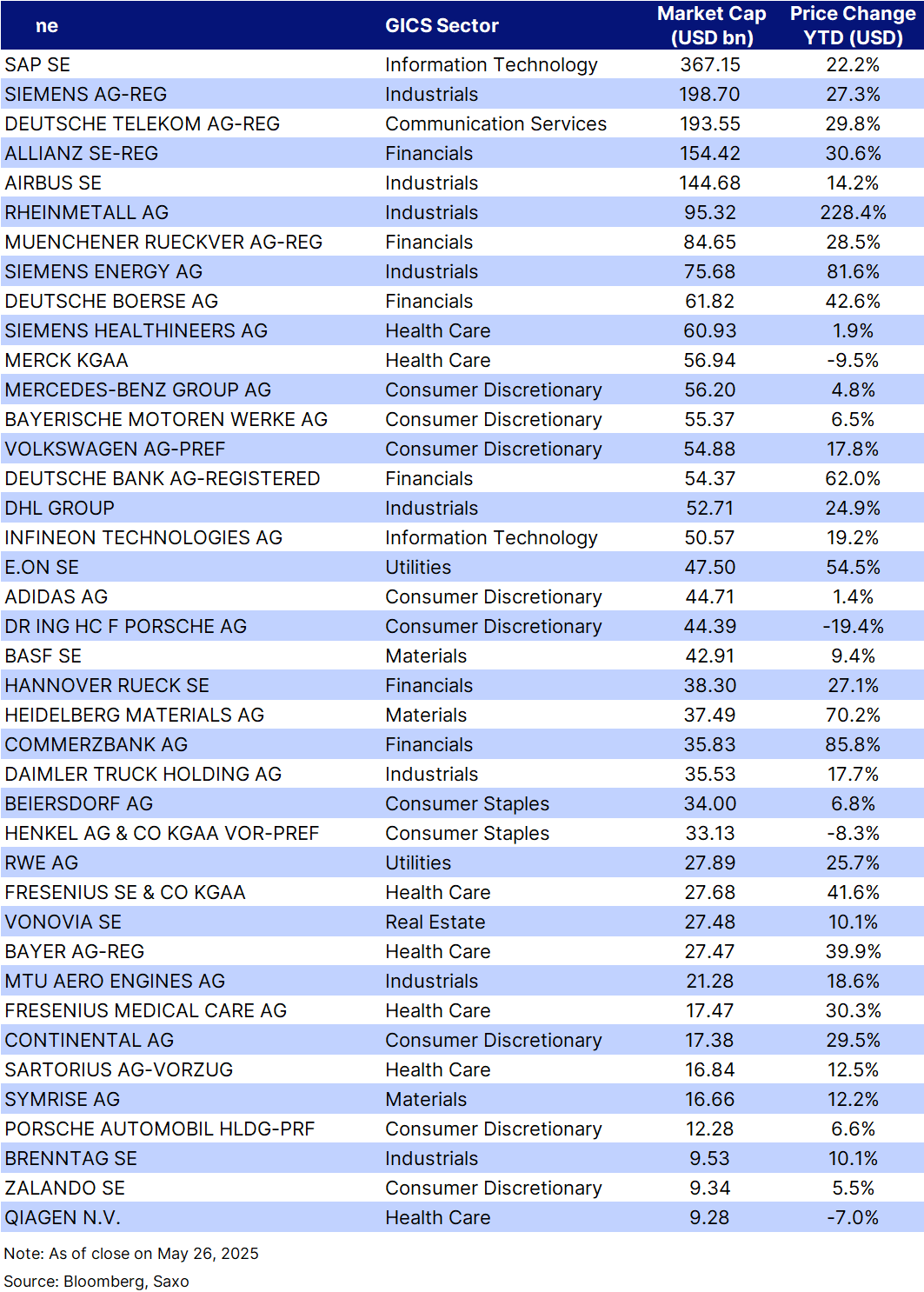

Here are the DAX constituents by market cap:

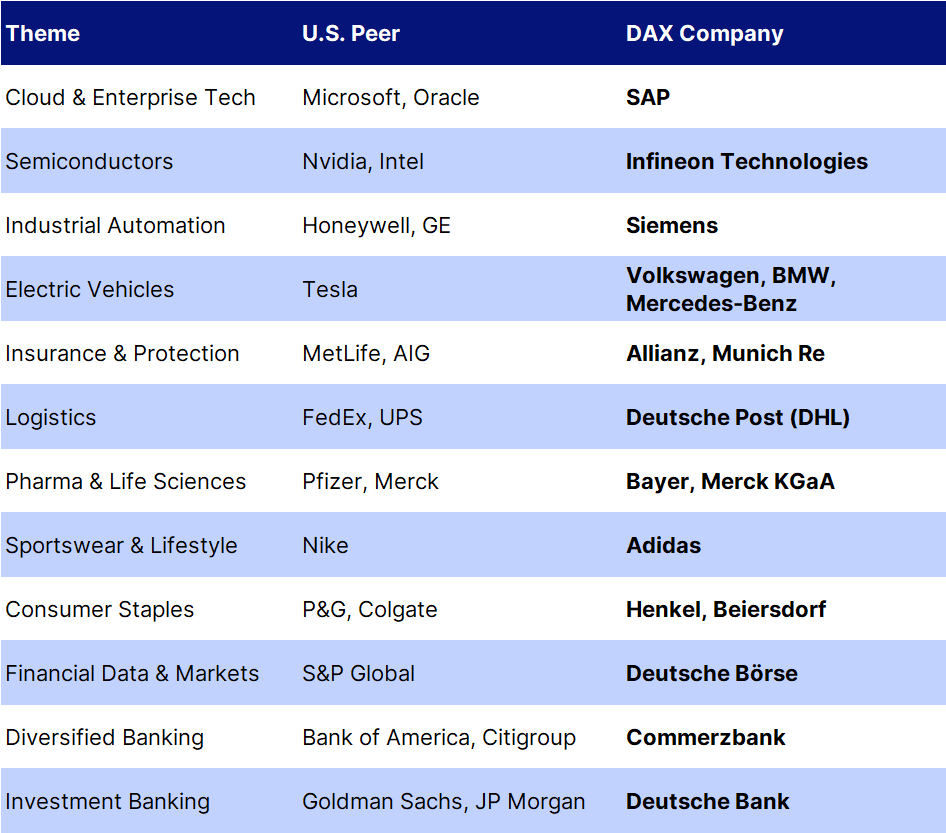

For investors accustomed to the S&P 500, the DAX offers exposure to many of the same global megatrends—just through European lenses.

As capital flows broaden, mid-cap German equities are getting harder to ignore. The MDAX, Germany’s mid-cap index comprising 50 companies with a stronger domestic focus, offers exposure to Germany's innovation engine across biotech, automation, defense, and consumer sectors.

Some notable names include:

With the MDAX still underperforming the DAX YTD, there’s room for a catch-up rally as confidence improves in Germany’s domestic outlook.

Several macro tailwinds could add fuel to the German equity story:

These developments would provide support to margins, confidence, and capital spending—key ingredients for sustained earnings growth.

Germany’s equity story isn’t without hurdles. Key risks to monitor include: