外匯

185 種外匯現貨對和 140 個遠期。

初始保證金和維持保證金在您的交易能力和保證金平倉水平之間建立緩衝區,盡力保障您在遇到不利市場狀況時所受的損失。

如欲了解更多有關初始及維持保證金的資訊,請點擊此處。

外匯期權的保證金要求是根據每種貨幣對(以確保與每種外匯現貨和外匯遠期的分級保證金一致)和每個到期日計算所得。每種貨幣對的保證金要求均設有上限,其值等於外匯期權、外匯現貨與遠期倉位中的最高潛在風險乘以現行現貨保證金要求。這個計算方式亦會將外匯期權、外匯現貨與遠期倉位之間的潛在淨額結算納入考量範圍內。

若是有限風險策略(如賣出看漲期權點差),外匯期權投資組合的保證金要求將根據最大未來損失計算。

若是無限風險策略(如淡倉裸期權),保證金要求將等於名義金額乘以現行現貨保證金要求。

如果客戶的保證金受當前外匯現貨保證金要求影響,而非最大未來損失,則計算外匯期權保證金時需使用分級保證金率。當前外匯現貨保證金級別將根據美元名義金額分級;潛在的名義金額越高,保證金率便會越高。分級保證金要求會根據每種貨幣對計算。計算外匯期權保證金時,每種貨幣對的現行現貨保證金要求將採用分級或混合保證金率,該保證金率將取決於外匯期權、外匯現貨與遠期倉位中的最高潛在風險。

您以 1,000 萬美元/加拿大元的價格賣出一項認購期權點差,成交價為 1.41 和 1.42。

當前現貨價格為 1.40。

保證金要求將會是最大未來損失 71,429 美元(1,000 萬 x (1.42 – 1.41) = 10 萬加拿大元 / 美元 @ 1.40)。

您以 1,000 萬美元/加拿大元的價格賣出一項認沽期權。您擁有無限的下行風險。因此,保證金要求將等於名義金額乘以現行現貨保證金要求。

現行現貨保證金率由最高潛在風險決定,其值為 1,000 萬美元。

所以,現行現貨價格為混合保證金率 2.2%((1% x 300 萬美元 + 2% x 200 萬美元 + 3% x 500 萬美元)/ 1,000 萬)。

因此保證金要求為 22 萬美元(2.2% x 1,000 萬美元)。

初始保證金和維持保證金在您的交易能力和保證金平倉水平之間建立緩衝區,盡力保障您在遇到不利市場狀況時所受的損失。

如欲了解更多有關初始及維持保證金的資訊,請點擊此處。

要查找評級和抵押品價值,請在我們的 平臺預覽 中搜索特定金融工具並打開其產品概述。 選擇右上角的資訊按鈕(i),然後轉到 Instrument(儀器)選項卡。

盛寶會營運兩個與上市期權交易1相關的客戶保證金檔案:

客戶將預設為基本檔案,因此無法出售(發行)上市期權。如欲發行上市期權,客戶必須符合下列要求,以啟用進階檔案。

| 策略 | 初始及維持保證金 |

|---|---|

多頭寬跨式交易 | 無 |

| 價外裸認購期權 | 股票期權認購期權價格 +((X% * 標的價格)- 價外金額),(Y% * 標的價格))之最大值 假如認購期權的價外金額等於:(0,期權行使價 - 標的價格)之最大值 示例:以 0.08 的價格沽出 1 份 DTE 認購期權(到期日:1 月 14 日,行使價:12.50) 標的價格12.30

|

| 賣出無掩護認沽期權賣空策略 | 股票期權認沽期權價格 +((X% * 標的價格)- 價外金額),(Y% * 行使價))之最大值 示例:以 0.06 的價格沽出 1 份 DTE 認沽證(到期日:1 月 14 日,行使價:12) 標的價格12.30

|

| 買入跨價認購期權策略 | ((買入認購期權行使價 - 沽出認購期權行使價),0)之最大值 案例: 以 0.10 的價格購入 DTE 認購期權(到期日:1 月 14 日,行使價:12.5),然後以 0.02 的價格沽出 DTE 認購期權(到期日:1 月 14 日,行使價:13.5)

|

沽空跨價認沽期權組合 | (賣出認沽期權行使價 - 買入認沽期權行使價) – (賣出認沽期權價格 – 買入認沽期權價格) 案例: 以 0.08 的價格沽出 DTE 認沽期權(到期日:1 月 14 日,行使價:12),然後以 0.02 的價格購入 DTE 認沽期權(到期日:1 月 14 日,行使價:11)

|

賣出跨式組合策略 | 如果初始保證金賣出認沽期權 > 初始賣出認購期權,則 |

在一個價差組合中,期權長倉對同一類的短倉作出對沖。當認購期權比認沽相對價內(Debit Spread),買方倉位的價值完全覆蓋了賣方倉位,所以此時不需要額外保證金。 認沽期權比認購相對價內(Credit Spread),買方倉位的全部價值不足覆蓋賣方倉位,此時需要承擔一筆額外保證金。保證金金額等於兩個期權行使價的差價。

注意:我們建議在交易價差組合倉位時,首先平掉短倉後再平掉長倉。這樣就可以避免承擔只剩短倉的高額保證金。但請注意,客戶可能因為價差保證金不足以買回期權長倉,而賬戶被鎖死,只能使用匯入額外資金才能完成此交易。

跨式組合/寬跨式組合賣方的規則不同於保護性買權以及價差組合。差別在於跨式組合賣方的兩邊並不對沖對方。一個賣出跨式組合/寬跨式組合由一個認購期權賣方和一個認沽期權賣方組合。鑒於認購賣方和認沽賣方的市場方向不同,盛寶需要收取其中一邊的最高保證金作額外保證金。

當寬跨式倉位的認購邊被過戶,客戶需要交割相關股票。同樣地,當認沽邊被過戶,客戶需要交割相關股票。持有股票和原寬跨式組合中剩餘的認購邊此時又組合了一個保護性買權。

對包括股票期權在內的某些特定產品,我們需收取保證金以覆蓋對持有此類產品的潛在損失。

股票期權交易按照全價期權金計算。

當買入一份全價期權金的期權時,期權費將從現金結額中扣除。除了保證金減免方案,所買入期權的價值將不能進行保證金交易。

在以下案例中,客戶以25美元買入一份蘋果公司2013年12月行使價格為530美元的認購期權(蘋果公司的股價為529.85美元,一份期權對應100股,買入/賣出的佣金為6美元每手。交易費用為0.3美元)。

客戶有一個10000美元的現金賬戶,他賬戶的期權計算摘要如下:

現金和倉位摘要 | ||

|---|---|---|

非保證金交易倉位 | 1 * 25 * 100 股 = | 2,500.00 美元

|

保證金賬面盈利/虧損 | -- | |

預計平倉所需佣金 | - 1* ($6 + $0.30) = | - 6.30 美元

|

倉位賬面價值 | 2,493.70 美元 | |

現金餘額 | 10,000.00 美元 | |

待記賬金額 | - ($2,500 + $6.30) = | - 2,506.30 美元 |

賬戶總值 | 9,987.40 美元 | |

不可應用於保證金抵押 | - 1 * 25 * 100 股 = | - 2,500.00 美元 |

已佔用的保證金 | -- | |

可用於保證金交易 | 7,487.40 美元 | |

以全價期權金的期權為例,待記賬金額將被過夜計入客戶現金餘額中。第二日,當期權價格升至41美元(即股價556.5美元),期權計算總結摘要入下:

現金和倉位摘要 | ||

|---|---|---|

非保證金交易倉位 | 1 * 41 * 100 股 = | $4,100.00 |

保證金賬面盈利/虧損 | -- | |

預計平倉所需佣金 | - 1*($6+$0.30) = | -$6.30 |

倉位賬面價值 | $4,093.70 | |

現金餘額 | $7,493.70 | |

待記賬金額 | -- | |

賬戶總值 | $11,587.40 | |

不可應用於保證金抵押 | - 1 * 41 * 100 股 = | -$ 4,100.00 |

已佔用的保證金 | -- | |

可用於保證金交易 | $7,487.40 | |

非保證金交易倉:隨著期權價格上升而增長。

倉位賬面價值:隨著期權價格上升而增長。

現金餘額:扣除期權價格。為登記交易此時為0。

賬戶總值:隨著期權價格上升而增長

不可應用於保證金抵押:隨著期倉位新價值上升而增長。

當股票期權買方行權時,賣方持有者要過戶交收相關股票。若市場方向不利於賣方倉位方向發展,賣方所承受的虧損將會很大。因此我們會收取期權金保證金,以保證有足夠的資金讓賣方平倉以及額外保證金用於覆蓋股票價格隔夜變動帶來的損失。保證金需求緊盯市場價值,當保證金交易倉位所需的總保證金需求超過客戶追加保證金需求的時候,將觸發強制平倉。

股票期權賣方保證金費用一般計算公式如下:

期權金保證金用以保證股票期權短倉可以按市價平倉,等於在交易時間內期權的買入報價。額外保證金用以在股票期權由於交易時間有限而無法平倉時,應付相關股票價格過夜變化的風險。

股票期權

對股票期權,額外保證金等於對應相關股票價值的一個百分比減去處於價外期權的一個折扣。

認沽期權額外保證金 = Max(X% *相關股票價格 – 價外期權數量, Y% * 行使價)

保證金比率由盛寶金融設定,並隨行就市調整。實際金額視期權合約不同而變化很大,且可調整。客戶可以看到期權合約不同情形下的適用值。

認購期權的價外數量等於:

認購期權的價外數量等於:

為了對應金額,保證金需求需要乘以一個交易單位(100股)

假設蘋果公司股票期權的保證金比率X為15%,Y為10%

一個客戶以1.90美元賣空蘋果公司股票期權認購期權,行使價535美元(蘋果公司股價523.74美元)。期權對應100股股票。價外期權量是11.26股價點(535 – 523.74),那麼額外保證金就是67.30股票點(6730美元)。在賬戶摘要中,期權金保證金從倉位中剔除。

| 現金和倉位摘要 | ||

|---|---|---|

非保證金交易倉位 | - 1 * $1.90 * 100 股 = | 190.00 美元 |

保證金賬面盈利/虧損 | -- | |

預計平倉所需佣金 | - (6 + $0.30) = | - 6.30 美元 |

倉位賬面價值 | 196.30 美元 | |

現金餘額 | 10,000.00 美元 | |

待記賬金額 | $190 - ($6 + $0.30) = | 183.70 美元 |

賬戶總值 | 9,987.40 美元 | |

不可應用於保證金抵押 | -- | |

已佔用的保證金 | - 100 股 *( (0.15 * 523.74) – 11.26) | - 6,730.00 美元 |

可用於保證金交易 | 3,257.40 美元 | |

期權賣家(發行人)有義務根據買家要求的指定價格,向期權買家(持有人)出售(若是認購),或向期權買家購入(若是認沽)相關產品。

如果市場走勢與倉位走勢不符,則淡倉期權倉位或會造成巨額損失。盛寶會收取溢價,從而確保客戶賬戶擁有充足資金,以用於為淡倉期權平倉;此外,我們亦會收取一筆額外的保證金,以應對任何相關產品的隔夜價格變動。

淡倉期權保證金費用的一般計算公式為:淡倉期權保證金 = 溢價保證金 + 額外保證金。

我們會即時監控保證金要求。如果客戶的損失超出保證金的金額,就或會出現保證金自動平倉的情況,即代表盛寶會嘗試立即終止、取消並沽出所有或部分持有倉位。

保證金交易風險巨大,可能會導致大量損失,甚至超出客戶賬戶的現金和/或已核准抵押品價值。

保證金交易並非適合所有人士。請確保您已完全理解相關風險,並在必要時尋求獨立建議。

盛寶 允許將某些股票和 ETF 投資的一定比例用作保證金交易活動的抵押品。 股票或 ETF 持有量的抵押品價值取決於個股或 ETF 的評級–請參閱下面的轉換表。

| 評級 | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| 持有量的抵押價值 | 75% | 50% | 50% | 25% | 0% | 0% |

示例:評級為 1 的股票或 ETF 頭寸價值的 75% 可用作抵押品(而不是現金)來交易外匯、差價合約、期貨和期權等保證金產品。請注意, 盛寶 保留減少或取消使用股票或 ETF 投資作為大額頭寸或被認為具有非常高風險的股票投資組合的抵押品的權利。

要查找評級和抵押品價值,請在我們的 平臺預覽 中搜索特定工具並打開其產品概述。 選擇右上角的資訊按鈕(i),然後轉到 Instrument(儀器)選項卡。

盛寶 允許將某些債券投資的特定百分比用作為保證金交易活動的抵押品。

債券倉位的抵押品價值取決於個別債券的評級,如下所示:

| 評級定義* | 抵押品百分比 |

|---|---|

| 最高評級 (AAA) | 95% |

| 非常優質 (AA) | 90% |

| 優質 (A) | 80% |

案例:若債券倉位評級為 A,其 80% 的市場價值可用作交易保證金產品(例如外匯、差價合約或期貨和期權)的抵押品(以代替現金)。

請注意,盛寶金融保留權利,有權降低將債券倉位持作抵押品的比例或撤銷此項安排。

如須進一步指引或要求某個特定或潛在債券倉位的評級和抵押品處理,請發送電郵至 fixedincome@saxobank.com 或與您的客戶服務主任聯絡。

抵押率因工具而異,並取決於給定工具的市場價值。 抵押品等級可能受監管規定的最高限額限制,並可能根據工具的潛在流動性和波動性而變化。 因此,在大多數情況流動性最強的工具提供更高的抵押率。

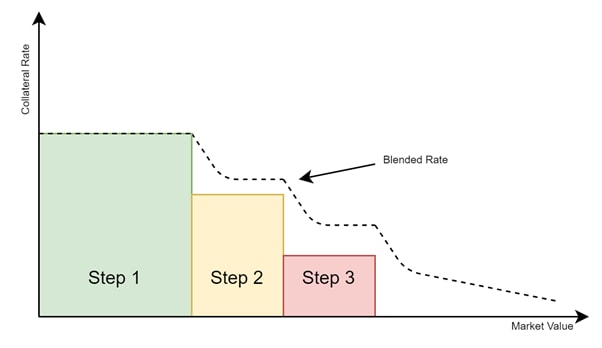

盛寶銀行提供分層抵押品方法作為管理缺口和流動性風險的機制。 對於分層抵押品,平均抵押率(“混合抵押率”)會隨著工具的市場價值上升而降低。 反之亦然;隨著工具的市場價值降低,平均抵押率增加。 此概念如下所示:

不同的市場價值(或等級)定義為美元的絕對數量。 (USD) 所有工具。 每種工具在每個等級中都有特定的抵押率。

請注意,抵押利率如有更改,恕不另行通知。

盛寶銀行保留降低大額頭寸抵押率的權利,包括被視為高風險的客戶投資組合。

這是建立在抵押率之上的,其中所有股票都分配了保證金要求(用於差價合約和期權)和抵押品價值。

如果用作抵押品的凈值與槓桿頭寸的標的相同,則將扣除額外的扣減。 額外的「集中扣減」將等於槓桿頭寸的保證金要求。

相關資產的抵押價值將等於資產的抵押價值減去槓桿頭寸的保證金要求。

這將使保證金利用率對標的股票的價格變動更加敏感。 引入集中扣減是為了說明當風險敞口集中在一個標的物周圍而不是分散投資時,固有風險的位置。

例

一個按固定保證金率的客戶想在一家公司購買 25.000 USD 的差價合約,並且已經在同一家公司擁有 10.000 USD 的股票。 由於 CFD 頭寸的標的物與股票相同,因此將扣除集中理髮。 如果公司股票的評級為 1,則保證金利用率的計算將為:

| 同標的的差價合約和股票的投資組合 | 價值(USD) |

| 差價合約 | 25,000 |

| 股票 | 10,000 |

| 保證金要求,10% | 2,500 |

| 抵押扣減,公司 25% 的股份 | 2,500 |

| 集中度扣減 = 差價合約的保證金要求 | 2,500 |

| 集中扣減后股票的抵押價值 | 5,000 |

| 保證金利用率 = 保證金要求 / 股票抵押品價值 | 50% |

如果差價合約頭寸的標的股票與客戶的股票不同,則將適用 33% 的保證金利用率。